Inhaltsverzeichnis

1. Allgemeine Informationen

1.1. Empfohlenes Vorgehen für Lohnanwender

Eine detaillierte Beschreibung zu den Tätigkeiten im Zusammenhang mit dem Jahresabschluss (inklusive Checkliste) stellen wir Ihnen Ihnen in der Hilfe unter Jahresabschluss Lohn & "Checkliste nach Dezember-Abrechnung" zur Verfügung. Ein Ausdruck des Dokumentes kann hilfreich sein.

Beachten Sie:

Voraussetzung für die Durchführung des Jahresabschlusses ist, dass die Erfassung für die Lohn- und Gehaltsabrechnung Dezember 2021 abgeschlossen ist und alle Drucke und sonstigen Auswertungen erledigt wurden.

Um die V22 zu aktivieren gehen Sie am Server als Supervisor wie folgt vor

- Erstellen Sie eine vollständige Datensicherung.

- Führen Sie den Monats- / Jahresabschluss innerhalb der Lohn- und Gehaltsbuchhaltung durch (Registerkarte: ÜBERGEBEN / AUSWERTEN - Schaltfläche: JAHRESABSCHLUSS).

- Aktualisieren Sie das Programm. Laden Sie hierzu die aktuelle Vollversion Ihrer microtech-Software im Serviceportal herunter und starten Sie dann die Aktualisierung.

- Der erste Teil der Jahresaktualisierung für den Bereich "Lohn" ist ab Mindestversion 6524 enthalten (in dieser Aktualisierung sind unter anderem die neuen Sozialversicherungswerte und Steuerwerte enthalten) - der zweite Teil der Jahresaktualisierung wird zeitnah nach dem Jahreswechsel 2021/2022 bereitgestellt

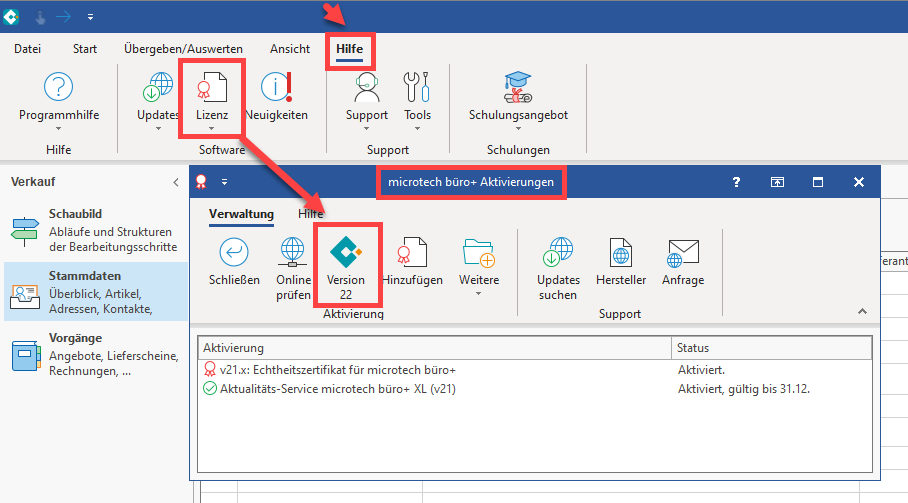

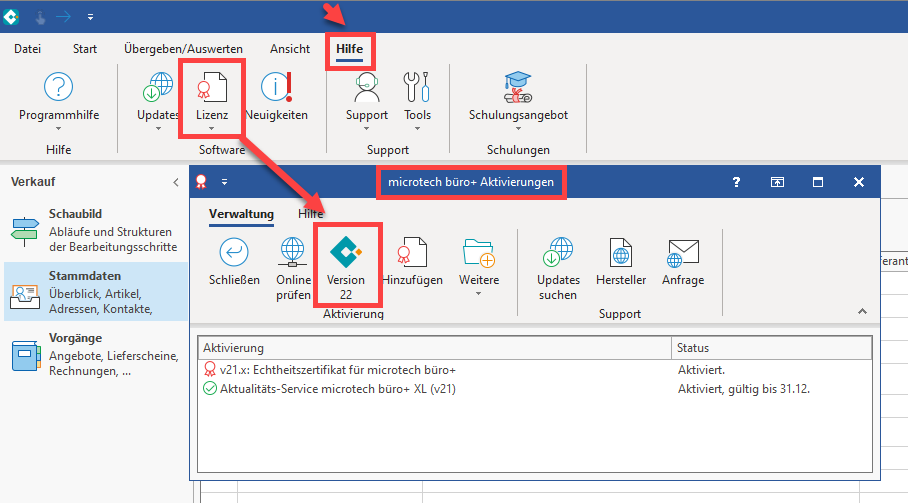

- Aktivieren Sie im Programm die "Version 22": Registerkarte: HILFE - LIZENZ - es öffnet sich das Fenster: AKTIVIERUNGEN - Schaltfläche: VERSION 22.

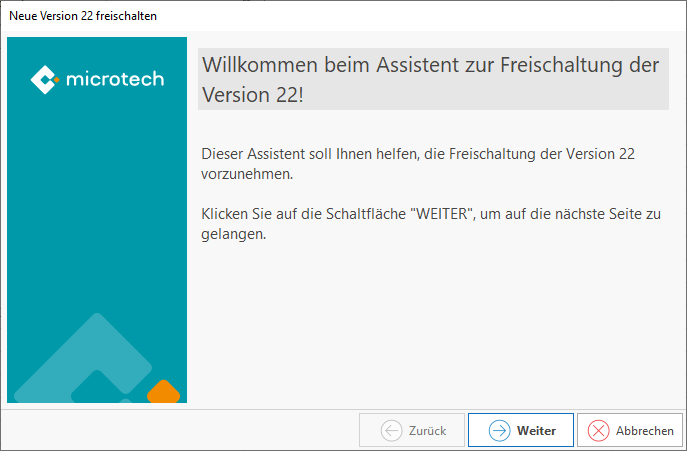

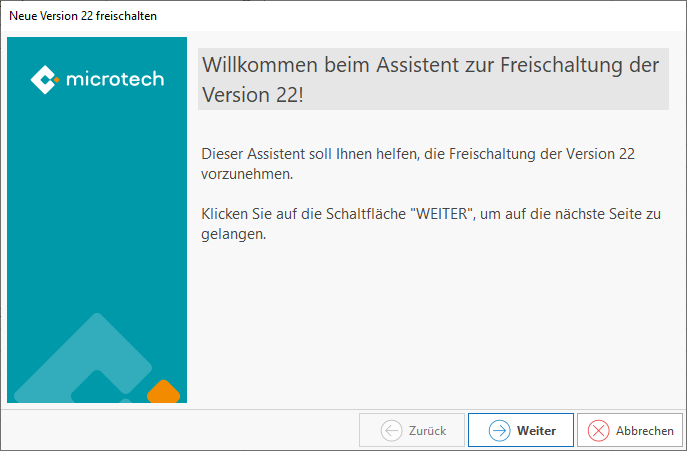

Ein Assistent führt Sie durch den weiteren Prozess.

Nach der Freischaltung der Version 22

- Im Anschluss sind die Clients neu zu starten und die Nettolohnberechnung durchzuführen: Lohn- und Gehaltsabrechnung Dezember erneut prüfen (PERSONAL - REGISTERKARTE: ÜBERGEBEN/AUSWERTEN - ABRECHNUNG - "Nur für aktuellen Monat durchführen...").

- Ggf. Nettolohnberechnung durchführen: Dies ist nur erforderlich, wenn das Update für die Jahresaktualisierung nach dem Jahresabschluss 2021 durchgeführt wurde. In diesem Falle werden die SV-Meldungen durch die Nettolohnberechnung erstellt.

- Sozialversicherungs- und Unfallversicherungs-Meldungen versenden.

- Druck der SV- und UV-Meldungen für die Mitarbeiter.

- Lohnsteuerbescheinigungen erstellen und versenden.

- Mitarbeiter-Stammdaten auf Richtigkeit sowie Urlaubsanspruch für das neue Jahr prüfen.

- Einzugsstellen-Stammdaten prüfen und gegebenenfalls Zusatzbeitrag hinterlegen.

- Lohnartenstammdaten prüfen.

- Weitere wichtige Punkte finden Sie auch im Artikel: Jahresabschluss Lohn & "Checkliste nach Dezember-Abrechnung".

Beachten Sie:

Überprüfen Sie die Stammdaten Ihrer Mitarbeiter auf die Richtigkeit der neuen Abrechnungsvorgabe ab 01.01.2022, sowie den Urlaubsanspruch für das neue Jahr. In allen Ausbaustufen werden die SV-Jahresmeldungen immer beim Monatswechsel von Dezember auf Januar erstellt.

1.2. Empfohlenes Vorgehen für FiBu-Anwender

Um die V22 zu aktivieren gehen Sie am Server als Supervisor wie folgt vor

- Erstellen Sie eine vollständige Datensicherung.

- Aktualisieren Sie das Programm. Laden Sie hierzu die aktuelle Vollversion Ihrer microtech-Software im Serviceportal herunter und starten Sie dann die Aktualisierung.

- Die Jahresaktualisierung für den Bereich FiBu (zweiter Teil der Jahresaktualisierung) wird zeitnah nach dem Jahreswechsel 2021/2022 enthalten sein.

- Aktivieren Sie im Programm die "Version 22": Registerkarte: HILFE - LIZENZ - es öffnet sich das Fenster: AKTIVIERUNGEN - Schaltfläche: VERSION 22.

Ein Assistent führt Sie durch den weiteren Prozess.

Nach der Freischaltung der Version 22

- Im Anschluss sind die Clients neu zu starten

Beachten Sie:

Dieser Schritt ist zwingend notwendig, um folgende Formulare verwenden zu können:

- EÜR-Formular 2021

- Umsatzsteuervoranmeldung 2022

Diese Formulare werden mit dem zweiten Teil der Jahresaktualisierung in die Software eingebracht (Jahreswechsel 2021/2022)

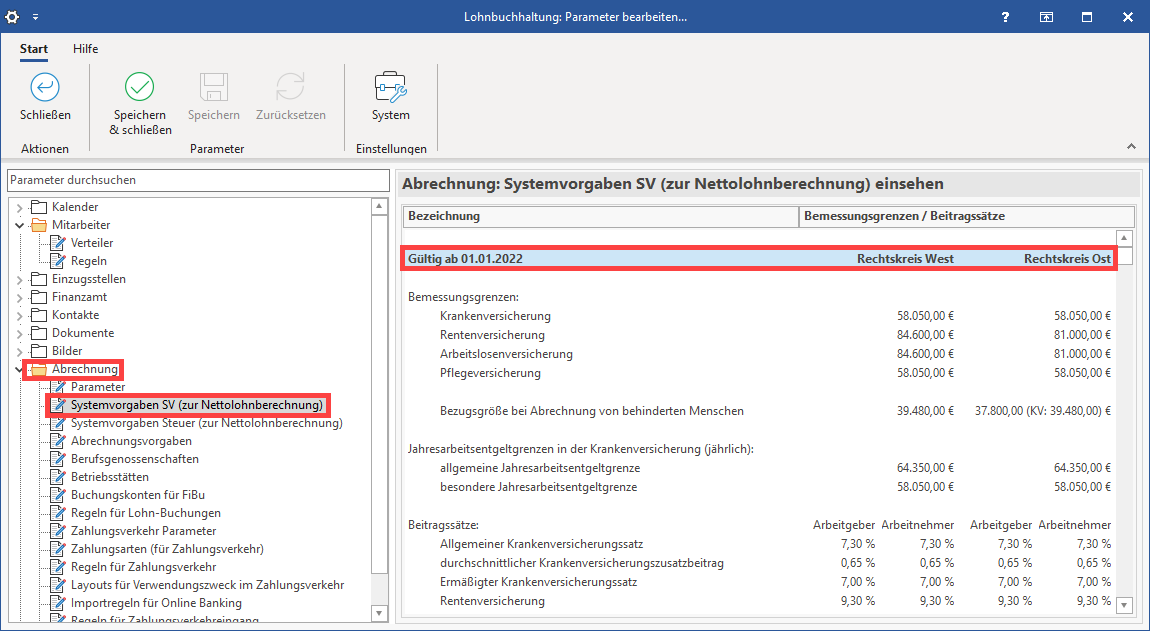

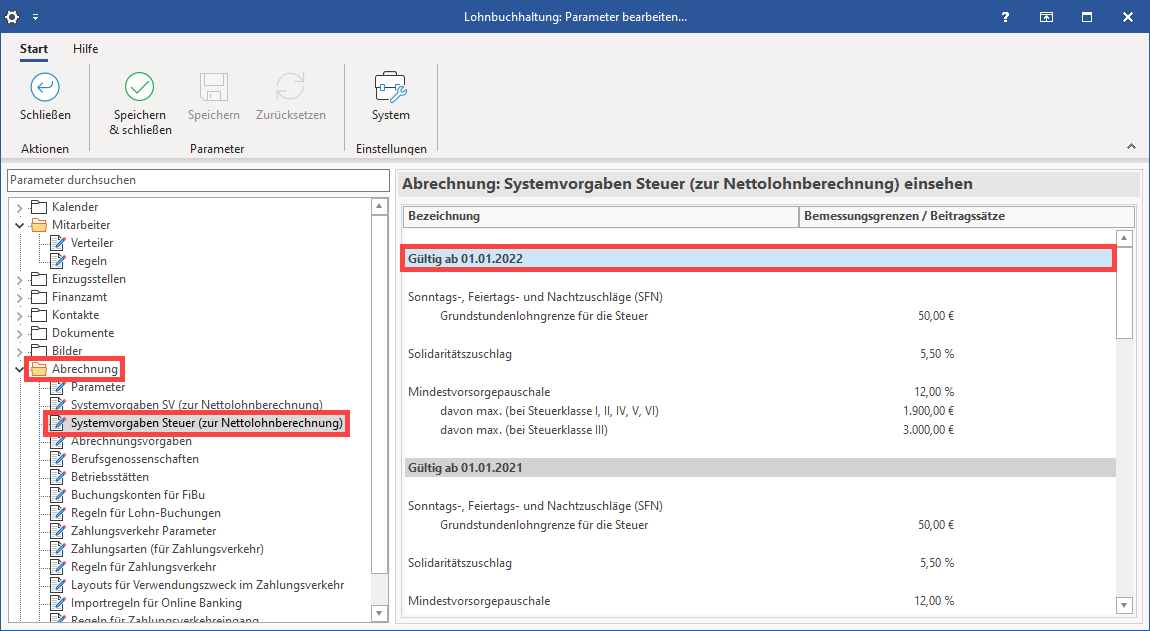

1.3. Systemvorgaben zur Nettolohnberechnung 2022

Die "Systemvorgaben zur Nettolohnberechnung" können Sie unter Start - Schaltfläche: PARAMETER – ABRECHNUNG einsehen.

Diese Daten werden durch das Update eingefügt und können / müssen NICHT manuell eingetragen werden.

Unter: ABRECHNUNG - SYSTEMVORGABEN STEUER (ZUR NETTOLOHNBERECHNUNG) können Sie auch diese in der Software vorhandenen Werte einsehen.

In den nachfolgenden Tabellen erhalten Sie einen Überblick über die wichtigsten Vorgaben. Weitere Werte entnehmen Sie bitte den o. a. Systemvorgaben im Programm.

Ab 01.01.2022 gelten die folgenden Beitragsbemessungsgrenzen:

| Kranken- und Pflegeversicherung: | ||

| alle Bundesländer (monatlich / jährlich): | 4.837,50 Euro / 58.050,00 Euro | Keine Veränderung zum Vorjahr |

| Allgemeine Jahresarbeitsentgeltgrenze (monatlich / jährlich) | 5.362,50 Euro / 64.350,00 Euro | Keine Veränderung zum Vorjahr |

| Renten- und Arbeitslosenversicherung: | ||

| alte Bundesländer (monatlich / jährlich): | 7.050,00 Euro / 84.600,00 Euro | Senkung im Vergleich zum Vorjahr |

| neue Bundesländer - ohne Berlin (monatlich / jährlich): | 6.750,00 Euro / 81.000,00 Euro | Erhöhung im Vergleich zum Vorjahr |

| Bezugsgröße in der Sozialversicherung: | ||

| alte Bundesländer (monatlich / jährlich): | 3.290,00 Euro / 39.480,00 Euro | Keine Veränderung zum Vorjahr |

| neue Bundesländer (monatlich / jährlich): | 3.150,00 Euro / 37.800,00 Euro | Senkung im Vergleich zum Vorjahr |

Ab dem 01.01.2022 gelten folgende Beitragssätze und Grenzwerte:

| Krankenversicherung: allgemein / ermäßigt | 14,60 % / 14,00 % | Keine Veränderung zum Vorjahr |

| durchschnittlicher KV Zusatzbeitrag (individueller Zusatzbeitrag ist den Einzugsstellen/Krankenkassen zu entnehmen) | 1.30 % | Keine Veränderung zum Vorjahr |

| Beitragszuschuss AG zur KV | 353,14 Euro | Keine Veränderung zum Vorjahr |

| Rentenversicherung: | 18.60 % | Keine Veränderung zum Vorjahr |

| Arbeitslosenversicherung: | 2,40 % | Keine Veränderung zum Vorjahr |

| Pflegeversicherung: | 3,05 % | Keine Veränderung zum Vorjahr |

| Pflegeversicherung Sachsen: | AGA 1,025 % ANA 2,025 % | Keine Veränderung zum Vorjahr |

| zusätzlicher Beitragssatz zur PV für kinderlose Mitglieder, die das 23. Lebensjahr vollendet haben: | 0,35 % | Wert höher als im Vorjahr |

| Insolvenzgeldumlage: | 0,09 % | Wert geringer zum Vorjahr |

| Pauschale Krankenversicherung: | 13,00 % | Keine Veränderung zum Vorjahr |

| Pauschale Rentenversicherung: | 15,00 % | Keine Veränderung zum Vorjahr |

| Pauschale Krankenversicherung (für Privathaushalte): | 5,00 % | Keine Veränderung zum Vorjahr |

| Pauschale Rentenversicherung (für Privathaushalte): | 5,00 % | Keine Veränderung zum Vorjahr |

| Pauschalsteuer (an Bundesknappschaft): | 2,00 % | Keine Veränderung zum Vorjahr |

| monatliche Geringfügigkeitsgrenze: | 450,00 Euro | Keine Veränderung zum Vorjahr |

| monatliche Geringverdienergrenze: | 325,00 Euro | Keine Veränderung zum Vorjahr |

| Übergangsbereich | zwischen 450,01 Euro und 1.300,00 Euro | Keine Veränderung zum Vorjahr |

| Faktor F: | 0,7509 | Keine Veränderung zum Vorjahr |

| Beitragsbemessungsgrundlage zum Aufstockungsbeitrag zur RV ist das erzielte Arbeitsentgelt: | mind. 175,00 Euro | Keine Veränderung zum Vorjahr |

| Vollarbeiterrichtwert | 1520 Stunden | Wert geringer zum Vorjahr |

2. Lohnbuchhaltung

2.1. Elektronische Arbeitsunfähigkeitsbescheinigung (eAU)

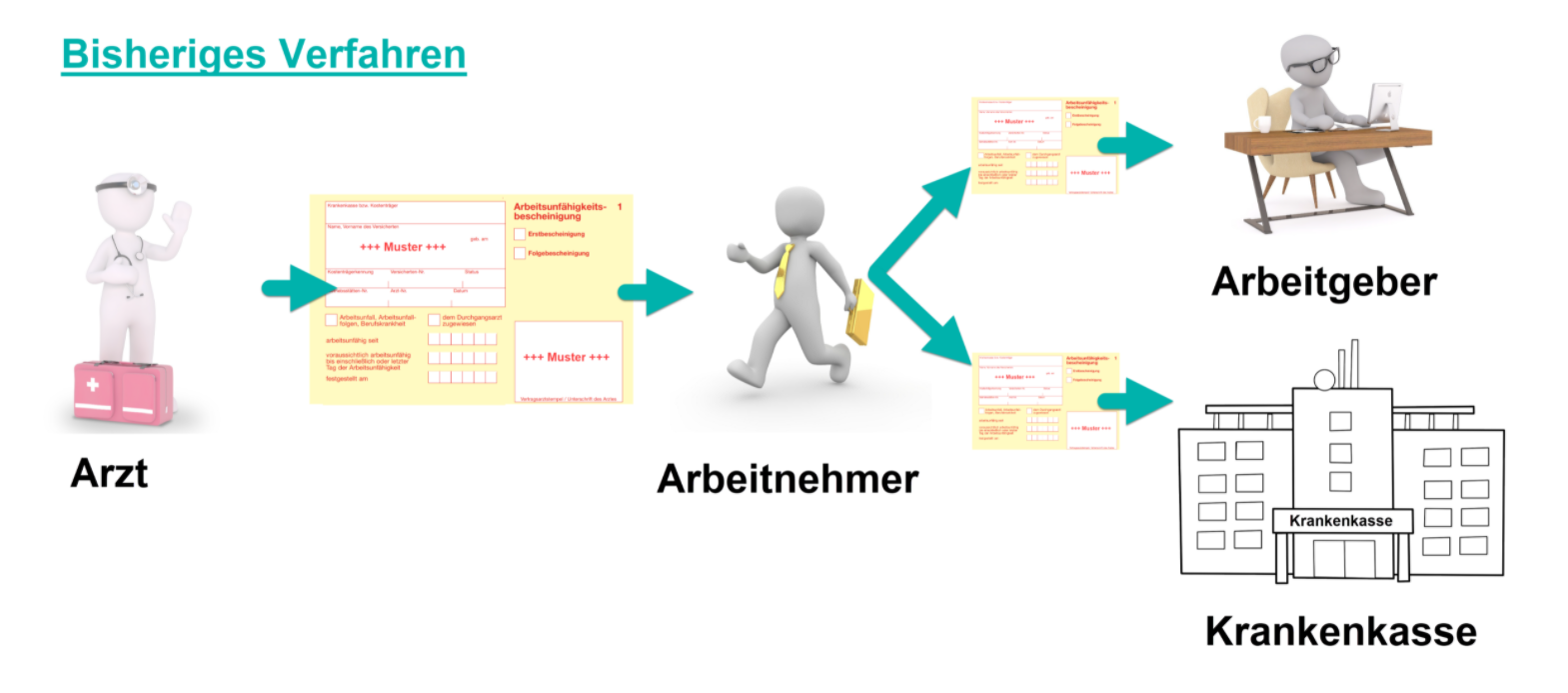

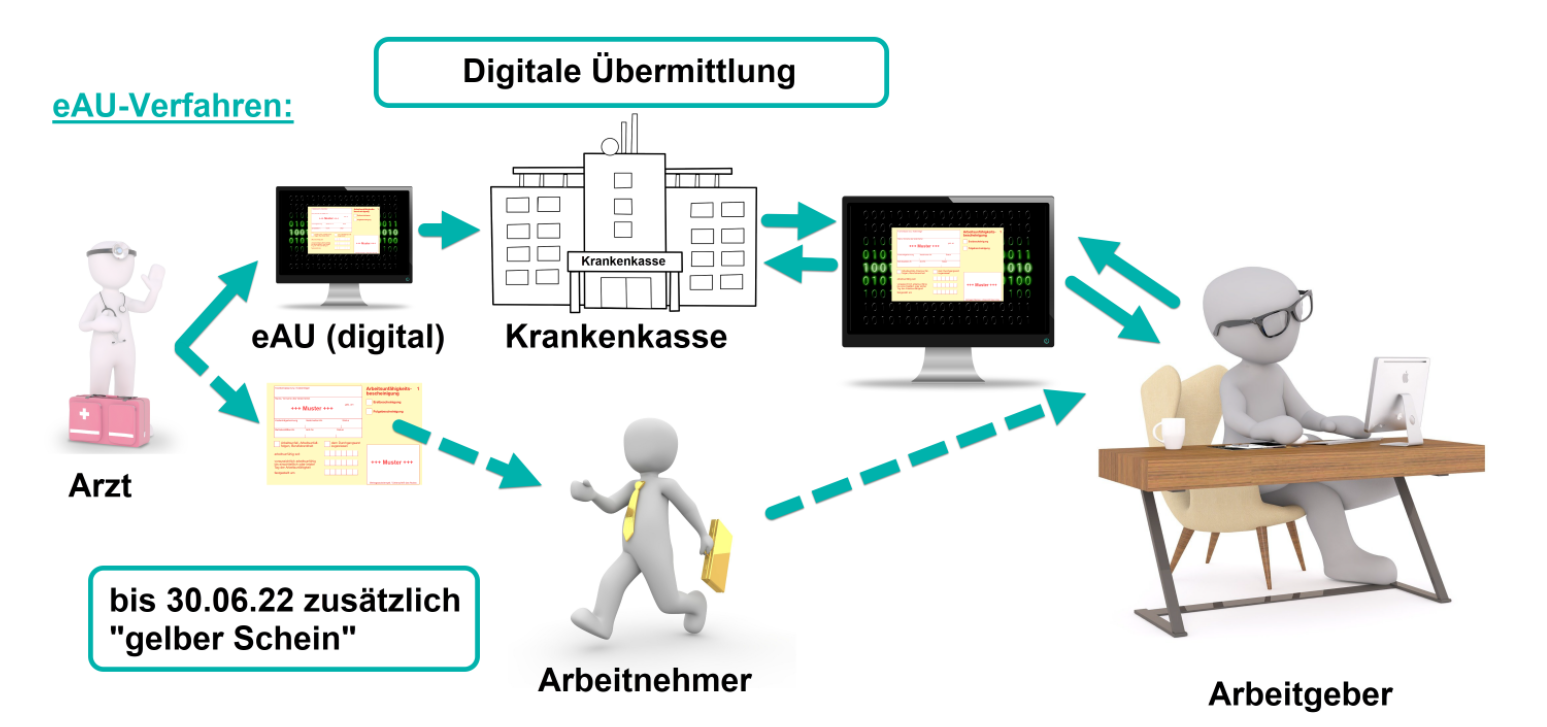

Die Einführung einer elektronischen Arbeitsunfähigkeitsmeldung an den Arbeitgeber ist in den Neuregelungen in § 109 SGB IV geregelt. In microtech büro+ wurde das Verfahren über die bewährten Erfassungsmasken für Fehlzeiten und die bereits bekannten Assistenten zur Meldung von externen Daten realisiert. Wir haben für Sie eine Schritt für Schritt-Anleitung erstellt. Beginnen möchten wir mit einer Illustration, die Ihnen die wichtigsten Unterschiede noch einmal sichtbar aufzeigen soll.

2.1.1. Bisheriges Verfahren

Beim bisherigen Verfahren erhielt der Arbeitnehmer im Krankheitsfall vom Arzt jeweils eine Arbeitsunfähigkeitsbescheinigung für den Arbeitgeber als auch eine Arbeitsunfähigkeitsbescheinigung für die Krankenkasse ausgehändigt. Diese war beim Arbeitgeber sowie bei der Krankenkasse i. d. R. in Papierform einzureichen. Dies bedeutete zusätzliche Wege für eine Abgabe vor Ort bzw. per Post.

2.1.2. Neues Verfahren: eAU - Elektronische Arbeitsunfähigkeitsbescheinigung

Bei der elektronischen Arbeitsunfähigkeitsbescheinigung (eAU) entfällt der "Papierkram" rund um den "gelben Schein". In diesem digitalen Verfahren wird keine sichtbare Arbeitsunfähigkeitsbescheinigung mehr ausgestellt, stattdessen werden Datenpakete zwischen Arzt, Krankenkasse und Arbeitgeber übertragen. Dies ist besonders komfortabel, da diese Abläufe sich nahtlos mit microtech büro+ erledigen lassen.

Ablauf:

1. Arbeitsnehmer wird von Arzt krankgeschrieben

- Der Arzt übermittelt die elektronische Arbeitsunfähigkeitsbescheinigung (eAU) digital mittels Schnittstelle an die Krankenkasse

- Der Arbeitgeber meldet sich in seiner Firma krank

2. Arbeitgeber trägt Zeiten der Arbeitsunfähigkeit und Grund in büro+ ein

- Beim Speichern der erfassten Fehlzeit wird ein elektronischer Baustein erstellt, der das Datum und frühesten Versandtermin enthält: 2 Ausgehende Meldung: Frühester Versandtermin der Anfrage

- Der Arbeitgeber stellt nach einem bestimmten zeitlichen Fenster einen Abruf bei der Krankenkasse

- Die erfasste Fehlzeit wird von der Krankenkasse geprüft und bestätigt

- Die Rückmeldung wird in den Annahmestellen gespeichert: 4 Annahmestellen: Eingang und Ausgang von eAU-Bescheinigungen

Info:

Für die Übergangsphase des neuen eAU-Verfahrens, gibt es bis 30.06.2022 weiterhin die Möglichkeit, dass Arbeitnehmer vom Arzt eine Arbeitsunfähigkeitsbescheinigung in Form eines "gelben Scheins" ausgestellt bekommen.

Für die Erfassung und Weiterverarbeitung der eAU wurden zahlreiche Stellen im Programm erweitert. Einen detaillierten Ablauf haben wir für Sie im Lohn-Anhang innerhalb der Online-Hilfe veröffentlicht:

2.2. Zuschlag der Pflegeversicherung für Kinderlose wird erhöht

Der Zuschlag wurde von 0,25 % auf "0,35 % erhöht. Die Änderung tritt am 1. Januar 2022 in Kraft und greift ab dann auch in der Software.

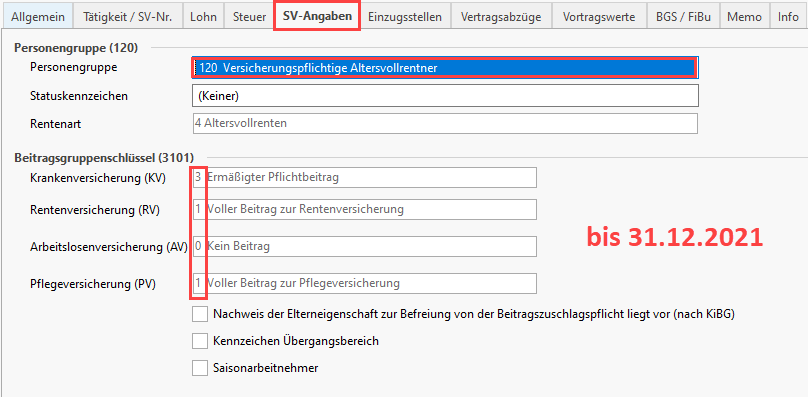

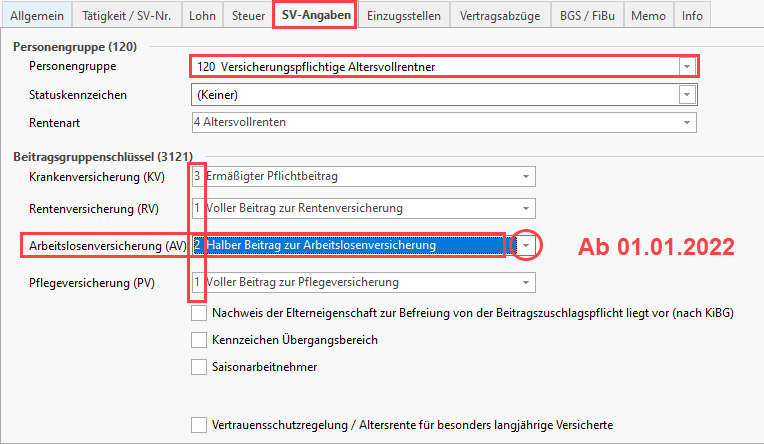

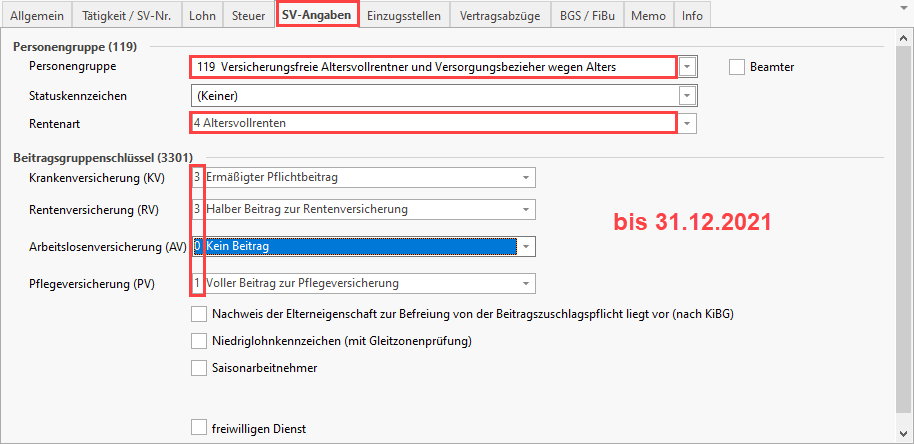

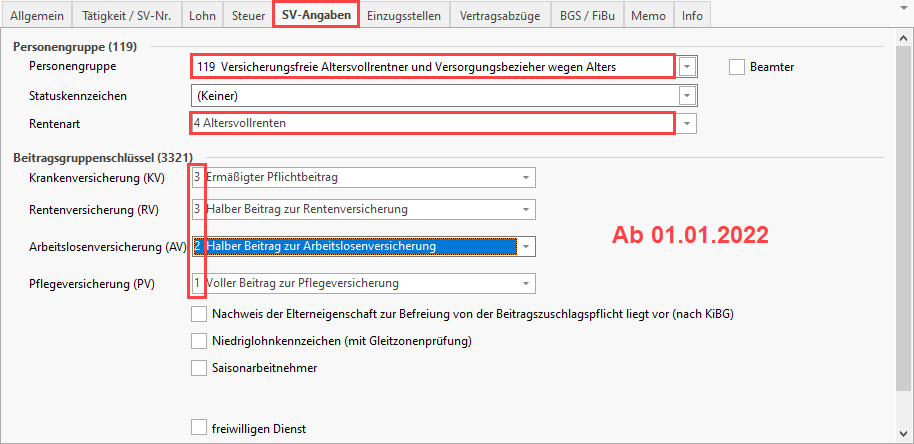

2.3. Ende der befristeten Beitragsfreiheit für Arbeitgeber in der AV bei weiterbeschäftigten Rentnern

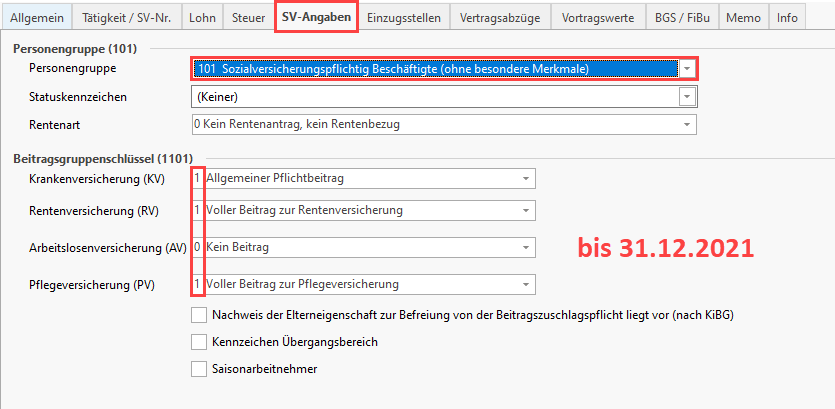

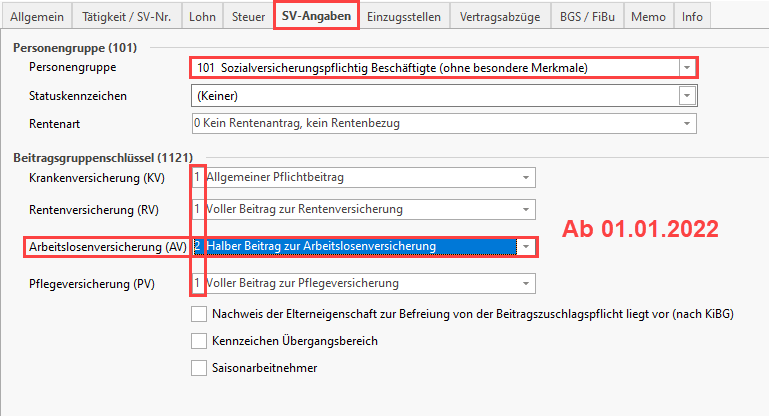

Die mit dem Flexi-Rentengesetz eingeführte, befristete Beitragsfreiheit für Arbeitgeber in der Arbeitslosenversicherung endet zum 31.12.2021.

Dies betrifft die Personengruppenschlüssel 120, 119 und 101: Bei diesen ist jeweils im Feld AV anstatt der "0 Kein Beitrag" die Auswahl "2 Halber Beitrag zur Arbeitslosenversicherung" auszuwählen.

Im Detail sieht dies folgendermaßen aus:

- Bei Personengruppenschlüssel 120 ist ab 01.01.2022 der Beitragsgruppenschlüssel 3121 zulässig (bis 31.12.2021: 3101)

- Bei Personengruppenschlüssel 119 ist ab 01.01.2022 der Beitragsgruppenschlüssel 3321 zulässig (bis 31.12.2021: 3301)

- Bei Personengruppenschlüssel 101 ist ab 01.01.2022 der Beitragsgruppenschlüssel 1121 zulässig (bis 31.12.2021: 1101)

Beachten Sie:

- Bei von dieser Änderung betroffenen Abrechnungsvorgaben wird ab 01.01.2022 gekennzeichnet, dass diese fehlerhaft sind

- Sie werden darauf hingewiesen, dass das Ende der Beitragsfreiheit in der Arbeitslosenversicherung erreicht ist und ein anderer Beitragsgruppenschlüssel zu verwenden ist

- Da es sich um einen Beitragsgruppenwechsel handelt, wird von der Software daraufhin automatisch eine DEÜV-Meldung 32/12 erstellt

2.4. Neue Berechnung des Beitragszuschusses für privat Krankenversicherte bei KUG

Folgende Regelungen gelten für privat Versicherte, die Kurzarbeitergeld:

Die Berechnung des Zuschusses für private Krankenversicherung während Kug hat sich zum 01.01.2022 geändert.

Info:

Wichtige Werte / berechnete Werte haben wir auf dieser Seite der Übersicht halber jeweils in einer Signalfarbe geführt:

- Zuschussrelevanter Anteil Fiktiv-Entgelt: blau

- Begrenzung Zuschuss des Ist-Entgelt: rot

- Zuschuss Ist-Entgelt

- Zuschuss Fiktiv-Entgelt

- Beitragsbemessungsgrenze Krankenversicherung minus Ist-Entgelt ergibt = zuschussrelevanter Anteil Fiktiv-Entgelt (identisch wie bisher, keine Änderung). Zuschussrelevanter Anteil Fiktiv-Entgelt multipliziert mit (allgemeiner Beitragssatz KV + durchschnittlicher Zusatzbeitrag) ergibt = Zuschuss Fiktiv-Entgelt (identisch wie bisher, keine Änderung)

- Ist-Entgelt multipliziert mit (allgemeiner Beitragssatz KV plus durchschnittlicher Zusatzbeitrag) geteilt durch 2 ergibt = Zuschuss Ist-Entgelt (identisch wie bisher, keine Änderung)

- NEU: Begrenzung Zuschuss des Ist-Entgelt wird folgendermaßen berechnet → (Prämie KV minus Zuschuss Fiktiv-Entgelt) geteilt durch 2

- Zuschuss Fiktiv-Entgelt (1.) + Begrenzung Zuschuss des Ist-Entgelt ) = GESAMTZUSCHUSS

Beachten Sie:

In Fällen von niedriger Prämie bitte das Folgende beachten:

Wenn die Begrenzung Zuschuss des Ist-Entgelt (3.) größer ist als Zuschuss Ist-Entgelt (2.), dann wird in Ermittlung Gesamtzuschuss wie folgt gerechnet: Zuschuss Fiktiv-Entgelt (1.) + Zuschuss Ist-Entgelt (2.)

In der nachfolgenden Beschreibung erhalten Sie zwei praktische Beispiele, welche die Berechnung für einen privat versicherten Arbeitnehmer mit Kug verdeutlichen sollen.

Beispiel1:

Folgende Werte liegen für einen privat versicherten Arbeitnehmer mit Kug vor:

- Soll-Entgelt 6.000 Euro

- IST-Entgelt 3.000 Euro

- Fiktiv-Entgelt 2.400 Euro

- Prämie 600 Euro

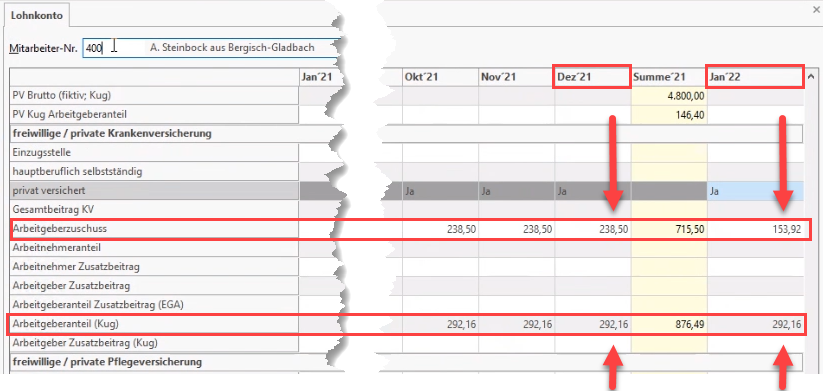

Diese Änderung ist Lohnkonto im Arbeitgeberzuschuss sichtbar (Begrenzung Zuschuss greift)

Die neue Berechnung lässt sich im Lohnkonto des entsprechenden Mitarbeiters nachvollziehen. Durch die neue Berechnung ab 01.01.2022 ändert sich der Arbeitgeberzuschuss. In diesem Beispiel von 238,50 Euro (Dez'21) auf 153,02 Euro (Jan'22). Der Arbeitnehmer bekommt Aufgrund der Begrenzung weniger Zuschuss.

Dahinter stehende Berechnung nach Vorgaben des Gesetzgebers ab 01.01.2022

| Schritte | Beitragszuschuss | |||||

|---|---|---|---|---|---|---|

| 1 | Fiktiv-Entgelt | 2.400 Euro | ||||

Beitragsbemessungsgrenze Krankenversicherung minus Ist-Entgelt | (4.837,50 - 3.000) | |||||

| KV | 15,9 % | 1.837,40 Euro | = | 292,16 Euro (Arbeitgeberanteil Kug) Zuschuss Fiktiv-Entgelt (identisch wie bisher, keine Änderung) | ||

| 2 | IST-Entgelt | 3.000 Euro | ||||

| KV | 7,95 % | = | 238,50 Euro Zuschuss Ist-Entgelt (identisch wie bisher, keine Änderung) | |||

| 3 (NEU) | Begrenzung Zuschuss | (Prämie 600 minus 292,16 Zuschuss Fiktiv-Entgelt) / 2 | = | 153,92 Euro (Arbeitgeberzuschuss) | ||

| 4 | Zuschuss Gesamt | 446,08 Euro |

Bisherige Berechnung nach Vorgaben des Gesetzgebers bis 31.12.2021

Bisherige Regelung | Beitragszuschuss | |||

|---|---|---|---|---|

| IST-Entgelt | 3.000 Euro | 238,50 Euro Zuschuss Ist-Entgelt | ||

| KV | 7,95 % | |||

| Fiktiv-Entgelt | 3.000 Euro | 292,16 Euro (Arbeitgeberanteil Kug) Zuschuss Fiktiv-Entgelt | ||

| KV | 15,9 % | 1.837,50 Euro | ||

| Zuschuss Gesamt | 530,66 Euro |

Durch die Begrenzung ist der Arbeitgeberzuschuss niedriger als im vergangenen Jahr.

Beispiel 2:

Begrenzung der Prämie

Folgende Werte liegen für einen privat versicherten Arbeitnehmer mit Kug vor:

- Soll-Entgelt 6.500 Euro

- IST-Entgelt 3.500 Euro

- Fiktiv-Entgelt 2.400 Euro

- Prämie 400 Euro

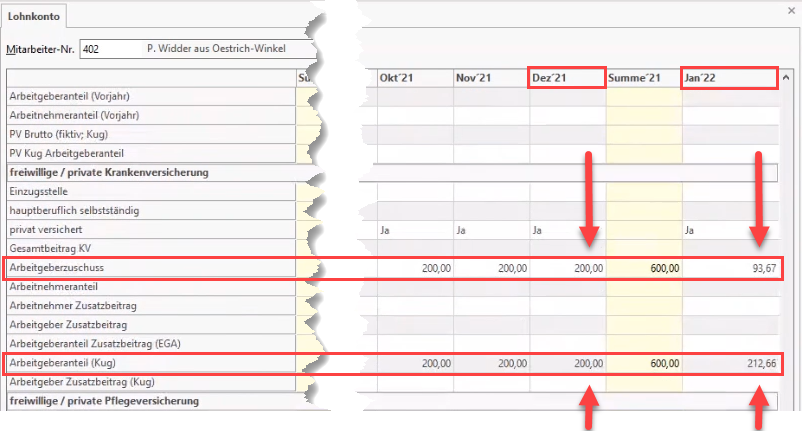

Änderung im Arbeitgeberzuschuss sichtbar (Begrenzung Zuschuss greift)

Die neue Berechnung lässt sich im Lohnkonto des entsprechenden Mitarbeiters nachvollziehen. Durch die neue Berechnung ab 01.01.2022 ändert sich der Arbeitgeberzuschuss. In diesem Beispiel von 238,50 Euro (Dez'21) auf 153,02 Euro (Jan'22).

Dahinter stehende Berechnung nach Vorgaben des Gesetzgebers ab 01.01.2022

| Schritte | Beitragszuschuss | |||||

|---|---|---|---|---|---|---|

| 1 | Fiktiv-Entgelt | 2.400 Euro | ||||

Beitragsbemessungsgrenze Krankenversicherung minus Ist-Entgelt | (4.837,50 - 3.500) | |||||

| KV | 15,9 % | 1337,50 Euro | = | 212,66 Euro (Arbeitgeberanteil Kug) Zuschuss Fiktiv-Entgelt (identisch wie bisher, keine Änderung) | ||

| 2 | IST-Entgelt | 3.500 Euro | ||||

| KV | 7,95 % | = | 278,25 Euro Zuschuss Ist-Entgelt (identisch wie bisher, keine Änderung) | |||

| 3 (NEU) | Begrenzung Zuschuss | (Prämie 400 minus 212,00 Zuschuss Fiktiv-Entgelt) / 2 | = | 93,67 Euro (Arbeitgeberzuschuss) | ||

| 4 | Zuschuss Gesamt | 306,33 Euro |

Bisherige Berechnung nach Vorgaben des Gesetzgebers bis 31.12.2021

Bisherige Regelung | Beitragszuschuss | |||

|---|---|---|---|---|

| IST-Entgelt | 3.500 Euro | 200,00 Euro Zuschuss Ist-Entgelt | ||

| KV | 7,95 % | 278,25 Euro | ||

| Fiktiv-Entgelt | 2.400 Euro | 200,00 Euro (Arbeitgeberanteil Kug) Zuschuss Fiktiv-Entgelt | ||

| 1.337,50 Euro | ||||

| KV | 15,9 % | 212,66 Euro | ||

| Zuschuss Gesamt | 400,00 Euro |

Quelle der Beispiele: ITSG

2.5. Änderung der anteiligen Berechnung des Vollarbeiterrichtwertes

Die Berechnung des Vollarbeiterrichtwertes wurde an die aktuellen Gegebenheiten angeglichen, sodass die Software nun wie folgt rechnet:

Für anteilige Berechnungen ist der Jahreswert durch 12 zu dividieren und mit der Anzahl der vollen Monate mit uv-pflichtigen Entgelt zu multiplizieren. In Rumpfmonaten ist deren entsprechender Anteil zu den tatsächlichen Kalendertagen zu berücksichtigen. Für Teilzeitbeschäftigte wird der entsprechende Anteil zu einer vollbeschäftigten Person berücksichtigt.

2.6 Änderungen im AAG-Verfahren

- "Art der Abrechnung" entfällt

- Mutmaßlicher Entbindungstermin ist Pflichtangabe in der Übermittlung von Anträgen

2.7. Änderungen beim Datensatz Betriebsdaten (DSBD)

Neue Abgabegründe

Zwei neue Abgabegründe sind hinzugekommen:

- 05: Aktueller Stand Betriebsdaten

- 06: Neuer Dienstleister / Neue Abrechnungssoftware

Diese sind In den Mandantenstammdaten auszuwählen.

Erweiterung der Rechtsform

Die Rechtsform wurde erweitert: Die Angabe einer Rechtsformrelevanz ist nun obligatorisch und wird aufgrund der Rechtsform automatisch von Software erkannt.

Weitere Änderungen im DSBD

- Das Ereignisdatum darf zukünftig maximal 3 Monate in der Zukunft liegen

- Bei einer erstmaligen Erfassung einer Betriebsnummer ist zu kennzeichnen, ob es sich um eine Ersterfassung oder einen Systemwechsel handelt (Der Systemwechsel generiert einen DSBD mit dem Abgabegrund 06, wohingegen die Ersterfassung keinen DSBD generiert).

- Die abweichende Postanschrift ist um weitere Pflichtangaben erweitert worden:

- Hausanschrift

- Postfachanschrift

- Großempfängeranschrift

- Auslandsanschrift

- Als abweichende Postanschrift darf nicht ein Dienstleister angeben sein (sprich: nicht Steuerberater, Personalbüro oder ähnliches enthalten)

- Es findet eine erweiterte Prüfung im Namen statt, u. a. auf:

- Niederlassung

- Filiale

- Geschäft

- Laden

- Zweigniederlassung

- „Bis“ in Kombination mit Ziffern

2.8. Anpassungen bei kurzfristig Beschäftigten sowie neuer Meldegrund (viertes Gesetz zur Änderung des Seefischereigesetzes)

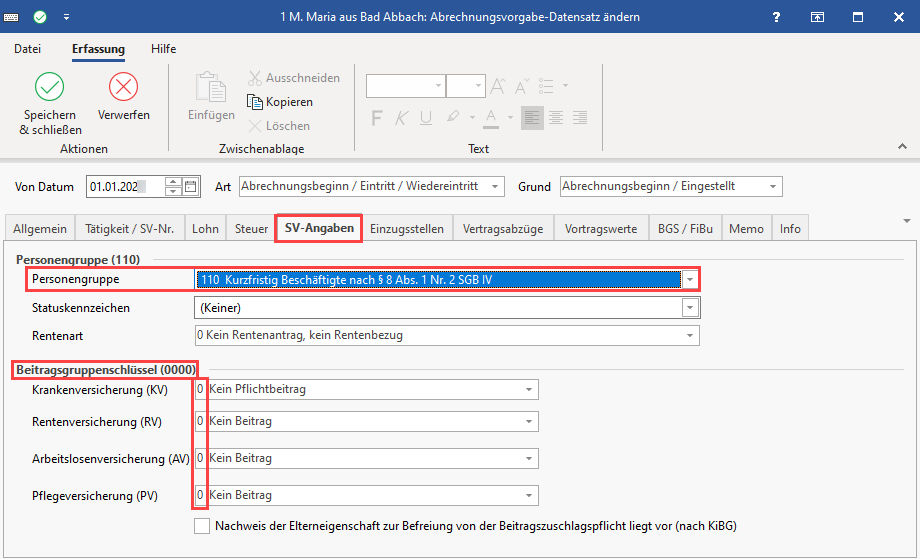

Register: SV-Angaben

Wird im Mitarbeiter bei Personengruppe "110 (Kurzfristig Beschäftigte)" ausgewählt, so ist bei dem Feld Krankenversicherungsschutz aus folgenden Angaben auszuwählen:

- gesetzl./freiw. gesetzlich versichert

- privat versichert oder anderweitig im Krankheitsfall abgesichert

Das Register: Einzugsstellen wurde im Bereich "Krankenversicherungsschutz" um die Eingabe einer privaten Versicherung erweitert.

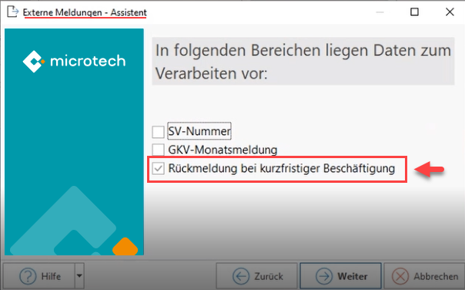

Es erfolgt eine digitale Rückmeldung der Krankenkasse, ob Vorbeschäftigung(en) vorliegen. Beachten Sie, dass die Rückmeldung NACH Anmeldung des kurzfristig Beschäftigten erfolgt (Mit Grund der Abgabe 10 oder 40)

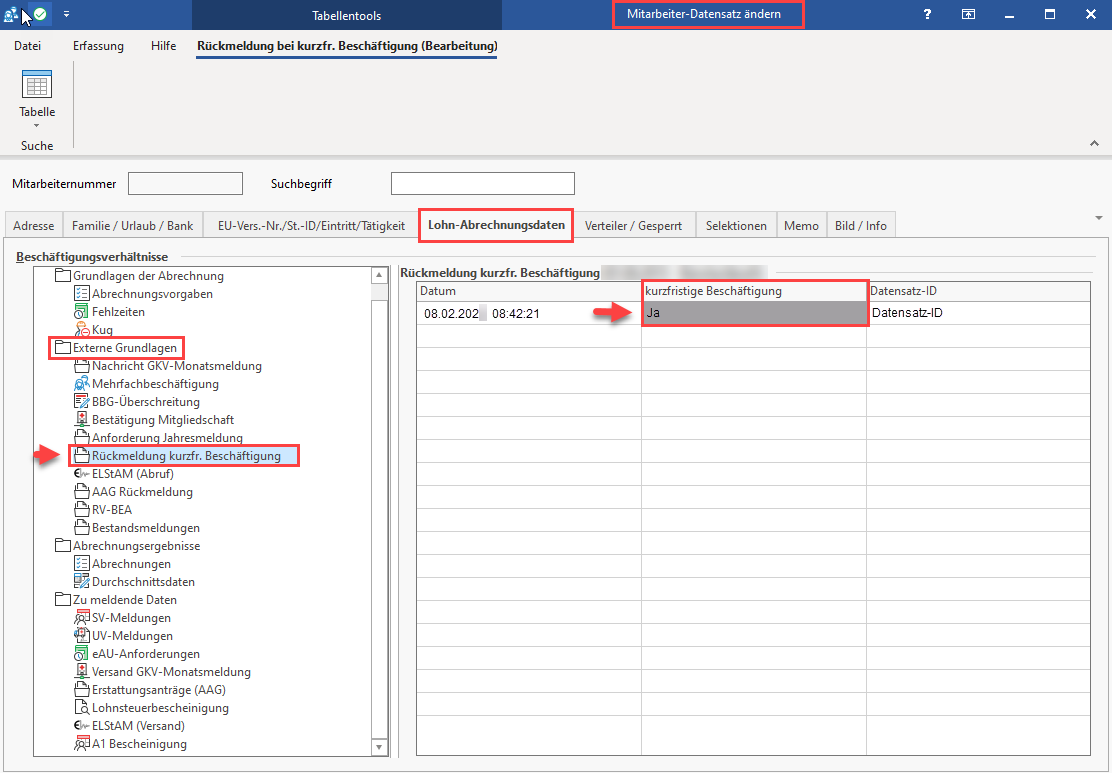

Rückmeldung in Lohn-Abrechnungsdaten des Mitarbeiters

Die Rückmeldung werden über externe Meldungen verarbeitet: „Rückmeldung bei kurzfristiger Beschäftigung“.

Speicherung in Mitarbeiter-Stammdaten unter externe Grundlagen

Inhalt der Rückmeldung: Im Kalenderjahr der Verarbeitung einer Anmeldung bestand / besteht eine weitere kurzfristige Beschäftigung.

Mögliche rückgemeldete Werte sind: JA oder NEIN. Es werden keine Zeitangaben im Rahmen der Rückmeldung übermittelt.

Bei Abweichungen

Gehen Sie in den Dialog mit dem Arbeitnehmer, falls Angaben vom Einstellungsbogen abweichen und nehmen Sie ggfs. Korrekturen der Bewertung der Beschäftigung vor.

2.9. Neuer Datenbaustein Steuerdaten in Entgeltmeldungen für geringfügig Beschäftigte

Ab 01.01.2022 muss in allen Entgeltmeldungen der Datenbaustein Steuerdaten (DBST) als Teil des Datensatz Meldung (DSME) bei geringfügig Beschäftigten mitgeschickt werden. Die Angaben sind bei laufenden Beschäftigungsverhältnissen, die über den 31.12.2021 andauern, auch in der Jahresmeldung für das Kalenderjahr 2021 anzugeben. Dazu muss die Steuer-ID in den jeweiligen Mitarbeiter-Stammdaten erfasst sein.

Nähere Informationen finden Sie in folgendem Kapitel:

- xSteuer-Identifikationsnummer und Geburtsdatum (Hinweis für geringfügig Beschäftigte bei fehlender Steuer-ID-Nummer)

2.10. Wegfall der Abgabegründe 60 und 61 in Sozialversicherungsmeldungen

Ab 2022 werden keine SV-Meldungen mit den Abgabebegründen 60 und 61 mehr erzeugt, sondern die Adress- und Namensänderungen fließen wie bereits in der Vergangenheit von der Software berücksichtigt in die nächste SV-Meldung mit Entgelt mit ein.

2.11. Änderung der SV-Beitragserstattung bei KUG

Die Änderungen der Kurzarbeitergeldverordnung wurden aktuell in die Software übernommen:

- Die pauschalierte 100% Erstattung der SV-Beiträge, die bis 31.12.2021 gegolten hat, gilt ab 01.01.2022 nicht mehr

- Bis 31.03.2022 werden pauschaliert 50 % der SV-Beiträge erstattet

- Ab 01.04.2022 erfolgt keine Erstattung mehr

- Es erfolgt allerdings eine 50% Erstattung SV-Beiträge bis 31.07.2023, wenn es sich um eine Qualifizierung während Kug handelt

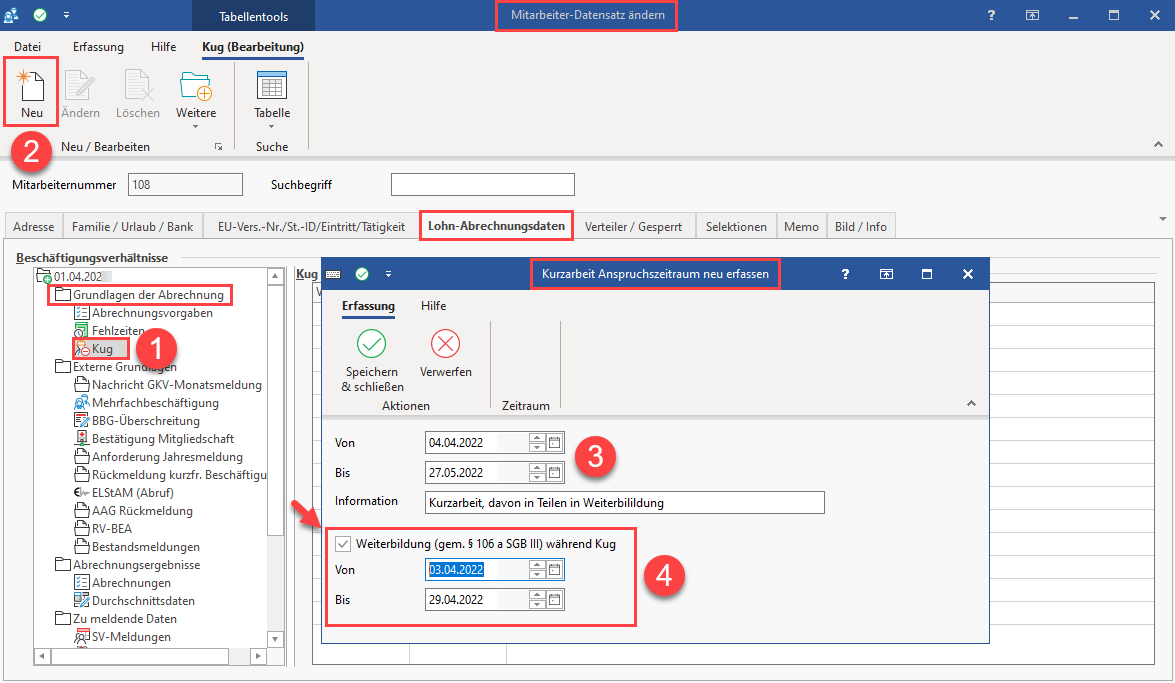

- Im Bereich Kug der Mitarbeiter-Stammdaten lässt sich nun eine "50% SV-Erstattung aufgrund Weiterbildung (gem. § 106 a SGB III) während Kug" kennzeichnen - dabei sind auch Beginn und Ende dieser Zeit in der Software zu erfassen.

Kennzeichen: Weiterbildung (gem. $106a SGB III) während KUG

Die Erfassung des Anspruchszeitraums für eine qualifizierte Weiterbildung während KUGS erfolgt in den Mitarbeiter-Stammdaten - Register: "Lohn-Abrechnungsdaten" - in der linken Navigation der Beschäftigungsverhältnisse - "Grundlagen der Abrechnung" - "Kug". Über die Schaltfläche: NEU wird ein neuer Anspruchszeitraum für Kurzarbeit erfasst.

In der Erfassungsmaske findet sich neben der Erfassung des Anspruchszeitraums für Kurzarbeit auch das Kennzeichen: "Weiterbildung (gem. $106a SGB III) während KUG". Über das Kennzeichen wird gesteuert, ob eine 50% Erstattung der SV-Beiträge erfolgt oder nicht.

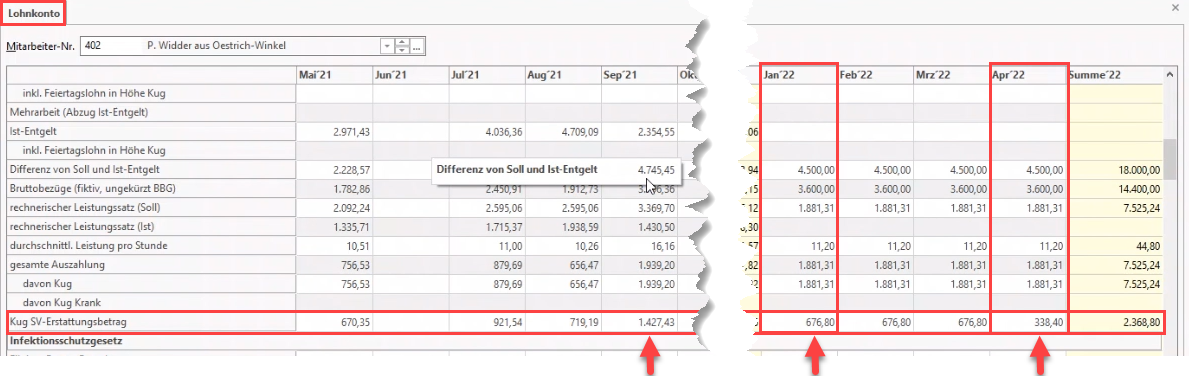

Die Erstattung ist von der Länge der Maßnahmen-Dauer abhängig. Dauert die Maßnahme z. B. nur einen halben Monat, dann wird der KUG SV-Erstattungsbetrag anteilig berechnet. Bei einem halben Monat beispielsweise nur die Hälfte der 50 Prozent.

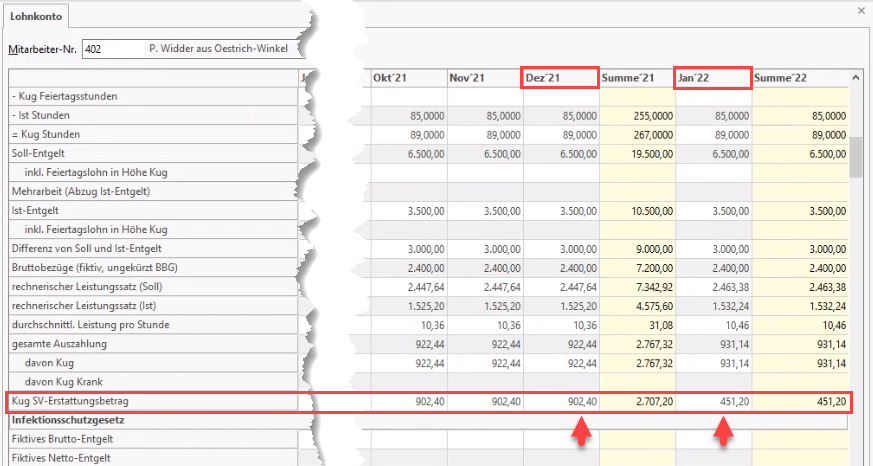

Die Ausweisung des Kug SV-Erstattungsbetrags erfolgt bei einer qualifizierten Maßnahme in Lohnkonto in der Zeile "Kug SV-Erstattungsbetrag".

Beispiel:

Im nachfolgenden Beispielbild hat der gewählte Mitarbeiter von Januar 2022 bis März 2022 Kug bezogen - 50 Prozent der SV-Beiträge wurden erstattet. Im April befindet sich der ausgewählte Mitarbeiter einen halben Monat lang in einer qualifizierten Weiterbildungsmaßnahme. Es stehen deshalb weiterhin 50 Prozent Erstattung der SV-Beiträge zu, diese werden aufgrund des halben Monats, in dem diese Maßnahme stattfindet, entsprechend halbiert.

2.12. Mindestlohn steigt

Der Mindestlohn wird in den nächsten beiden Jahren in vier Stufen angehoben:

- 9,82 Euro zum 01.01.2022

- 10,45 Euro zum 01.07.2022

2.13. Änderungen in der Beitragsabrechnung - UV

Neue Spalte in der Beitragsabrechnung-UV

- Ausweisung eines Korrektur-Kennzeichens

- Weiterhin sind alle Arbeitnehmer aufgeführt, die korrigierten Arbeitnehmer sind jedoch mit diesem Korrektur-Kennzeichen ausgewiesen

Neue Einzelaufstellung Korrekturen

- Auf dieser separater Seite findet ausschließlich die Ausweisung der korrigierten Arbeitnehmer statt

2.14. Gesetz zur Änderung des Infektionsschutzgesetzes und weiterer Gesetze anlässlich der Aufhebung der Feststellung der epidemischen Lage von nationaler Tragweite

Durch das Auslaufen der pandemischen Lage nationaler Tragweite wurden neue Gesetze beschlossen. Ein „Sonderrecht“ für die Bekämpfung der COVID-19- Pandemie besteht seit einer am 18. November 2021 von Bundestag und Bundesrat beschlossenen Änderung des Infektionsschutzgesetzes unabhängig von einem entsprechenden Bundestags-Beschluss. Das Infektionsschutzgesetz vom 20. Juli 2000 (BGBl. I S. 1045), das zuletzt durch Artikel 8 Absatz 8 des Gesetzes vom 27. September 2021 (BGBl. I S. 4530) geändert worden ist, wird wie folgt geändert:

- Externer Link → Bundesrat: Gesetz zur Änderung des Infektionsschutzgesetzes und weiterer Gesetze anlässlich der Aufhebung der Feststellung der epidemischen Lage von nationaler Tragweite

Daraus ergibt sich, dass die Fehlzeit 1.9.5. aufgrund des Gesetzes zur Änderung des Infektionsschutzgesetzes bis zum 19.03.2022 weiter verwendet werden kann.

Weitere Informationen auch im Kapitel: Fehlzeiten aufgrund des Infektionsschutzgesetzes.

2.15. Ab 01.01.2022 verpflichtender Arbeitgeberzuschuss zur Entgeltumwandlung

Im neuen Jahr ist es für Arbeitgeber Pflicht, zu allen Entgeltumwandlungen in der bAV (betriebliche Altersversorgung) einen Arbeitgeberzuschuss zu zahlen. Die Zuschusspflicht war nach dem Betriebsrentenstärkungsgesetz auf Neuzusagen in der bAV beschränkt. Zum 1. Januar 2022 wird die nächste Stufe des seit 2018 geltenden BRSG (Betriebsrentenstärkungsgesetzes) umgesetzt. Damit muss im neuen Jahr jeder Arbeitgeber, welcher Sozialversicherungsbeiträge einspart, z. B. über Direktversicherung, Entgeltumwandlung, Pensionskasse, Pensionsfonds, etc. einen Zuschuss leisten -und zwar 15 Prozent des umgewandelten Entgelts, höchstens jedoch die eingesparten Sozialversicherungsbeiträge. Die Regelung betraf zunächst lediglich Neuzusagen ab dem 01.01.2019 und wird durch die Neureglung nun auf sämtliche individual- oder kollektivrechtliche Entgeltumwandlungsvereinbarungen erweitert – ungeachtet des Datums, wann diese geschlossen wurden.

Beispiele:

Beispiel 1: „Auf Hundert“ (z.B. 100 Euro + 15 %):

- bAV mit Gehaltsumwandlung von 480,00 Euro

- AG-Zuschuss: 480,00 Euro mal 15 % = 72 Euro (steuer- und sv-frei, kein Gesamtbrutto im Brutto dazu)

- Berechnung nach „Gehaltsverzicht + %-Satz AG-Pflichtzuschuss = bAV-Gesamtbetrag => 552,00 Euro:

- AN zahlt 480,00 Euro in bAV (Nettoabzug)

- AG zahlt 72,00 Euro in bAV (keine Ausweisung im Netto!)

- Überweisung von 552,00 Euro

Beispiel 2: „Von Hundert“ (z.B. 85 Euro + 15 % von 100 Euro)

- bAV mit Gehaltsumwandlung von 480,00 Euro

- AG-Zuschuss: 15 % von 480,00 Euro = 72,00 Euro

- 480,00 Euro minus 72,00 Euro = 408,00 Euro tatsächlicher Gehaltsverzich

- Berechnung nach „Gehaltsverzicht + %-Satz AG-Pflichtzuschuss = bAV-Gesamtbetrag => 480,00 Euro:

- AN zahlt 408,00 Euro in bAV (Nettoabzug)

- AG zahlt 72,00 Euro in bAV (keine Ausweisung im Netto!)

- Überweisung von 480,00 Euro

Beachten Sie:

Die Ausnahme für dieses verpflichtenden Arbeitgeberzuschuss gilt für Fälle, in denen ein Tarifvertrag Anwendung findet, welcher von dem gesetzlich vorgesehenen Zuschuss abweicht.

Die Berechnung erfolgt nicht automatisch in der Software, da zu viele individuelle Verträge / Vereinbarungen am Markt existieren, daher ist die Lohnart für den Arbeitgeberzuschuss anhand des Beispiels selbst anzulegen.

2.16 Weitere Änderungen bei den SV-Angaben

- Das Geburtsland ist ab 2022 Pflicht in der SV-Nummernabfrage|

- Europäische Versicherungsnummer wird nicht mehr übermittelt

2.17. Weitere Themen

- Wegfall der Steuerfreiheit des Zuschusses zu Kug (keine Verlängerung über 31.12.2021 hinaus)

- Erhöhung Freigrenze für Sachbezüge von 44 Euro auf 50 Euro

- Home Office Pauschale von 5 Euro am Tag (maximal 600 Euro im Jahr) endet zum 31.12.2021

- Erhöhung des Grundfreibetrags von 9744 Euro auf 9984 Euro

- Zeitraum Coronaprämie bis 31.03.2022 verlängert (insgesamtes Maximum von 1.500 Euro Gesamtprämie weiterhin gültig)

3. Finanzbuchhaltung

3.1. Neue Formulare wurden für 2022 eingebracht

- EÜR-Formular 2021

- Umsatzsteuervoranmeldung 2022

3.2. Neue Taxonomie E-Bilanz

Die Taxonomie 6.4. für die E-Bilanz steht nun in der Software zur Verfügung. Bitte beachten Sie auch die Besonderheiten zur Bilanz-Taxonomie in unserer Dokumentation: Bilanz-Taxonomie, Taxonomie - Besonderheiten.