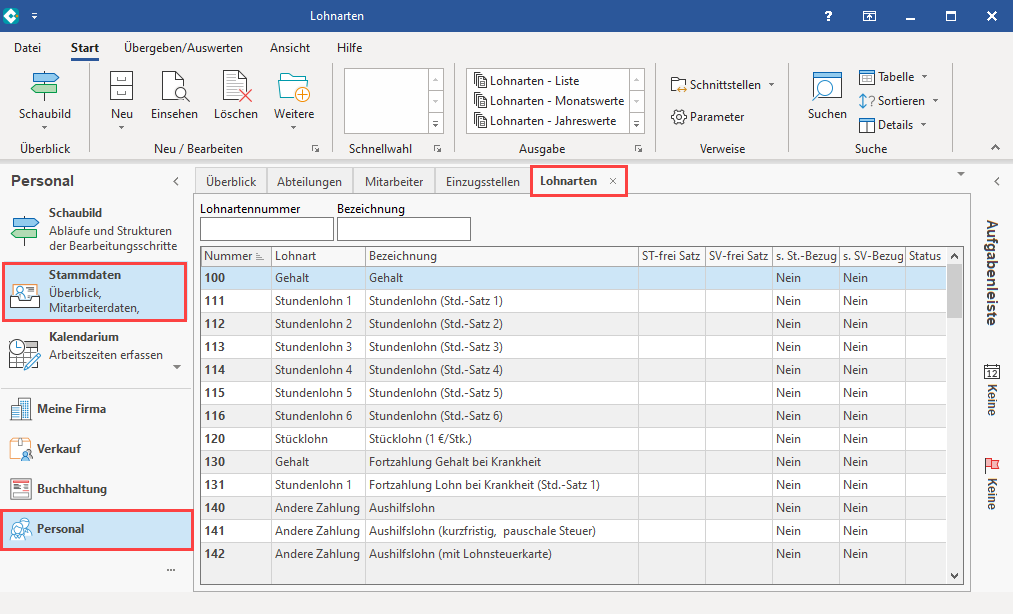

Im Bereich: PERSONAL - STAMMDATEM - Register: LOHNARTEN erhalten Sie eine Übersicht auf die bereits angelegten Lohnarten.

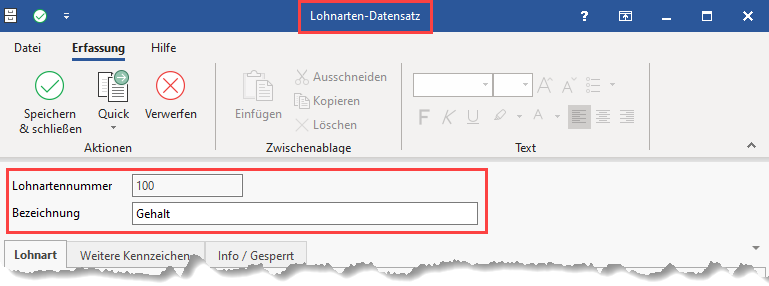

Kopf der Maske "Lohnarten-Datensatz"

Der Kopf der Lohnarten-Erfassungsmaske beinhaltet einen einheitlichen Kopfteil mit zwei Eingabefeldern.

Lohnartennummer

Vor der Erfassung ist die Eingabe einer Nummer zwingend notwendig. Die Lohnartennummer kann 8-stellig alphanumerisch vergeben werden. Die Lohnartennummer ist auf acht Stellen begrenzt, damit diese auch für Exporte konform ist, etwa für die Digitale Lohnschnittstelle (DLS). Da doppelte Einträge nicht zulässig sind, wird automatisch eine andere Eingabe vorgeschlagen, wenn die angegebene Nummer bereits vergeben ist. Diese können Sie bestätigen oder ändern.

Beachten Sie:

Bei der Erfassung von Lohnarten dürfen keine Sonderzeichen (z. B. Klammern, Slash, Backslash, etc.) verwendet werden. Auch Leerzeichen sind nicht erlaubt.

Bezeichnung

An dieser Stelle vergeben Sie eine Textbezeichnung für die Lohnart. Unter dieser Bezeichnung erscheint die Lohnart z. B. auch auf den Lohntaschen.

Der untere Teil der Maske ist durch Register unterteilt. Die einzelnen Register werden in den nachfolgenden Gliederungspunkten beschrieben.

Register: "Lohnart"

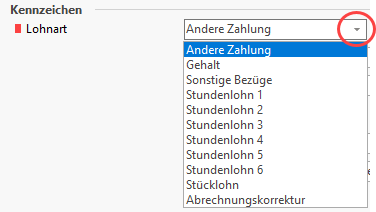

Bereich: "Kennzeichen"

Lohnart

Über das Auswahlfeld stehen folgende Optionen zur Verfügung:

- Andere Zahlung

- Gehalt

- Sonstige Bezüge

- Stundenlohn 1 ... 6

- Stücklohn

- Abrechnungskorrektur

Wählen Sie hier z. B. Gehalt und erfassen diese Lohnart im Bereich Bruttolohnerfassung, so wird im Stammdatensatz des Mitarbeiters geprüft, ob eine Vorgabe über das Register: "Lohn-Abrechnungsdaten" - Abrechnungsvorgaben im Feld Gehalt hinterlegt ist. Wenn ja, wird dieser Betrag automatisch im Bereich Bruttolohn angeboten.

Info:

- Alle Lohnarten, welche für die Abrechnung von Einmalzahlungen angelegt werden, sind hier als "Sonstige Bezüge" zu hinterlegen

- Unter "Andere Zahlung" fällt z. B. ein Fahrtkostenersatz oder die Zuzahlung zur Direktversicherung

- Für Lohnkorrekturen müssen zwei Lohnarten für die Nachzahlung an den Mitarbeiter bzw. für eine Rückerstattung vom Mitarbeiter angelegt sein - Diese Lohnarten müssen in diesem Feld mit "Abrechnungskorrektur" hinterlegt werden. Im Kapitel "Beispiele für Lohnarten" wird die genaue Hinterlegung für diese zwei Lohnarten erläutert

Kennzeichen: "Keine Ausweisung der Lohnart im Gesamtbrutto"

Mit diesem Kennzeichen kann die Anzeige zu § 1 Abs. 3 Nr. 3 der Entgeltbescheinigungsverordnung korrekt dargestellt werden.

Info:

Das Kennzeichen kann aktiviert werden, wenn die Lohnart zu 100 % steuer-und sv-frei oder pflichtig ist, keine Angaben in den Feldern steuerfreier Betrag / SV-freier Betrag enthalten sind und die Lohnart keinen Nettoabzug/-bezug darstellt.

Ist das Kennzeichen aktiviert, wird diese Lohnart bei der Ermittlung des Gesamtbruttos nicht berücksichtigt.

Von dieser Ausweisung sind in erster Linie die Lohnarten zu Zukunftssicherungsleistungen in der Abrechnung betroffen, da sich diese gemäß Entgeltbescheinigungsverordnung weder erhöhend noch mindernd auf das Gesamtbrutto auswirken dürfen.

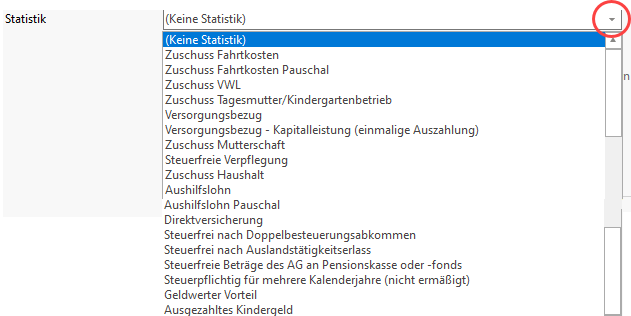

Statistik

Der ausgewählte Statistikeintrag hat Einfluss auf die Auswertung in der Lohnsteuerbescheinigung und in der Buchungsübersicht. Für Lohnarten, welche als "Andere Zahlung" angelegt werden, ist deshalb die Auswahl des Statistikkennzeichens sehr sorgfältig vorzunehmen.

Folgende Statistikkennzeichen können hinterlegt werden:

- Zuschuss Fahrtkosten

- Zuschuss Fahrtkosten Pauschal

- Zuschuss VWL

- Zuschuss Tagesmutter / Kindergartenbetrieb

- Versorgungsbezug (Lohnart "Gehalt" ist zu hinterlegen)

- Versorgungsbezug - Kapitalleistung (einmalige Auszahlung)

- Zuschuss Mutterschaft

- Steuerfreie Verpflegung

- Zuschuss Haushalt

- Aushilfslohn

- Aushilfslohn Pauschal

- Direktversicherung

- Steuerfrei nach Doppelbesteuerungsabkommen

- Steuerfrei nach Auslandstätigkeitserlass

- Steuerfrei Beträge des AG an Pensionskasse oder -fonds

- Steuerpflichtig für mehrere Kalenderjahre (nicht ermäßigt)

- Geldwerter Vorteil

- Ausgezahltes Kindergeld

- Energiepreispauschale

Info:

Alle Lohnarten "Gehalt" und "Stundenlohn" bekommen als Statistik "(Keine Statistik)" hinterlegt.

Statistikkennzeichen: Ausgezahltes Kindergeld

Wurde in der Lohnart dieses Statistik-Kennzeichen zugeordnet, wird sowohl in der Lohnsteueranmeldung als auch in der Lohnsteuerbescheinigung der Eintrag entsprechend ausgewiesen und auch mittels ElStEr übermittelt.

Info:

Hintergrund: Laut § 72 ESTG ist das Kindergeld an Angehörige des öffentlichen Dienstes durch den Arbeitgeber über die Lohn-/Gehaltsabrechnung zu zahlen. Das ausgezahlte Kindergeld bekommt der Arbeitgeber über die Lohnsteueranmeldung zurück. In den Formularen und bei der ELSTER-Übertragung steht dafür der Eintrag "abzüglich an Arbeitnehmer ausgezahltes Kindergeld" zur Verfügung.

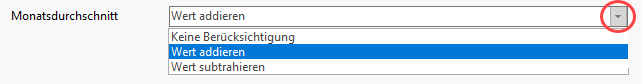

Monatsdurchschnitt

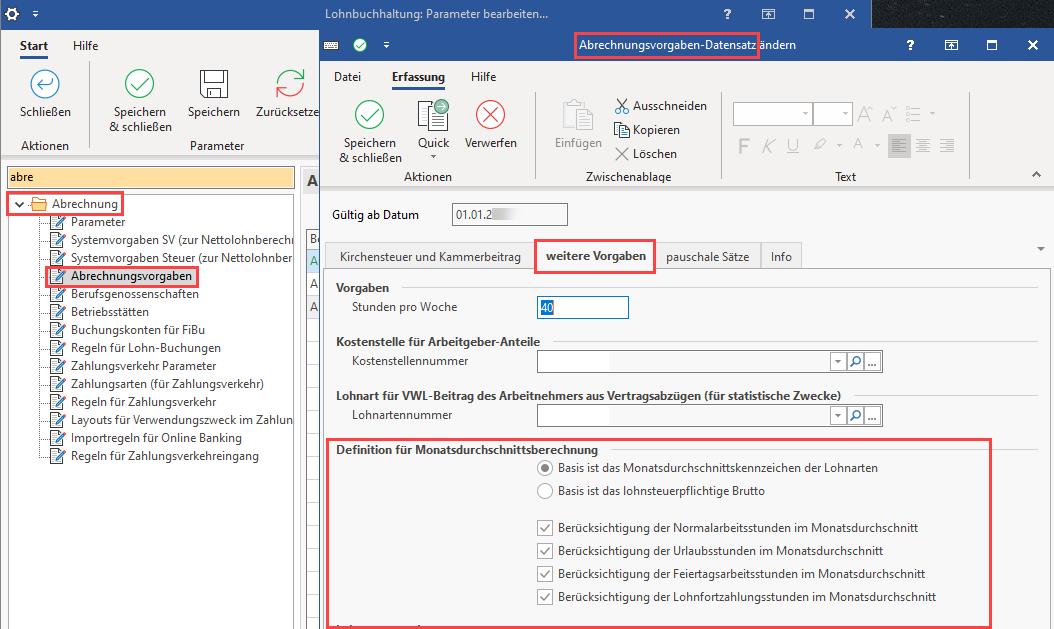

In dieser Auswahl wird festgelegt, ob der abgerechnete Wert dieser Lohnart bei der Ermittlung des 3 Monatsdurchschnitts bzw. des 6 Monatsdurchschnitts addiert oder subtrahiert werden soll, wenn für die Monatsdurchschnittsberechnung dieses Kennzeichen in der Lohnart die Basis ist. Über die Schaltfläche: PARAMETER - ABRECHNUNG - ABRECHNUNGSVORGABEN - wählen Sie den gültigen Eintrag für ABRECHNUNGSVORGABEN GÜLTIG und öffnen Sie diesen zum Ändern. Auf dem Register: "weitere Vorgaben" wird die Definition für die Monatsdurchschnittsberechnung konfiguriert.

Weitere Informationen: Abrechnungsvorgaben (Lohn).

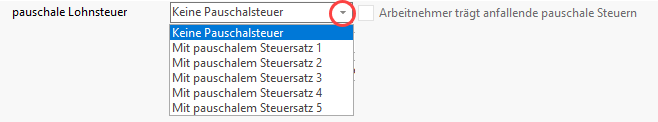

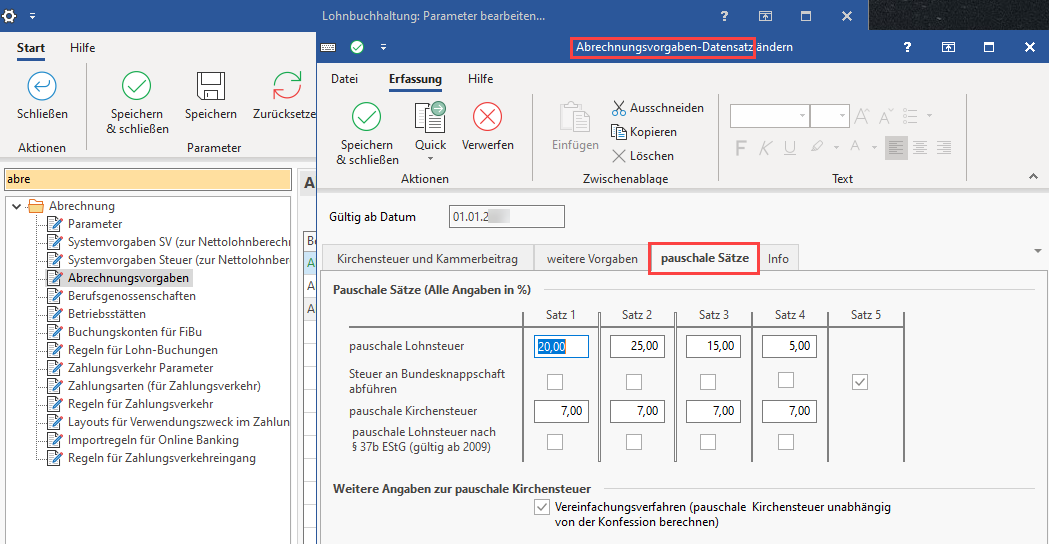

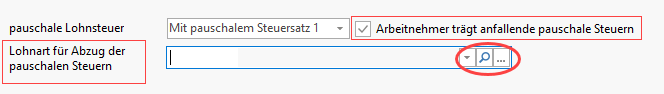

Pauschale Lohnsteuer

Für die pauschal zu versteuernden Lohnarten wählen Sie in dieser Auswahlbox, welcher Satz für die pauschale Lohn- und Kirchensteuer, herangezogen werden soll. Über die Schaltfläche: PARAMETER - ABRECHNUNG - ABRECHNUNGSVORGABEN - ABRECHNUNGSVORGABEN GÜLTIG AB werden über das Register: "pauschale Sätze" die Sätze 1 bis 4 mit den entsprechenden Prozentsätzen belegt.

Weitere Informationen: Abrechnungsvorgaben (Lohn).

Die pauschale Lohnsteuer wird standardmäßig immer zu Lasten des Arbeitgebers ermittelt. Soll diese Steuerlast vom Arbeitnehmer getragen werden, dann aktivieren Sie hinter dem pauschalen Steuersatz das Kennzeichen

Kennzeichen: Arbeitnehmer trägt anfallende pauschale Steuern

Durch Aktivierung des Kennzeichens erhalten Sie ein weiteres Feld für die Hinterlegung einer Lohnart für den Abzug der pauschalen Steuern.

Im Kapitel "Beispiele für Lohnarten" wird die genaue Hinterlegung für die Lohnart "Abzug pauschale Lohnsteuer" erläutert.

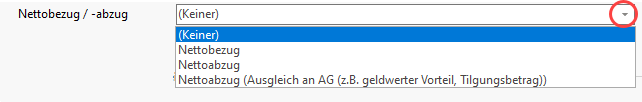

Nettobezug / -abzug

Lohnarten, die einen reinen Nettobezug oder -abzug berücksichtigen, d. h. für den abgerechneten Betrag werden weder Lohnsteuer noch Sozialabgaben ermittelt, erhalten hier die entsprechende Hinterlegung. Es kann zwischen folgenden Einträgen gewählt werden:

- Nettobezug

- Nettoabzug

- Nettoabzug (Ausgleich an AG (z. B. geldwerter Vorteil, Tilgungsbetrag)): dieser Eintrag ist zu wählen, wenn dieser Abzug auch beim AG-Aufwand abgezogen werden soll.

Beispiel für die Verwendung von "Nettoabzug (Ausgleich an AG (z. B. geldwerter Vorteil, Tilgungsbetrag))"

Für einen Mitarbeiter wird in diesem Beispiel ein Dienstwagen nach der 1 %-Regelung abgerechnet. Mit einer Lohnart wird der Bruttolohnbetrag erfasst und mit einer zweiten Lohnart erfolgt der Netto-Abzug.

Im erweiterten Lohnjournal erhöht jede Bruttolohnart den AG-Aufwand - "reine" Nettoabzüge werden aber beim AG-Aufwand nicht berücksichtigt. In diesem Beispiel soll aber auch der Netto-Abzug den AG-Aufwand vermindern. Daher ist in der Lohnart für den Netto-Abzug der Eintrag "Nettoabzug (Ausgleich an AG (z. B. geldwerter Vorteil, Tilgungsbetrag))" zu wählen.

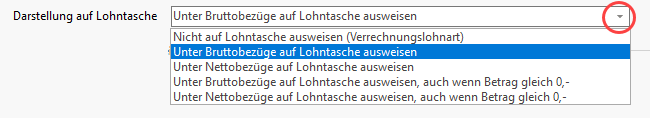

Darstellung auf der Lohntasche

Legen Sie fest, an welcher Stelle auf der Lohntasche diese Lohnart ausgewiesen werden soll. Folgende Hinterlegungen können getroffen werden:

- Unter Bruttobezüge auf Lohntasche ausweisen

- Unter Nettobezüge auf Lohntasche ausweisen

- Unter Bruttobezüge auf Lohntasche ausweisen, auch wenn Betrag gleich 0,-

- Unter Nettobezüge auf Lohntasche ausweisen, auch wenn Betrag gleich 0,-

Die letzten beiden Angaben können benutzt werden, wenn Sie Ihrem Mitarbeiter über die Lohntasche eine Information zukommen lassen möchten. Im Kapitel "Beispiele für Lohnarten" wird die genaue Hinterlegung für diese Lohnart erläutert.

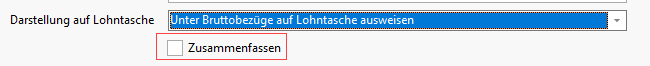

Kennzeichen: Zusammenfassen (Darstellung auf der Lohntasche)

Ist diese Option aktiv gesetzt, so werden alle Einträge für diese Lohnart, die Sie im Kalendarium für die Abrechnungsperiode erfasst haben, in der Bruttolohnerfassung in einer Zeile zusammengefasst importiert.

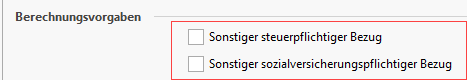

Berechnungsvorgaben

Info:

Einige der nachfolgend genannten Kennzeichen werden nur bei bestimmten Konstellationen eingeblendet.

Kennzeichen: Sonstiger steuerpflichtiger Bezug

Kennzeichen: Sonstiger sozialversicherungspflichtiger Bezug

Handelt es sich bei der Lohnart um eine Einmalzahlung (z. B. einmalig gezahltes Urlaubs-, Weihnachtsgeld oder Tantiemen >150,00 EUR), so müssen diese beiden Kennzeichen aktiviert werden, da Einmalzahlungen steuer- und versicherungstechnisch anders gehandhabt werden als „normale Zahlungen“. Einmalzahlungen >150,00 EUR müssen nach der allgemeinen Jahreslohnsteuertabelle besteuert werden und, sofern dies möglich ist, müssen die SV-Bemessungsgrenzen der Vormonate aufgefüllt werden. Die Erfüllung dieser beiden Kriterien wird durch das Aktivieren dieser Kennzeichen sichergestellt.

Bei einer Lohnart mit dem Statistik-Kennzeichen: "Energiepreispauschale" ist das Kennzeichen: "Sonstiger steuerpflichtiger Bezug" zu setzen, da die Energiepreispauschale als Einmalzahlung versteuert werden muss.

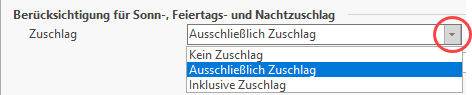

Berücksichtigung für Sonn-, Feiertags- und Nachtzuschlag

Auswahl: Kein Zuschlag

Bei dieser Auswahl kein weiteres Auswahlfeld eingeblendet.

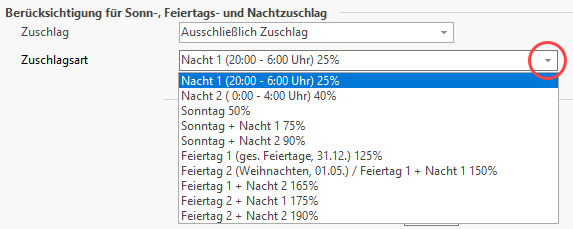

Auswahl: Ausschließlich Zuschlag / Inklusive Zuschlag

Wird als Zuschlag der Eintrag "Ausschließlich Zuschlag" oder "inklusive Zuschlag" gewählt, stehen folgende Zuschlagsarten zur Verfügung:

- Nacht 1 (20:00 - 6:00 Uhr) 25 %

- Nacht 2 (0:00 - 4:00 Uhr) 40 %

- Sonntag 50 %

- Sonntag + Nacht 1 75 %

- Sonntag + Nacht 2 90 %

- Feiertag 1(ges. Feiertage, 31.12.) 125 %

- Feiertag 2 (Weihnachten, 01.05.) / Feiertag 1 + Nacht 1 150 %

- Feiertag 1 + Nacht 2 165 %

- Feiertag 2 + Nacht 1 175 %

- Feiertag 2 + Nacht 2 190 %

Berechnungsvorgaben (Kennzeichen)

Beachten Sie:

Die nachfolgend beschrieben Kennzeichen und Auswahlen stehen teils nur in bestimmten Konstellationen zur Verfügung (z. B. ausgehend davon, welches Statistik-Kennzeichen ausgewählt ist, etc.). Kennzeichen, die nicht angezeigt werden, sind somit für die gewählte Konstellation nicht vorgesehen.

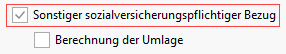

Kennzeichen: Sonstiger steuerpflichtiger Bezug

Kennzeichen: Sonstiger sozialversicherungspflichtiger Bezug

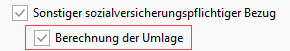

Kennzeichen: Berechnung der Umlage

- Das Kennzeichen: "Berechnung der Umlage" steht zur Verfügung, wenn das Kennzeichen: "Sonstiger sozialversicherungspflichtiger Bezug" aktiviert wurde.

- Ist das Kennzeichen: "Berechnung der Umlage" aktiviert, wird für diese Lohnart die Umlage (U1 und U2) berechnet.

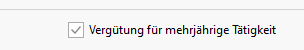

Kennzeichen: Vergütung für mehrjährige Tätigkeit

Zahlen Sie Arbeitslohn für eine mehrjährige Tätigkeit (z. B. eine Abfindung), wird durch die Anwendung der so genannten Fünftelregelung ermäßigt besteuert. Aktivieren Sie das Kennzeichen: "Vergütung für mehrjährige Tätigkeit", so kommt die Fünftelregelung zum Tragen.

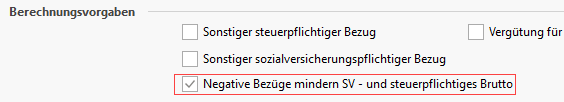

Kennzeichen: Negative Bezüge mindern SV- und steuerpflichtiges Brutto

Das Kennzeichen: "Negative Bezüge mindern SV- und steuerpflichtiges Brutto" steht nur zur Verfügung, wenn die Lohnart pauschal versteuert wird.

Kennzeichen: Berücksichtigung bei Ermittlung des Grundlohns

Soll die jeweilige Lohnart für die Ermittlung des Grundlohnes herangezogen werden, so ist dieses Kennzeichen zu aktivieren.

Die Steuer- bzw. Beitragsfreiheit für Sonn-, Feiertags- und Nachtarbeitszuschläge wird von einem in § 3b EStG definierten Grundlohn gewährt, der nicht dem Entgelt entsprechen muss, aus dem der arbeitsrechtliche Zuschlag ermittelt wird. Die Grundlohndefinition schließt z .B. auch VWL und Sachbezug (z. B. Firmenfahrzeug) ein, die üblicherweise bei der Zuschlagsermittlung unberücksichtigt bleiben. Auch für die Sozialversicherung gilt die Grundlohndefinition des Steuerrechts.

Berechnungsvorgaben (Eingabefelder)

Eingabefeld: Faktor (%)

Über die Eingabe bestimmen Sie, mit welchem Faktor die Lohnart berechnet werden soll. In der Regel sind dies sicherlich 100 %. Werden aber z. B. Überstunden mit einem bestimmten Zuschlagssatz abgerechnet, so ändert sich dieser Faktor.

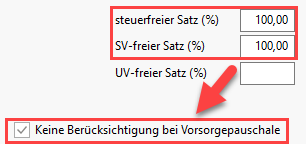

Eingabefeld: Steuerfreier Beitrag sowie Eingabefeld: Steuerfreier Satz (%)

Ist eine Lohnart bis zu einem bestimmten Betrag oder bis zu einem bestimmten Prozentsatz steuerfrei, so hinterlegen Sie hier die entsprechenden Werte.

Eingabefeld: SV-freier Betrag sowie Eingabefeld: SV-freier Satz (%)

Ist eine Lohnart bis zu einem bestimmten Betrag oder bis zu einem bestimmten Prozentsatz sozialversicherungsfrei, so hinterlegen Sie hier die entsprechenden Werte.

Kennzeichen: Keine Berücksichtigung bei Vorsorgepauschale

Bei Lohnarten, bei denen in "SV-freier Satz (%)" und "steuerfreier Satz (%)" jeweils 100,00 hinterlegt ist, steht das Kennzeichen "Keine Berücksichtigung bei Vorsorgepauschale" zur Verfügung. Wenn dieses Kennzeichen aktiviert ist, dann wird der Wert nicht bei der Ermittlung der Vorsorgepauschale berücksichtigt. Benötigt wird dieses Kennzeichen z. B. bei der Auszahlung einer Inflationsprämie.

Weitere Informationen zum Thema "Inflationsprämie" (externer Link):

Eingabefeld: UV-freier Satz (%)

Über dieses Kennzeichen lässt sich eine Lohnart erfassen, welche steuerfreie Bonuszahlungen vorsieht, die neben SV-frei auch UV-frei zu schlüsseln sind. Als praktisches Beispiel ist die Corona-Prämie zu nennen, welche entsprechend über dieses Feld auch UV-frei zu schlüsseln war: Erfassung einer Lohnart für Corona-Prämie bis zu 1.500 Euro.

Eingabefeld: Stücklohn

Wollen Sie Stücklohnabrechnungen erstellen, so geben Sie hier den jeweiligen Betrag für 1 Stück ein.