Zur Abmilderung der finanziellen Auswirkungen der Kurzarbeit, möchten manche Arbeitgeber ihren Arbeitnehmern einen Zuschuss zum Kurzarbeitergeld zahlen. Teils ist dies auch durch Tarifverträge so vorgesehen, dass die Zahlung eines Zuschusses durch den Arbeitgeber zusätzlich zum Kurzarbeitergeld erfolgt. Zuschüsse zum Kurzarbeitergeld zählen im Normalfall nicht zum beitragspflichtigen Arbeitsentgelt nach §1 Abs. 1 Satz 1 Nr. 8 SvEV. Jedoch nur, soweit er zusammen mit dem Kurzarbeitergeld 80 % des Unterschiedsbetrags von Soll-Entgelt und Ist-Entgelt (= fiktives Arbeitsentgelt) nicht übersteigt.

Beachten Sie:

Wenn die Summe aus Kurzarbeitergeld und Zuschuss jedoch 80 % des ausgefallenen Arbeitsentgelt übersteigt, wird der Zuschuss nicht nur steuer- sondern auch beitragspflichtig.

Beispiele

Da die einzelnen Berechnungen von KUG sehr individuell ausfallen, halten wir unsere Beispiele auf dieser Seite sehr allgemein.

Wir möchten Ihnen mit diesen Musterbeispielen eine Hilfe an die Hand geben, sich in dieses komplexe Thema passend für Ihre Situation einzuarbeiten.

Beachten Sie:

Die Lohnarten in den Beispielen sind selbst nach diesem Schema anzulegen. Die Lohnartennummer kann frei gewählt werden.

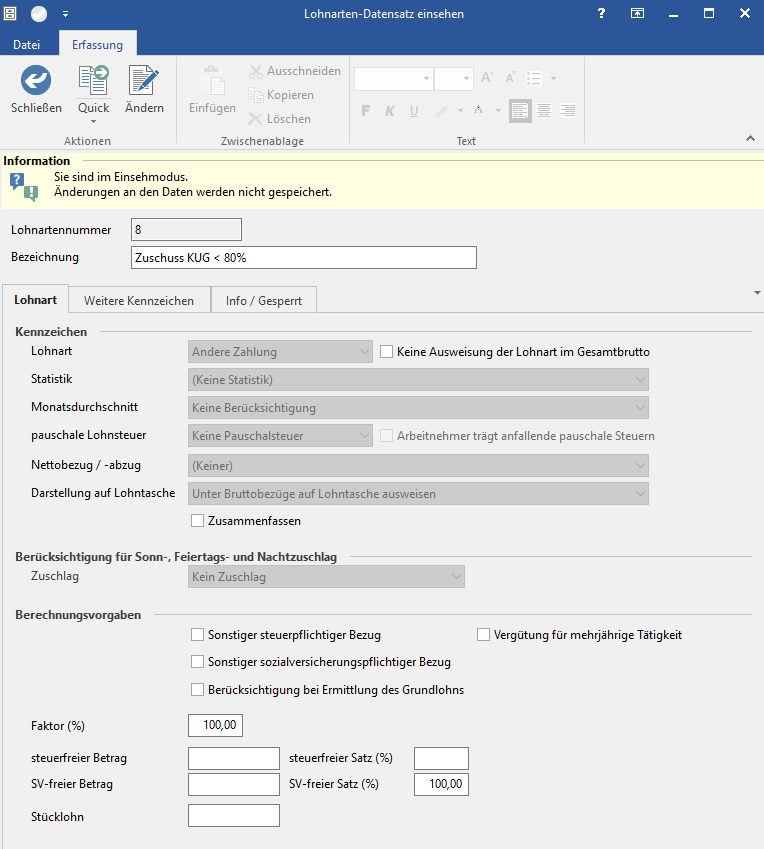

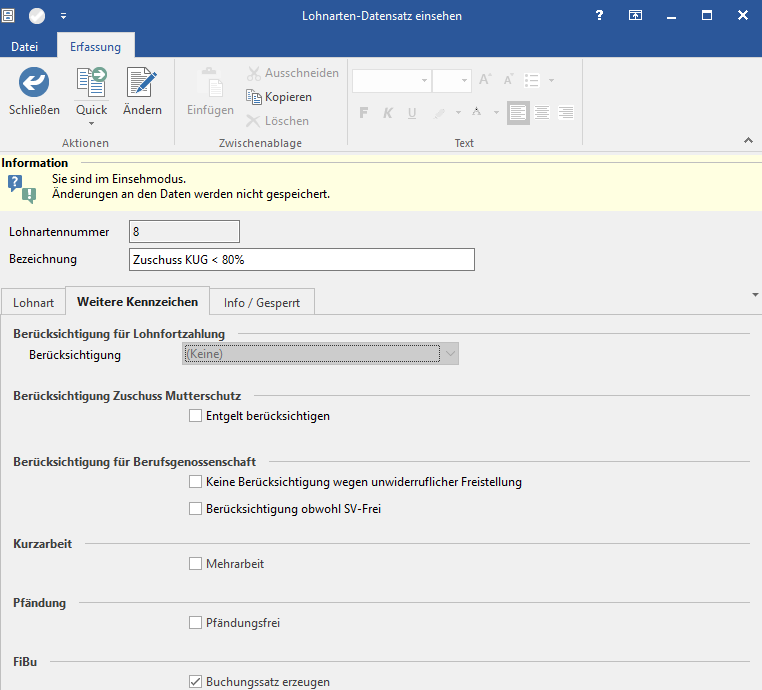

Beispiel 1: Zuschuss überschreitet in Summe mit dem auszuzahlenden KUG nicht das fiktive Arbeitsentgelt (= Zuschuss KUG <80 %)

Der gewährte Zuschuss überschreitet in der Summe mit dem auszuzahlenden Kurzarbeitergeld nicht den Unterschiedsbetrag von Sollentgelt und Istentgelt (= fiktives Arbeitsentgelt).

Hier liegt nicht beitragspflichtiges Arbeitsentgelt vor, so dass die Lohnart für den Zuschuss nur steuerpflichtig ist:

Achtung:

Aufgrund des Gesetz zur Umsetzung steuerlicher Hilfsmaßnahmen zur Bewältigung der Corona-Krise (Corona-Steuerhilfegesetz):

Zuschüsse des Arbeitgebers zum Kurzarbeitergeld werden entsprechend der Regelungen im Sozialversicherungsrecht bis 80 Prozent des Unterschiedsbetrages zwischen dem Soll-Entgelt und dem Ist-Entgelt nach § 106 des Dritten Buches Sozialgesetzbuches steuerfrei gestellt. Die Steuerbefreiung ist auf Zuschüsse begrenzt, die für Lohnzahlungszeiträume, die nach dem 29. Februar 2020 beginnen und vor dem 1. Januar 2021 enden, geleistet werden. Das Jahressteuergesetz hat diese Regelung verlängert, sodass auch die Lohnzahlungszeiträume bis 31.12.2021 steuerfrei gestellt werden.

Diese steuerfreien Zuschüsse unterliegen dem Progressionsvorbehalt und sind somit in Zeile 15 der Lohnsteuerbescheinigung auszuweisen.

Daher muss bei Beispiel 1 auch hier bei Steuerfrei = 100% gesetzt werden.

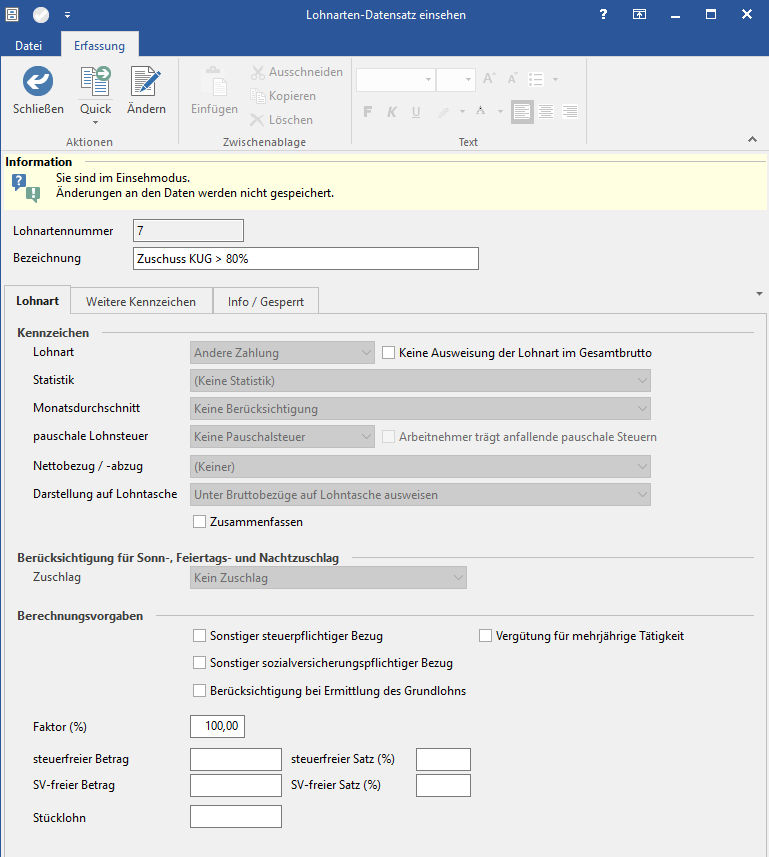

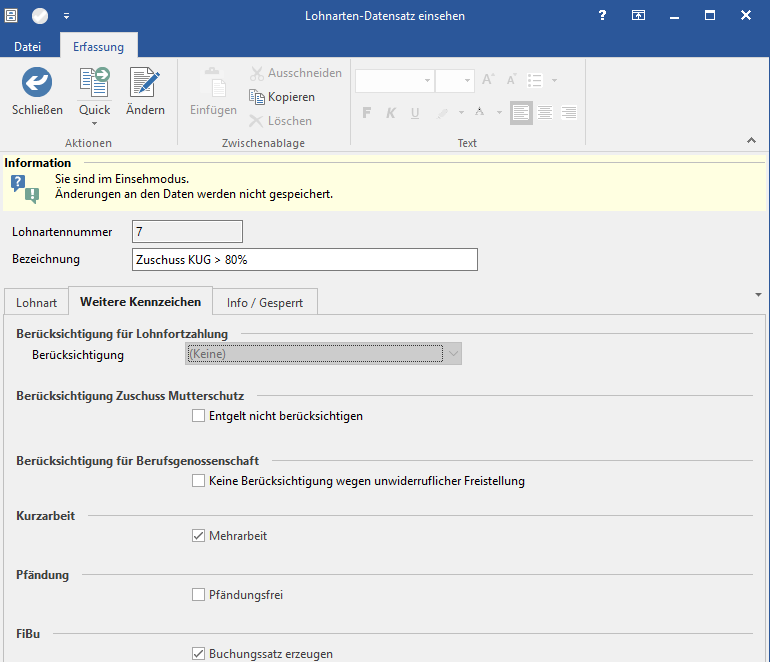

Beispiel 2: Zuschuss überschreitet in Summe mit dem auszuzahlenden KUG das fiktive Arbeitsentgelt (= Zuschuss KUG >80 %)

Der gewährte Zuschuss überschreitet in der Summe mit dem auszuzahlenden Kurzarbeitergeld den Unterschiedsbetrag von Sollentgelt und Istentgelt (= fiktives Arbeitsentgelt).

Hier liegt dann beitragspflichtiges Arbeitsentgelt vor, so dass die Lohnart für den Zuschuss nicht nur steuerpflichtig, sondern auch sozialversicherungspflichtig ist:

Beachten Sie:

Wenn der Zuschuss zusammen mit dem auszuzahlenden KUG das fiktive Arbeitsentgelt überschreitet, dann werden hierfür beide Lohnarten benötigt. mit der Lohnart aus Beispiel 1 rechnen Sie den sv-freien Zuschuss ab. Mit der Lohnart aus Beispiel 2 die Differenz zwischen Zuschuss und sv-freiem Zuschuss.

Es gilt folgende Berechnung:

Fiktives Arbeitsentgelt minus KUG = sv-freier Zuschuss.

Übersteigt der gezahlte Zuschuss das Ergebnis, so gilt weitere Berechnung:

Zuschuss minus sv-freier Zuschuss = sv-pflichtiger Zuschuss

Beispiel für die allgemeine Berechnung

Die Berechnung für das fiktive Arbeitsentgelt hat 1.600 Euro ergeben. Das auszuzahlende Kurzarbeitergeld wurde mit 702 Euro berechnet. Der Arbeitnehmer soll jetzt 1.000 Euro an Zuschuss erhalten.

Aufgrund dieser Werte berechnet sich der sozialversicherungsfreie Anteil wie folgt: 1.600 Euro - 702 Euro.

Das Ergebnis sind 898 Euro, die als sv-freier Zuschuss gezahlt werden können (siehe Lohnart in Beispiel 1).

Die restlichen 102 Euro sind sozialversicherungspflichtig und sind mit einer Lohnart wie im Beispiel 2 abzurechnen.