Info:

Die Jahresaktualisierung steht mit Programmversion 6871 zur Verfügung.

Mit dieser Version sind Abrechnungen für das neue Jahr möglich. Außerdem sind die neuen Sozialversicherungswerte sowie der steuerliche Programmablaufplan enthalten. Besondere Neuerungen werden zusätzlich herausgehoben auf dieser Seite vorgestellt.

Am 10. Januar 2024 fand unser kostenfreies Webinar zur Jahresaktualisierung für Anwenderinnen und Anwender der microtech Lohnbuchhaltung statt. Die wichtigsten Fragen aus diesem Webinar haben wir für Sie noch einmal zusammengefasst: FAQ Jahresaktualisierung 2024.

Auch wenn dieses Webinar schon stattfand, können Sie sich die Aufzeichnung bei microtech anschauen: Jahresaktualisierung Lohnbuchhaltung – Was ändert sich 2024?

Das Handout der Präsentation können Sie auch direkt hier als PDF-Datei herunterladen:

Inhaltsverzeichnis

1. Allgemeine Informationen

1.1. Empfohlenes Vorgehen für Lohnanwender

Eine detaillierte Beschreibung zu den Tätigkeiten im Zusammenhang mit dem Jahresabschluss (inklusive Checkliste) stellen wir Ihnen Ihnen in der Hilfe unter Jahresabschluss Lohn & "Checkliste nach Dezember-Abrechnung" zur Verfügung. Ein Ausdruck des Dokumentes kann hilfreich sein.

Beachten Sie:

Voraussetzung für die Durchführung des Jahresabschlusses ist, dass die Erfassung für die Lohn- und Gehaltsabrechnung Dezember 2023 abgeschlossen ist und alle Drucke und sonstigen Auswertungen erledigt wurden.

Prüfen, ob V24 aktiviert ist

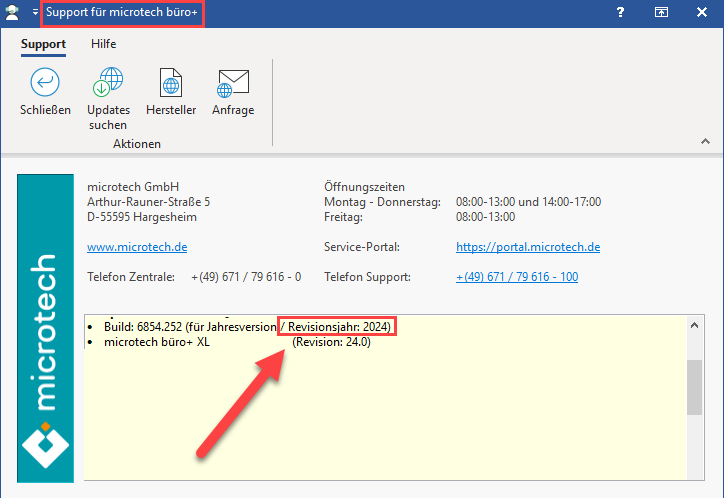

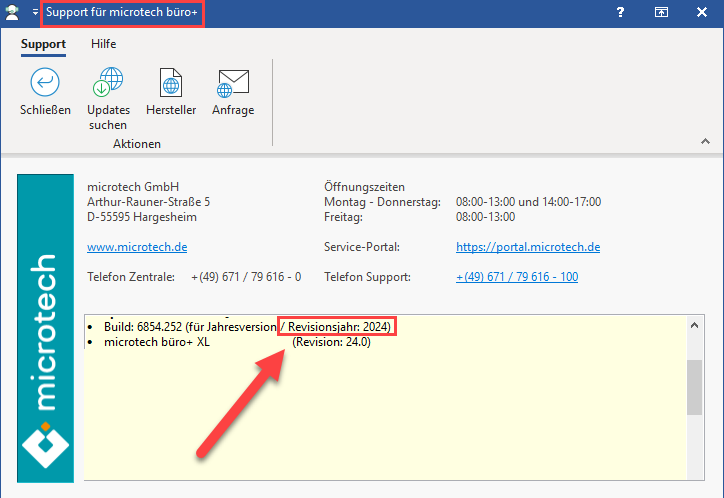

- Prüfen Sie bitte, ob die aktuelle Jahresversion 24 freigeschaltet ist.

- Ist Jahresversion 24 aktiviert, so kontrollieren Sie, ob Sie Mindestversion 6871 installiert haben, in welcher die Jahresaktualisierung enthalten ist.

Info:

Die Funktionen der Jahresaktualisierung werden mit Aktivierung der V24 und dem Update auf Version 6871 aktiv. Die Reihenfolge, ob zuerst das Update auf 6871 oder die Aktivierung der V24 erfolgt ist unerheblich. Wichtig ist jedoch, dass beide Voraussetzungen vorliegen, um alle Funktionen der Jahresaktualisierung aktiv zu schalten.

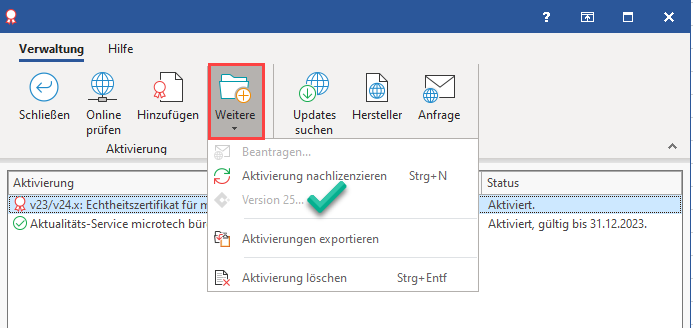

So kontrollieren Sie die freigeschaltete Jahresrevision

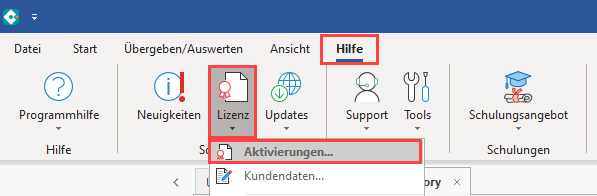

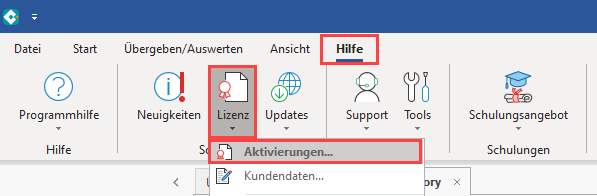

Wechseln Sie über Registerkarte: HILFE - Schaltfläche: LIZENZ - auf AKTIVIERUNGEN.

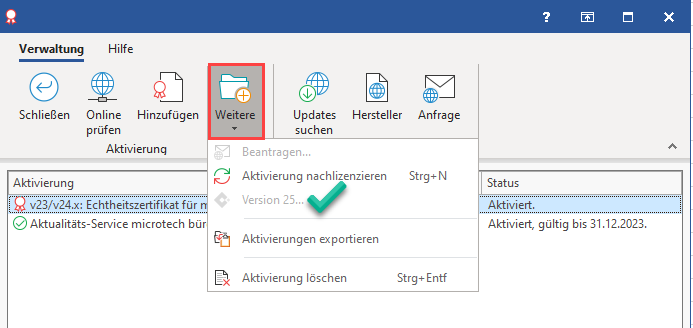

Über Schaltfläche: WEITERE prüfen Sie, ob Version 24 aktiviert ist. Sehen Sie einen Eintrag mit: "Version 25..." ausgegraut, so ist bereits Version 24 aktiv und muss nicht manuell aktiviert werden.

Beachten Sie:

Sollte statt der grauen Schaltfläche "Version 25..." eine bunte Schaltfläche "Version 24..." angezeigt werden, so folgen Sie bitte dem Assistenten: Funktionen des neuen Revisionsjahrs freischalten.

Zusätzlich informieren wir auch in unserem microtech Service Portal über die einzelnen Schritte: Aktivierung der Version 24.

Einspielen der Jahresaktualisierung: Gehen Sie am Server als Supervisor wie folgt vor

- Vorab: Erstellen Sie eine vollständige Datensicherung.

- Vorab: Führen Sie den Monats- / Jahresabschluss innerhalb der Lohn- und Gehaltsbuchhaltung durch (Registerkarte: ÜBERGEBEN / AUSWERTEN - Schaltfläche: JAHRESABSCHLUSS).

- Aktualisieren Sie das Programm. Laden Sie hierzu die aktuelle Vollversion Ihrer microtech-Software im Serviceportal mit Mindestversionstand 6871 herunter und starten Sie dann die Aktualisierung. Die Jahresaktualisierung für den Bereich "Lohn" ist in dieser Version enthalten

Nach Installation der Jahresaktualisierung über Mindestversion 6871

- Im Anschluss sind die Clients neu zu starten und die Nettolohnberechnung durchzuführen: Dies ist nur erforderlich, wenn das Update für die Jahresaktualisierung nach dem Jahresabschluss 2023 durchgeführt wurde. In diesem Falle werden die SV-Meldungen durch die Nettolohnberechnung erstellt.

- Sozialversicherungs- und Unfallversicherungs-Meldungen versenden.

- Druck der SV- und UV-Meldungen für die Mitarbeiter.

- Lohnsteuerbescheinigungen erstellen und versenden.

- Mitarbeiter-Stammdaten auf Richtigkeit sowie Urlaubsanspruch für das neue Jahr prüfen.

- Einzugsstellen-Stammdaten prüfen und gegebenenfalls Zusatzbeitrag hinterlegen.

- Lohnartenstammdaten prüfen.

- Weitere wichtige Punkte finden Sie auch im Artikel: Jahresabschluss Lohn & "Checkliste nach Dezember-Abrechnung". In dieser Checkliste erhalten Sie auch wichtige Informationen zum Ende der Bestandsschutzregelung.

Beachten Sie:

Überprüfen Sie die Stammdaten Ihrer Mitarbeiter auf die Richtigkeit der neuen Abrechnungsvorgabe ab 01.01.2024, sowie den Urlaubsanspruch für das neue Jahr. In allen Ausbaustufen werden die SV-Jahresmeldungen immer beim Monatswechsel von Dezember auf Januar erstellt.

1.2. Empfohlenes Vorgehen für FiBu-Anwender

Prüfen, ob V24 aktiviert ist

- Prüfen Sie bitte, ob die aktuelle Jahresversion 24 freischaltet ist.

- Ist Jahresversion 24 aktiviert, so kontrollieren Sie, ob Sie Mindestversion 6871 installiert haben, in welcher die Jahresaktualisierung enthalten ist.

Info:

Die Funktionen der Jahresaktualisierung werden mit Aktivierung der V24 und dem Update auf Version 6871 aktiv. Die Reihenfolge, ob zuerst das Update auf 6871 oder die Aktivierung der V24 erfolgt ist unerheblich. Wichtig ist jedoch, dass beide Voraussetzungen vorliegen, um alle Funktionen der Jahresaktualisierung aktiv zu schalten.

So kontrollieren Sie die freigeschaltete Jahresrevision

Wechseln Sie über Registerkarte: HILFE - Schaltfläche: LIZENZ - auf AKTIVIERUNGEN.

Über Schaltfläche: WEITERE prüfen Sie, ob Version 24 aktiviert ist. Sehen Sie einen Eintrag mit: "Version 25..." ausgegraut, so ist bereits Version 24 aktiv und muss nicht manuell aktiviert werden.

Beachten Sie:

Sollte statt der grauen Schaltfläche "Version 25..." eine bunte Schaltfläche "Version 24..." angezeigt werden, so folgen Sie bitte dem Assistenten: Funktionen des neuen Revisionsjahrs freischalten - zusätzlich informieren wir auch in unserem microtech Service Portal über die einzelnen Schritte: Aktivierung der Version 24.

Einspielen der Jahresaktualisierung: Gehen Sie am Server als Supervisor wie folgt vor

- Vorab: Erstellen Sie eine vollständige Datensicherung.

- Vorab: Führen Sie den Monats- / Jahresabschluss innerhalb der Lohn- und Gehaltsbuchhaltung durch (Registerkarte: ÜBERGEBEN / AUSWERTEN - Schaltfläche: JAHRESABSCHLUSS).

- Aktualisieren Sie das Programm. Laden Sie hierzu die aktuelle Vollversion Ihrer microtech-Software im Serviceportal mit Mindestversionstand 6871 herunter und starten Sie dann die Aktualisierung. Die Jahresaktualisierung für den Bereich "FiBu" ist in dieser Version enthalten.

Beachten Sie:

Die Aktivierung der V24 muss zwingend aktiviert sein, um folgende Formulare verwenden zu können:

- EÜR-Formular 2023 (Die EÜR wird über den Bereich der Kontengliederungen erstellt. Über "Kontengliederungen" ausgeben lässt sich im Anschluss das Layout für die "Einahme-Überschussrechnung" wählen und drucken)

- Umsatzsteuervoranmeldung 2024 (Umsatzsteuervoranmeldung drucken / übertragen)

Über diese Schaltfläche der Registerkarte: ÜBERGEBEN/AUSWERTEN kann der Druck der Bilanz, der Gewinn- und Verlustrechnung, der Einnahmen-Überschuss-Rechnung und der BWA aufgerufen werden.

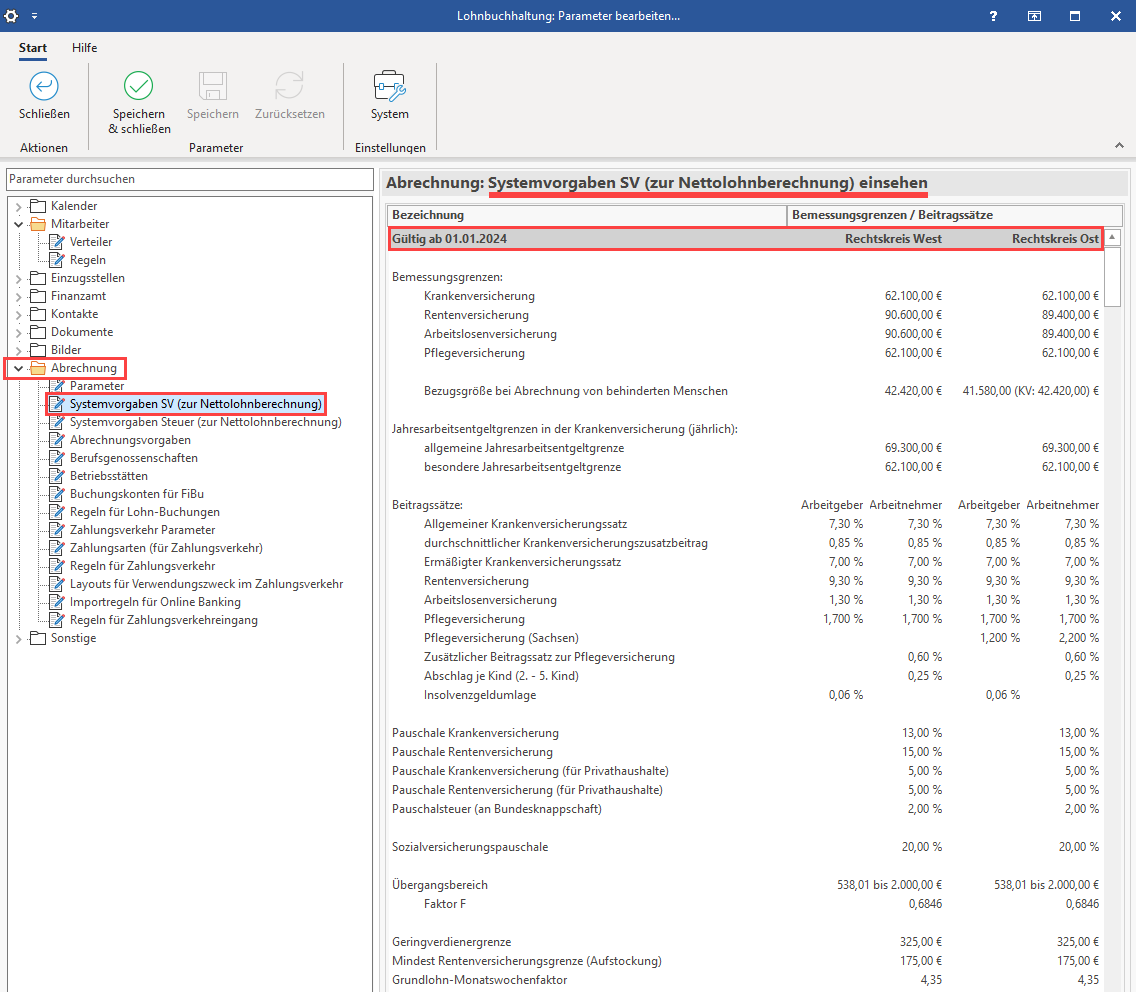

1.3. Systemvorgaben zur Nettolohnberechnung 2024

Die "Systemvorgaben SV (zur Nettolohnberechnung)" können Sie unter Start - Schaltfläche: PARAMETER – ABRECHNUNG einsehen.

Diese Daten werden durch das Update eingefügt und können / müssen NICHT manuell eingetragen werden. Die Einsicht dieser Angaben in den Parametern hat für Sie einen informellen Charakter.

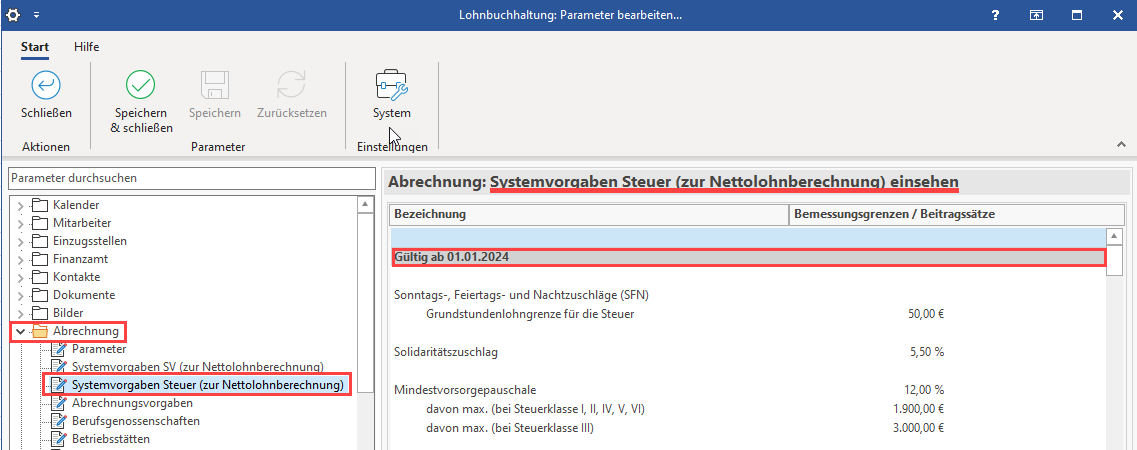

Unter: ABRECHNUNG - SYSTEMVORGABEN STEUER (ZUR NETTOLOHNBERECHNUNG) können Sie auch diese in der Software vorhandenen Werte einsehen.

In den nachfolgenden Tabellen erhalten Sie einen Überblick über die wichtigsten Vorgaben. Weitere Werte entnehmen Sie bitte den o. a. Systemvorgaben im Programm.

Ab 01.01.2024 gelten die folgenden Beitragsbemessungsgrenzen:

| Bereich | Aktueller Wert (2024) - monatliche / jährliche Werte

| Wert (2023) - monatliche / jährliche Werte | Änderung im Vergleich zum Vorjahr - jährliche Werte |

|---|---|---|---|

| Kranken- und Pflegeversicherung: | |||

| alle Bundesländer (monatlich / jährlich): | 5175,00 Euro im Monat / 62.100,00 Euro im Jahr | 4.987,50 Euro / 59.850,00 Euro | Erhöhung im Vergleich zum Vorjahr Bisheriger Wert (2023): 59.850,00 Euro |

| Allgemeine Jahresarbeitsentgeltgrenze (monatlich / jährlich) | 5775,00 Euro im Monat / 69.300,00 Euro im Jahr | 5.550 Euro / 66.600,00 Euro | Erhöhung im Vergleich zum Vorjahr Bisheriger Wert (2023): 66.600,00 Euro |

| Renten- und Arbeitslosenversicherung: | |||

| alte Bundesländer (monatlich / jährlich): | 7550,00 Euro / 90.600,00 Euro | 7.300,00 Euro / 87.600,00 Euro | Erhöhung im Vergleich zum Vorjahr Bisheriger Wert (2023): 87.600,00 Euro |

| neue Bundesländer - ohne Berlin (monatlich / jährlich): | 7450,00 Euro / 89.400,00 Euro

| 7.100,00 Euro / 85.200,00 Euro | Erhöhung im Vergleich zum Vorjahr Bisheriger Wert (2023): 85.200,00 Euro |

| Bezugsgröße in der Sozialversicherung: | |||

| alte Bundesländer (monatlich / jährlich): | 3.535,00 Euro / 42.420,00 Euro | 3.395.00 Euro / 40.740,00 Euro | Erhöhung im Vergleich zum Vorjahr Bisheriger Wert (2023): 40.740,00 Euro |

| neue Bundesländer (monatlich / jährlich): | 3.465,00 Euro / 41.580,00 Euro | 3.290,00 Euro / 39.480,00 Euro | Erhöhung im Vergleich zum Vorjahr Bisheriger Wert (2023): 39.480,00 Euro |

Ab dem 01.01.2024 gelten folgende Beitragssätze und Grenzwerte:

| Bereich | Werte 2024 | Werte 2023 | Änderung |

|---|---|---|---|

| Krankenversicherung: allgemein / ermäßigt | 14,60 % / 14,00 % | 14,60 % / 14,00 % | Keine Veränderung zum Vorjahr |

| durchschnittlicher KV Zusatzbeitrag (individueller Zusatzbeitrag ist den Einzugsstellen/Krankenkassen zu entnehmen) | 1.70 % | 1.60 % | Höher als im Vorjahr |

| Beitragszuschuss AG zur KV | 421,77 Euro | 403,99 Euro | Höher als im Vorjahr |

| Rentenversicherung: | 18.60 % | 18.60 % | Keine Veränderung zum Vorjahr |

| Arbeitslosenversicherung: | 2,60 % | 2,60 % | Keine Veränderung zum Vorjahr |

Pflegeversicherung: | 3,40 % Verteilung: AG 1,70% / AN: 1,70 % | 3,40 % (seit 01.07.2023) 3,05 % (bis 30.06.2023) | Keine Veränderung seit der Erhöhung am 01.07.2023. Der gesetzliche Beitragssatz ist zum 01.07.2023 von 3,05 Prozent auf 3,40 % angestiegen. |

| Pflegeversicherung Sachsen: | 3,40 % Verteilung Sachsen: AN 2,20 % / AG 1,20% | 3,40 % Verteilung Sachsen (seit 01.07.2023): AN 2,20 % / AG 1,20% Verteilung Sachsen (bis 30.06.2023): AG 1,025 % / AN 2,025 % | Keine Veränderung seit der Erhöhung am 01.07.2023. Der gesetzliche Beitragssatz ist zum 01.07.2023 von 3,05 Prozent auf 3,40 % angestiegen. |

zusätzlicher Beitragssatz zur PV für kinderlose Mitglieder, die das 23. Lebensjahr vollendet haben: Beachten Sie: Bei kinderlosen Mitgliedern gilt ein Beitragssatz in Höhe von 4 %. Bei Mitgliedern mit einem Kind gilt demgegenüber nur ein Beitragssatz von 3,4 %. Bei Mitgliedern mit mehreren Kindern unter 25 Jahren reduziert sich der Beitragssatz darüber hinaus ab dem zweiten bis zum fünften Kind um einen Abschlag in Höhe von 0,25 Beitragssatzpunkten je Kind. Die Entlastung ist auf maximal 1,0 Prozent begrenzt. Der Abschlag gilt nur bis zum Ablauf des Monats, in dem das entsprechende Kind das 25. Lebensjahr vollendet hat. Weitere Infos in der Hilfe: Externe Quelle: | 0,6 % | 0,6 % | Keine Veränderung zum Vorjahr |

| Insolvenzgeldumlage: | 0,06 % | 0,06 % | Keine Veränderung zum Vorjahr |

Pauschale Krankenversicherung: Info: Für geringfügig Beschäftigte bezahlen Sie pauschalierte Beiträge. | 13,00 % | 13,00 % | Keine Veränderung zum Vorjahr |

Pauschale Rentenversicherung: Info: Für geringfügig Beschäftigte bezahlen Sie pauschalierte Beiträge. | 15,00 % | 15,00 % | Keine Veränderung zum Vorjahr |

Pauschale Krankenversicherung (für Privathaushalte): | 5,00 % | 5,00 % | Keine Veränderung zum Vorjahr |

| Pauschale Rentenversicherung (für Privathaushalte): | 5,00 % | 5,00 % | Keine Veränderung zum Vorjahr |

| Pauschalsteuer (an Bundesknappschaft): | 2,00 % | 2,00 % | Keine Veränderung zum Vorjahr |

monatliche Geringfügigkeitsgrenze: Info: Der gesetzliche Mindestlohn steigt zum 01.01.2024 auf 12,41 Euro. Dies hat auch Auswirkungen auf die Geringfügigkeitsgrenze und den Übergangsbereich (früher Gleitzone). | 538,00 Euro | 520,00 Euro | Die Geringfügigkeitsgrenze steigt auf 538,00 Euro. |

| monatliche Geringverdienergrenze: | 325,00 Euro | 325,00 Euro | Keine Veränderung zum Vorjahr |

| Übergangsbereich | Gilt für ein Beschäftigungsverhältnis, wenn das daraus erzielte Arbeitsentgelt zwischen 538,01 und 2.000 Euro liegt. | für ein Beschäftigungsverhältnis, wenn das daraus erzielte Arbeitsentgelt zwischen 520,01 Euro und 2.000,00 Euro liegt. | Die Geringfügigkeitsgrenze wurde auf 538,00 Euro angehoben. |

Faktor F: Info: Der Gleitzonenfaktor "Faktor F" wird jedes Jahr vom Bundesministerium für Arbeit und Soziales (BMAS) berechnet und bekannt gegeben. Die Berechnung ergibt sich, indem der Wert 28 Prozent durch den Gesamtsozialversicherungsbeitragssatz für das jeweilige Jahr geteilt wird und eine Rundung auf die vierte Dezimalstelle erfolgt. Beachten Sie: Durch das Ende der Bestandschutzregelung für Beschäftigte mit einem Verdienst zwischen 450,01 Euro und 520,00 Euro, die zum 31.12.2023 außer Kraft tritt, wird der Faktor FÜ ersatzlos gestrichen. Ab Januar 2024 müssen diese Arbeitnehmer als geringfügig Beschäftigte abgerechnet werden. | 0,6846 | 0,6922 | Wert geringer zum Vorjahr |

| Beitragsbemessungsgrundlage zum Aufstockungsbeitrag zur RV ist das erzielte Arbeitsentgelt: | mind. 175,00 Euro | mind. 175,00 Euro | Keine Veränderung zum Vorjahr |

| Vollarbeiterrichtwert | 1490 Stunden | 1540 Stunden | Wert geringer zum Vorjahr |

2. Lohnbuchhaltung: Wichtige Änderungen

2.1 Änderungen im Bereich des Übergangsbereich

2.1.1 Untere Grenze des Übergangsbereich wird von 520,01 auf 538,01 Euro angehoben

Der Übergangsbereich wird ab 01.01.2024 von 538,01 Euro bis 2.000,00 Euro reichen.

Die untere Grenze wird von 520,01 Euro auf 538,01 Euro angehoben. Die Werte sind in der Software hinterlegt und in folgendem Bereich der Software einsehbar: PARAMETER - ABRECHNUNG - SYSTEMVORGABEN ZUR NETTOLOHNBERECHNUNG (SV).

Info:

Beachten Sie auch die Hinweise unserer Checkliste für den Lohn:

Weitere Infos zur am 31.12.2023 endenden Bestandsschutzregelung (Externer Link):

2.1.2 Erweiterte Prüfungen im Bereich des Übergangbereichs

2.1.2.1 Mitarbeiter hat Nebenbeschäftigungen (Entgelt des weiteren Arbeitgebers liegt Unternehmer nicht vor)

Ist in der Abrechnungsvorgabe das Kennzeichen "Übergangsbereich" aktiviert und eine Haupt-/Nebenbeschäftigung ohne hinterlegtes Fremdentgelt erfasst, so dürfen im Bereich der Nettolohnberechnung die Vorgaben zum Übergangsbereich nicht angewendet werden. Ab dem Lohn-Jahr 2024 wird somit der Übergangsbereich nicht angewendet, wenn in der Nebenbeschäftigung kein Entgelt hinterlegt ist. Die Software erkennt systemseitig dieses Problem und weist Sie an mehreren Stellen mit Hinweisen auf notwendige Korrekturen hin.

In welchem Bereich muss das Fremdentgelt eingetragen sein (damit dies für den Übergangsbereich berücksichtigt wird)?

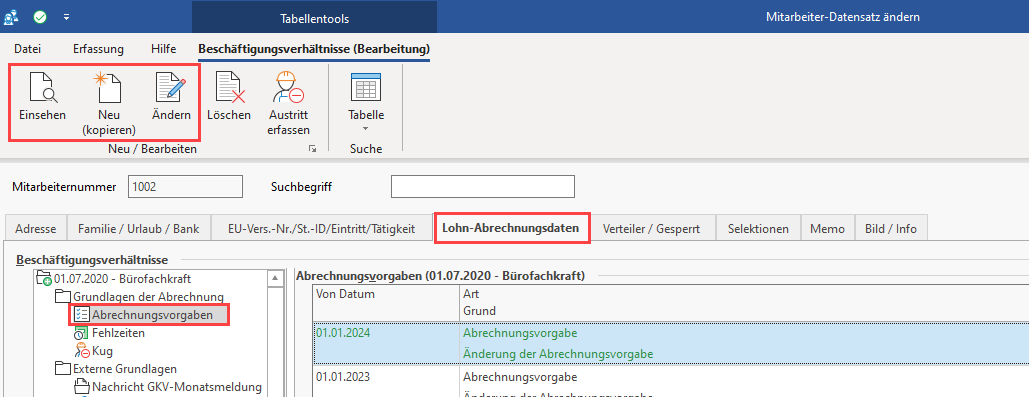

Im Bereich: PERSONAL - ÜBERBLICK / STAMMDATEN - Register: MITARBEITER. Dort ist der entsprechende Mitarbeiter-Datensatz zu öffnen und auf das Register: LOHN-ABRECHNUNGSDATEN zu wechseln.

In der linken Navigation: GRUNDLAGEN DER ABRECHNUNG - ABRECHNUNGSVORGABEN öffnen. Über die Schaltflächen: EINSEHEN / NEU (KOPIEREN) / ÄNDERN wird die Abrechnungsvorgabe eingesehen, kopiert oder geändert.

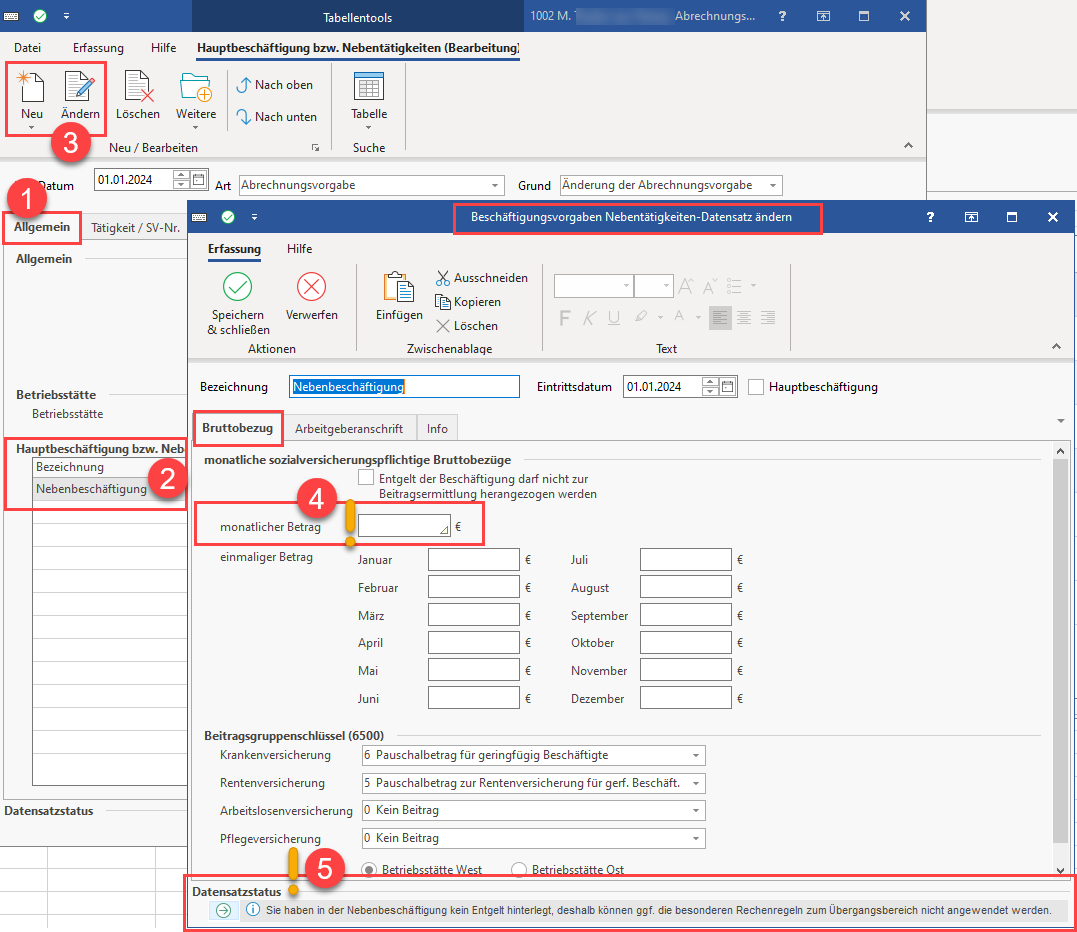

- Wechseln Sie auf das Register: ALLGEMEIN der Abrechnungsvorgabe.

- An dieser Stelle befindet sich die Tabelle für "Hauptbeschäftigung bzw. Nebenbeschäftigung".

- Bearbeiten Sie den Datensatz mit den Schaltflächen: ÄNDERN bzw. NEU.

- Es öffnet sich das Fenster "Beschäftigungsvorgaben Nabentätigkeiten-Datensatz...". Auf dem Register: BRUTTOBEZUG befindet sich das Feld "monatlicher Betrag".

- Ist das Feld für den monatlichen Betrag nicht gefüllt, erhalten Sie folgenden Hinweis: Sie haben in der Nebenbeschäftigung kein Entgelt hinterlegt, deshalb können ggf. die besonderen Rechenregeln zum Übergangsbereich nicht angewendet werden.

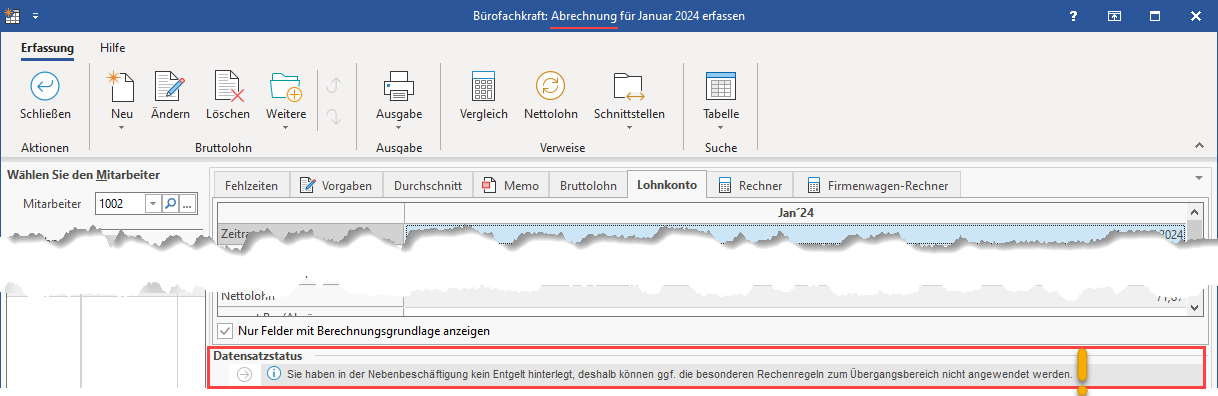

Sie erhalten den Hinweis auch in anderen Bereichen des Lohn-Moduls, z. B. bei der Abrechnung.

Warum sollte der Arbeitnehmer die Informationen zum monatlichen Betrag in der Nebenbeschäftigung nachreichen?

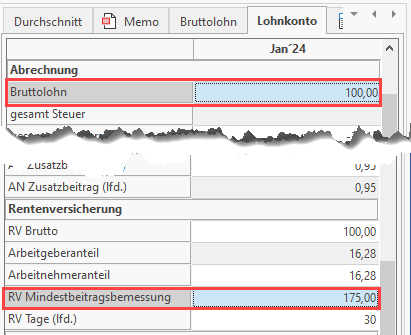

Die Vorgaben des Übergangsbereich werden in so einen Fall nicht angewendet. Dadurch dass KV brutto und KV netto nicht gemindert werden, kann dies im Extremfall dazu führen, dass bei einem Arbeitnehmer, der nur 100 Euro brutto verdient und das Entgelt der anderen Beschäftigung nicht bekannt ist, eine RV-Abgabe mit mindestens 175 Euro angesetzt werden.

Beachten Sie:

Wenn das Fremdentgelt nicht hinterlegt ist, kann der Vorteil nicht gewährt werden!

Sollten Ihnen die Information zum monatlichen Betrag in der Nebenbeschäftigung fehlen, können Sie betroffene Mitarbeiter darauf hinweisen, dass diese die Information bei Ihnen nachreichen können.

Weitere allgemeine Informationen zum Erfassen einer Haupt-/Nebenbeschäftigung erhalten Sie in unserer Online-Hilfe: xAllgemein (Abrechnungsvorgaben).

2.1.2.2 Prüfung auf Anwendung des Übergangsbereichs bei Vorliegen von einmalig gezahltem Arbeitsentgelt (EGA) ohne laufendes Entgelt (z. B. durch Krankheit)

Sofern in einem Monat kein laufendes Arbeitsentgelt erzielt wird, aber einmalig gezahltes Arbeitsentgelt zur Auszahlung kommt, richtet sich die Anwendung der Regelungen zum Übergangsbereich für die Beitragsberechnung aus der Einmalzahlung danach, ob das Arbeitsentgelt unter Berücksichtigung des ausgefallenen Arbeitsentgelts im Übergangsbereich liegt.

Softwareverhalten bei aktivierten Kennzeichen "Übergangsbereich"

- Ist das Kennzeichen: "Übergangsbereich in der Abrechnungsvorgabe" aktiviert, so wird in der Erfassung der Software geprüft, ob neben einem EGA auch ein laufender Bezug (Stundenlohn bzw. Gehalt) abgerechnet wurde.

- Wurde ausschließlich ein einmalig gezahltes Arbeitsentgelt (EGA) abgerechnet, das vorstehende Feld aber noch nicht gefüllt, so erhalten Sie eine Meldung der Software, dass das ausgefallene laufende Entgelt hinterlegt werden muss.

Hinterlegung des ausgefallenen laufenden Arbeitsentgelt durch Anwender

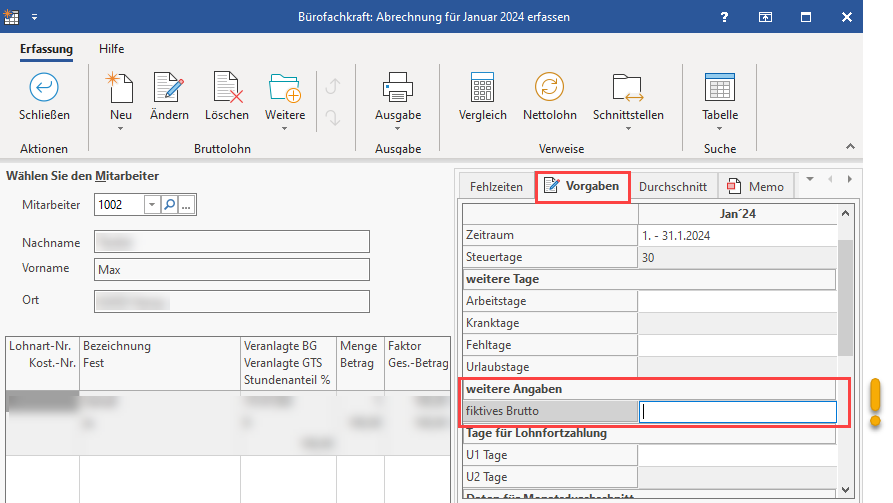

Wurde nur ein einmalig gezahltes Arbeitsentgelt (EGA) abgerechnet, so ist auf dem Register: "Vorgaben" das ausgefallene laufende Arbeitsentgelt zu hinterlegen. Dies kann beispielsweise im vorhandenen Feld: "fiktives Brutto" erfolgen.

An dieser Stelle muss der Wert eingegeben werden, welchen der Arbeitnehmer normalerweise erhält. So kann die Prüfung greifen, ob der Mitarbeiter normalerweise im Übergangsbereich liegt.

Beachten Sie:

Dabei gilt:

- Summe liegt im Übergangsbereich: Es darf das einmalig gezahlte Arbeitsentgelt (EGA) nach den Regeln des Übergangsbereichs verbeitragt werden (wie auch schon in Abrechnungen bis 2023).

- Summe liegt oberhalb des Übergangsbereichs: EGA ist nach den normalen Regeln zu verbeitragen (neu in Abrechnungen ab 01.01.2024).

2.2 Arbeitgeberkonto: Meldepflichten

2.2.1 Meldung von Krankenkasse abholen und verarbeiten

Wenn ein Arbeitgeber eine neue Krankenkasse angelegt hat, bei welcher dieser noch nicht gemeldet war, wird ein DSAK-Datensatz durch die Krankenkasse an das Arbeitgeberkonto geschickt. Die Krankenkasse benötigt Grunddaten des Arbeitgebers und meldet mit dem Datensatz DSKK (Krankenkassenmeldung), die Anforderung zur Eröffnung eines Arbeitgeberkontos, Abgabegrund 06 „Anforderung Arbeitgeberdaten“.

Es gilt das folgende Vorgehen:

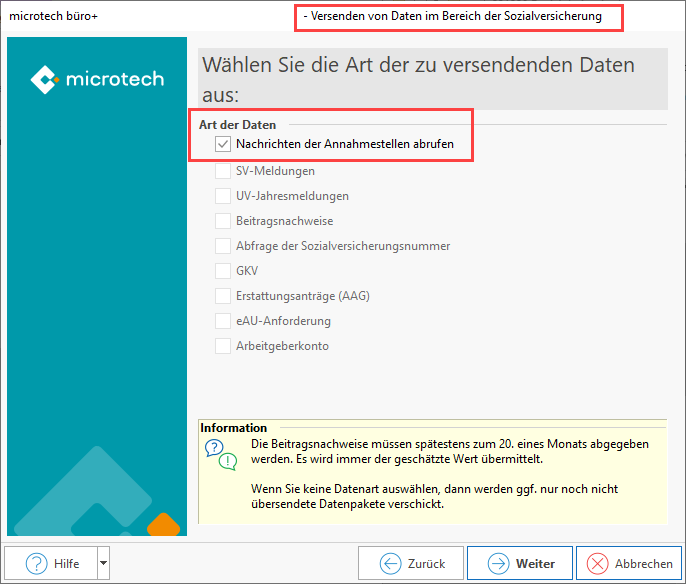

Einlesen der Rückmeldungen durch: SV-Assistent: "Nachrichten der Annahmestellen abrufen".

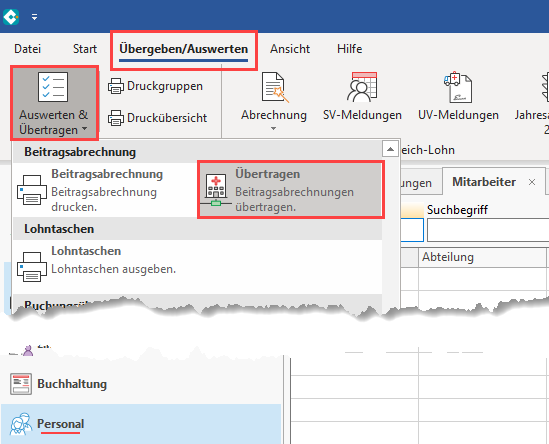

Diesen finden Sie im Bereich: PERSONAL unter Registerkarte: ÜBERGEBEN/AUSWERTEN - Gruppe: BEITRAGSABRECHUNG - EINTRAG: ÜBERTRAGEN.

Wählen Sie an dieser Stelle den Eintrag: "Nachrichten der Annahmestellen abrufen" und folgen Sie dem Assistenten.

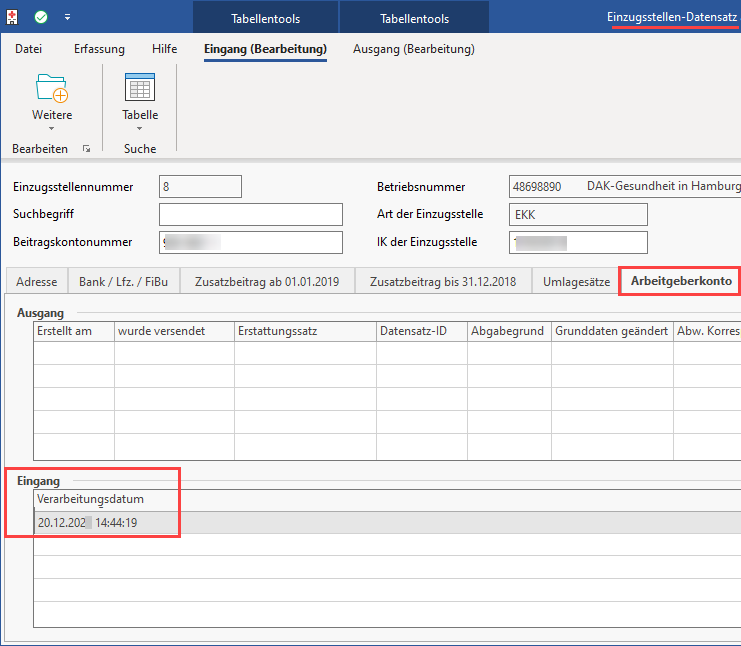

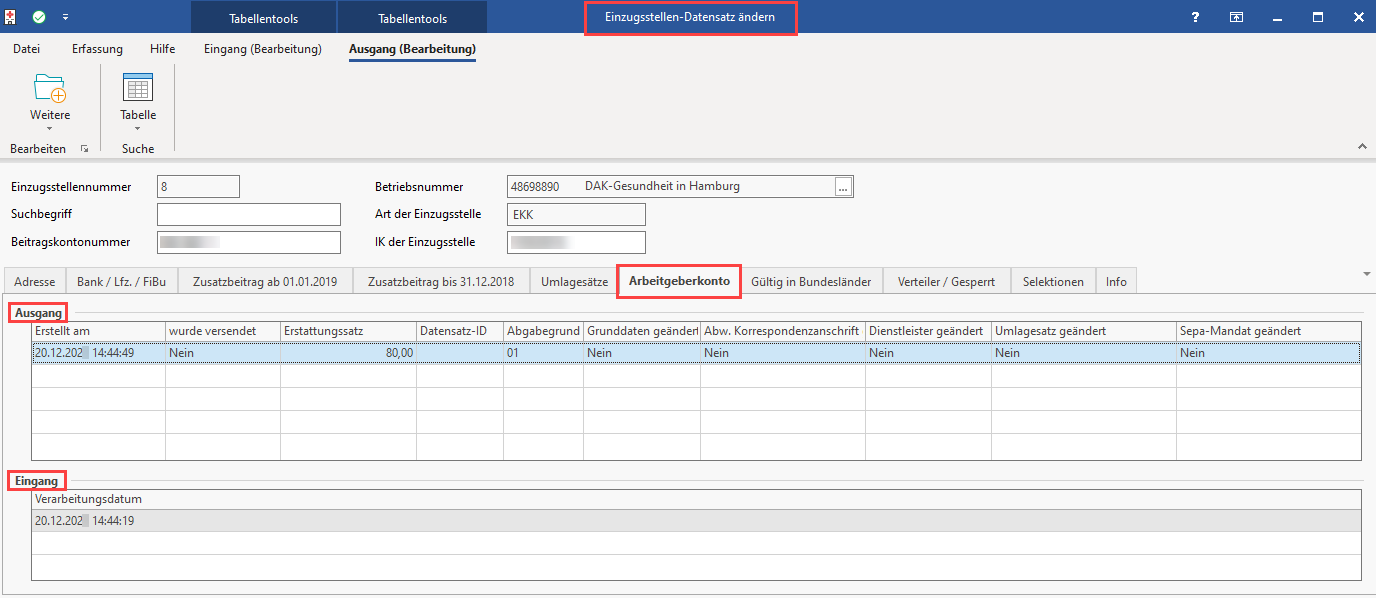

Kontrollieren Sie anschließend das Protokoll. Wurde eine Anforderung abgeholt, befindet sich diese in den Einzugsstellen auf dem Register: ARBEITGEBERKONTO:

Dieser Eingang kann über EXTERNE MELDUNGEN in der Software verarbeitet werden. Navigieren Sie in den Bereich: PERSONAL - STAMMDATEN - Register: MITARBEITER und wählen Sie die Schaltfläche: WEITERE - EXTERNE MELDUNGEN VERARBEITEN. Im Bereich der Externen Meldungen existiert hierzu die Auswahl: "Arbeitgeberkonto". Folgen Sie den Anweisungen im Assistenten-Dialog.

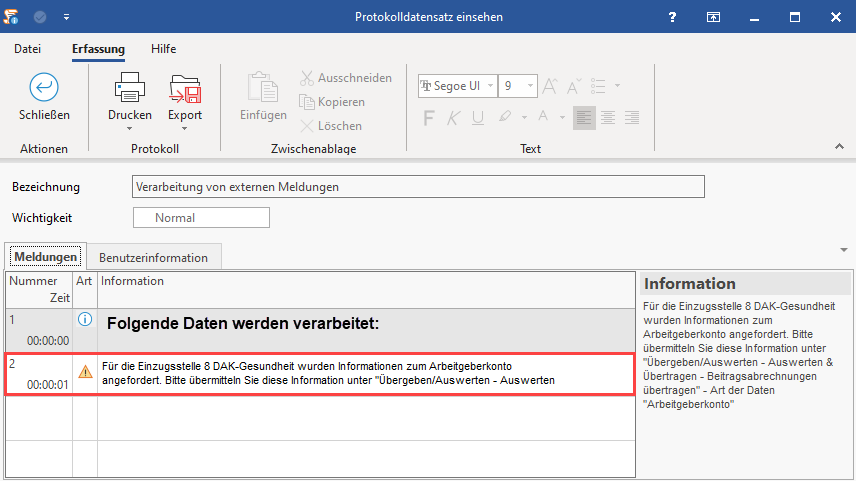

Wichtige Informationen erhalten Sie im Anschluss innerhalb des Protokolls.

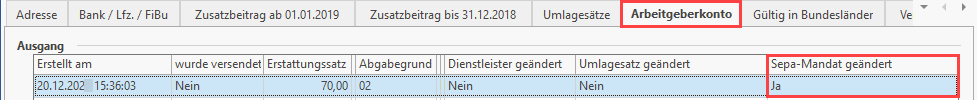

Das Register: "Arbeitgeberkonto" befindet sich in den Einzugsstellen. In diesem werden die Datensätze des Eingangs und Ausgangs gespeichert.

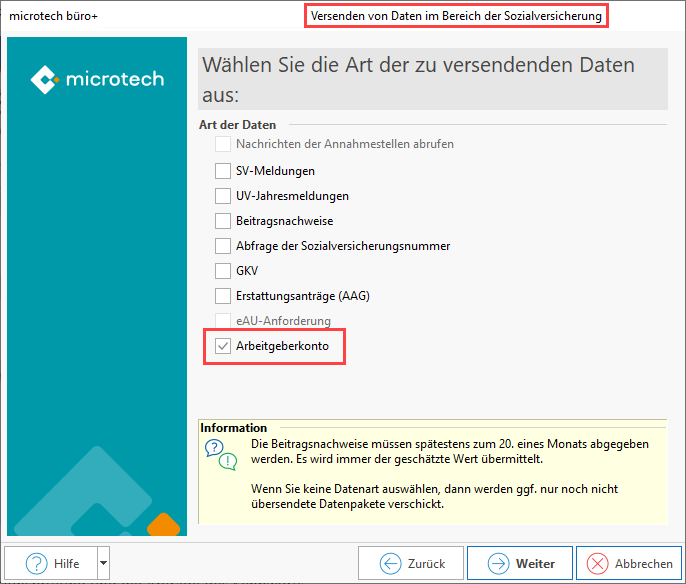

Im Bereich "Auswerten / Übertragen" übertragen Sie über den Eintrag: "Arbeitgeberkonto", die Antwort auf die Anfrage der Krankenkasse.

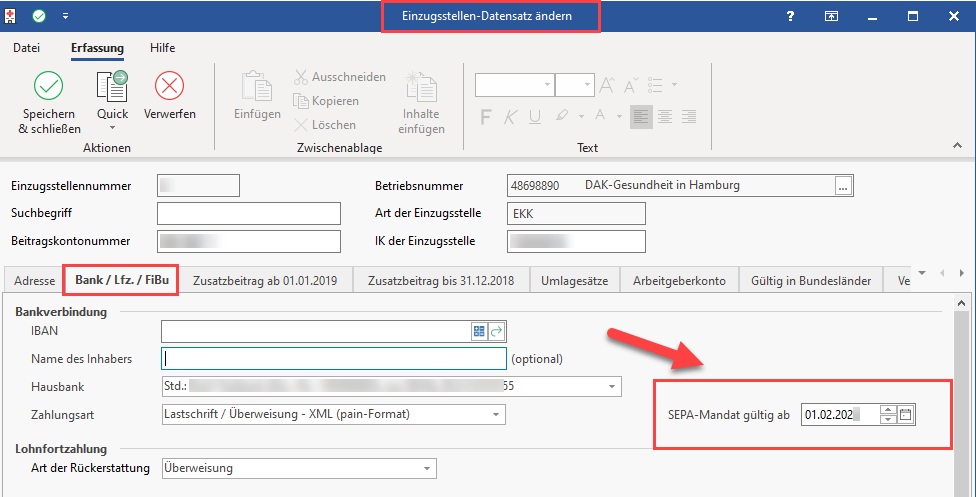

2.2.2 SEPA-Mandat in Einzugsstelle eintragen

Es ist auch möglich, vor der Verarbeitung der externen Daten, im Einzugsstellen-Datensatz ein SEPA-Mandat für die Übermittlung zu hinterlegen. So kann die Krankenkasse automatisch über Lastschrift Beiträge einziehen.

Die Bank benötigt im Anschluss die Unterschrift für das SEPA-Mandat, welche postalisch abgefragt wird.

Im Ausgang der Einzugsstelle - Register: ARBEITGEBERKONTO existiert in der zugehörigen Tabelle die Spalte "Sepa-Mandat". Das Eintragen des SEPA-Mandats erzeugt den Abgabegrund 2 (Meldung von Änderungen der Arbeitgeberdaten).

Info:

Weitere Änderungen, die einen Abgabegrund 2 erzeugen und von Ihnen als Arbeitgeber über den Assistenten gemeldet werden müssen, sind:

- Änderung in Einzugsstellen auf dem Register: UMLAGESÄTZE.

- Firmendaten ändern sich, z. B. im Bereich: Meine Firma / Mein Mandant - Register: "Weitere Angaben", z. B. durch Änderungen im Bereich "Externer Dienstleister" oder Änderungen im Ansprechpartner-Datensatz, etc.

2.3. Neue Rentenarten und neue Prüfungen im Bereich der Renten

2.3.1 Neue Rentenarten in Software auszuwählen

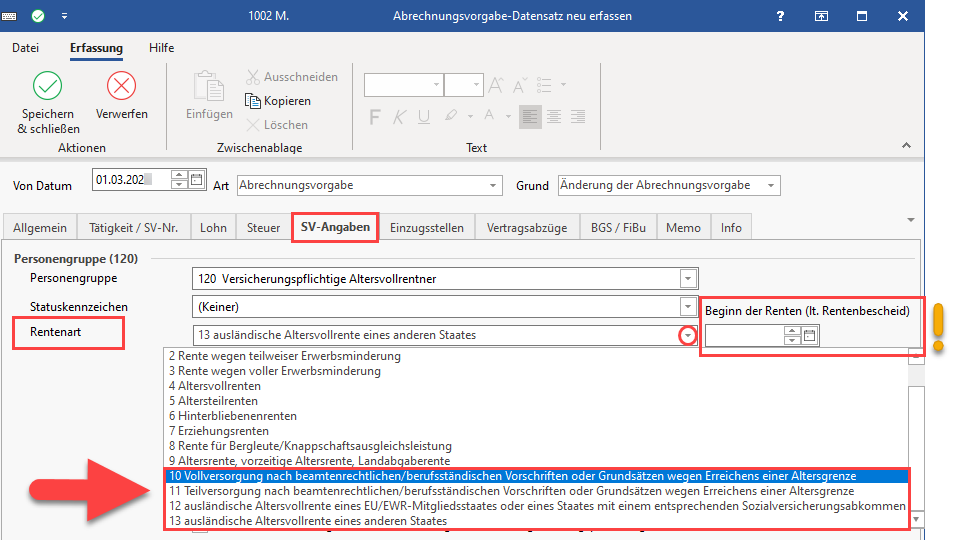

Für Abrechnungsvorgaben ab 01.01.2024 sind folgende Rentenarten zusätzlich auszuwählen:

- 10 Vollversorgung nach beamtenrechtlichen/berufsständischen Vorschriften oder Grundsätzen wegen Erreichens einer Altersgrenze

- 11 Teilversorgung nach beamtenrechtlichen/berufsständischen Vorschriften oder Grundsätzen wegen Erreichens einer Altersgrenze

- 12 ausländische Altersvollrente eines EU/EWR-Mitgliedsstaates oder eines Staates mit einem entsprechenden Sozialversicherungsabkommen

- 13 ausländische Altersvollrente eines anderen Staates

Beachten Sie:

Als Arbeitgeber müssen Sie den Beginn der Rente laut Rentenbescheid erfragen! Diese Angabe ist in das Feld: "Beginn der Renten (lt. Rentenbescheid)" einzutragen.

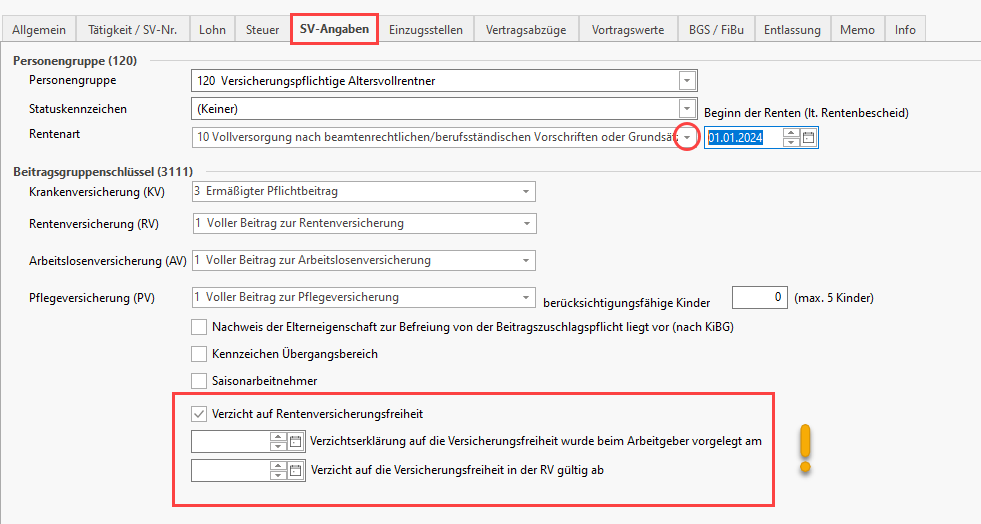

2.3.2 Verzicht auf Rentenversicherungsfreiheit ist in der Software zu hinterlegen (wenn diese vorliegt)

Auch der Verzicht auf Rentenversicherungsfreiheit ist auf dem Register: SV-Angaben einzutragen, sofern ein solcher vorliegt.

Beachten Sie:

Zur Rentenart lassen sich verschiedene Kombinationen eintragen. Einige, nicht mögliche Kombinationen werden in der Software über einen Hinweis abgefangen, dass die Auswahl nicht gültig ist.

Die Auswahl der Rentenart und die Datums- und ggf. Verzichtangaben sind bindend. Fehleingaben führen zu Problemen und sind nur über den Support-Modus zu ändern.

Sofern es für Sie unklar erscheint, welche Werte einzutragen sind, fragen sie bitte die zuständige Krankenkasse.

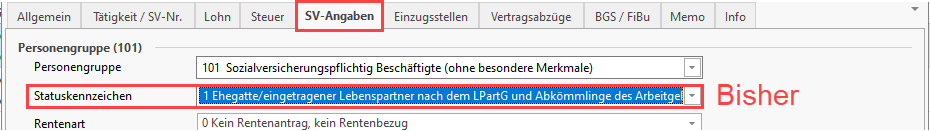

2.4 Änderungen bei Auswahl von Statuskennzeichen 1 bzw. 2 in den SV-Angaben

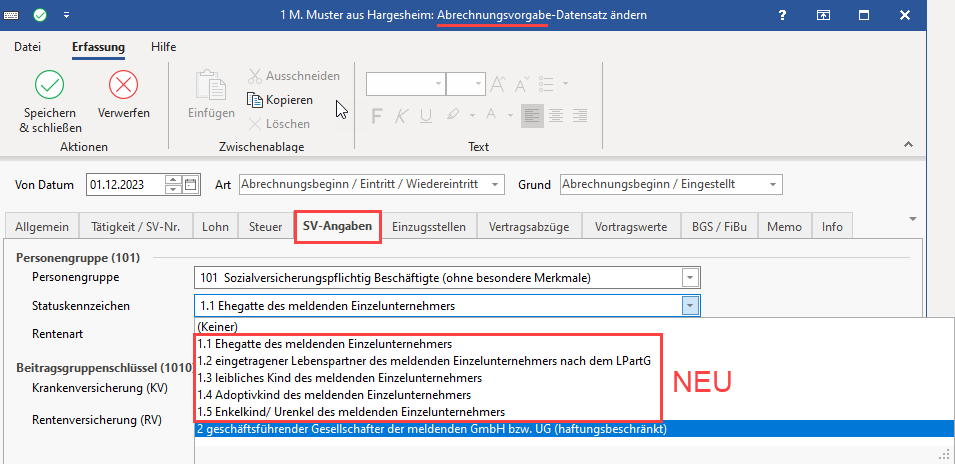

Die neue Aufgliederung soll anwenderfreundlich die unterschiedlichen Einträge zu Statuskennzeichen 1 und Statuskennzeichen 2 abbilden. Aus diesem Grund sind nun mehrere Einträge auszuwählen die zu Statuskennzeichen 1 bzw. 2 schlüsseln.

2.4.1 Aufgliederung Statuskennzeichen 1 in verschiedene Auswahlpunkte

Der Eintrag für Statuskennzeichen 1 "Ehegatte / eingetragener Lebenspartner nach dem LPartG und Abkömmlinge des Arbeitgebers" wurde neu aufgegliedert in fünf Auswahlpunkte. Bei der Übertragung einer dieser Auswahlen wird Statuskennzeichen 1 übermittelt:

- 1.1 Ehegatte des meldenden Einzelunternehmers

- 1.2 eingetragener Lebenspartner des meldenden Einzelunternehmers nach dem LPartG

- 1.3 leibliches Kind des meldenden Einzelunternehmers

- 1.4 Adoptivkind des meldenden Einzelunternehmers

- 1.5 Enkelkind/ Urenkel des meldenden Einzelunternehmers

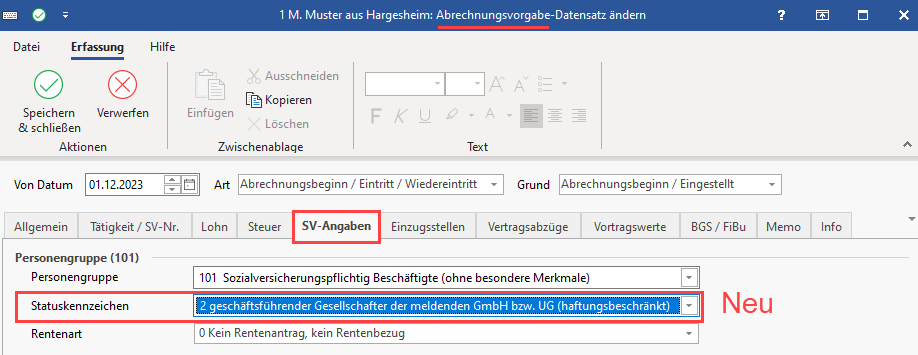

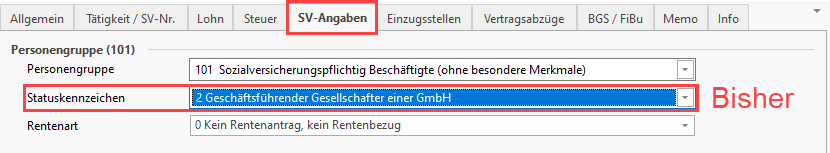

2.4.2 Umbenennung Statuskennzeichen 2: Geschäftsführender Gesellschafter der meldenden GmbH bzw. UG (haftungsbeschränkt)

In der Abrechnungsvorgabe wurde auf dem Register: "SV-Angaben" im Feld: "Statuskennzeichen" der Eintrag ""2 Geschäftsführender Gesellschafter einer GmbH" umbenannt: "2 geschäftsführender Gesellschafter der meldenden GmbH bzw. UG (haftungsbeschränkt)".

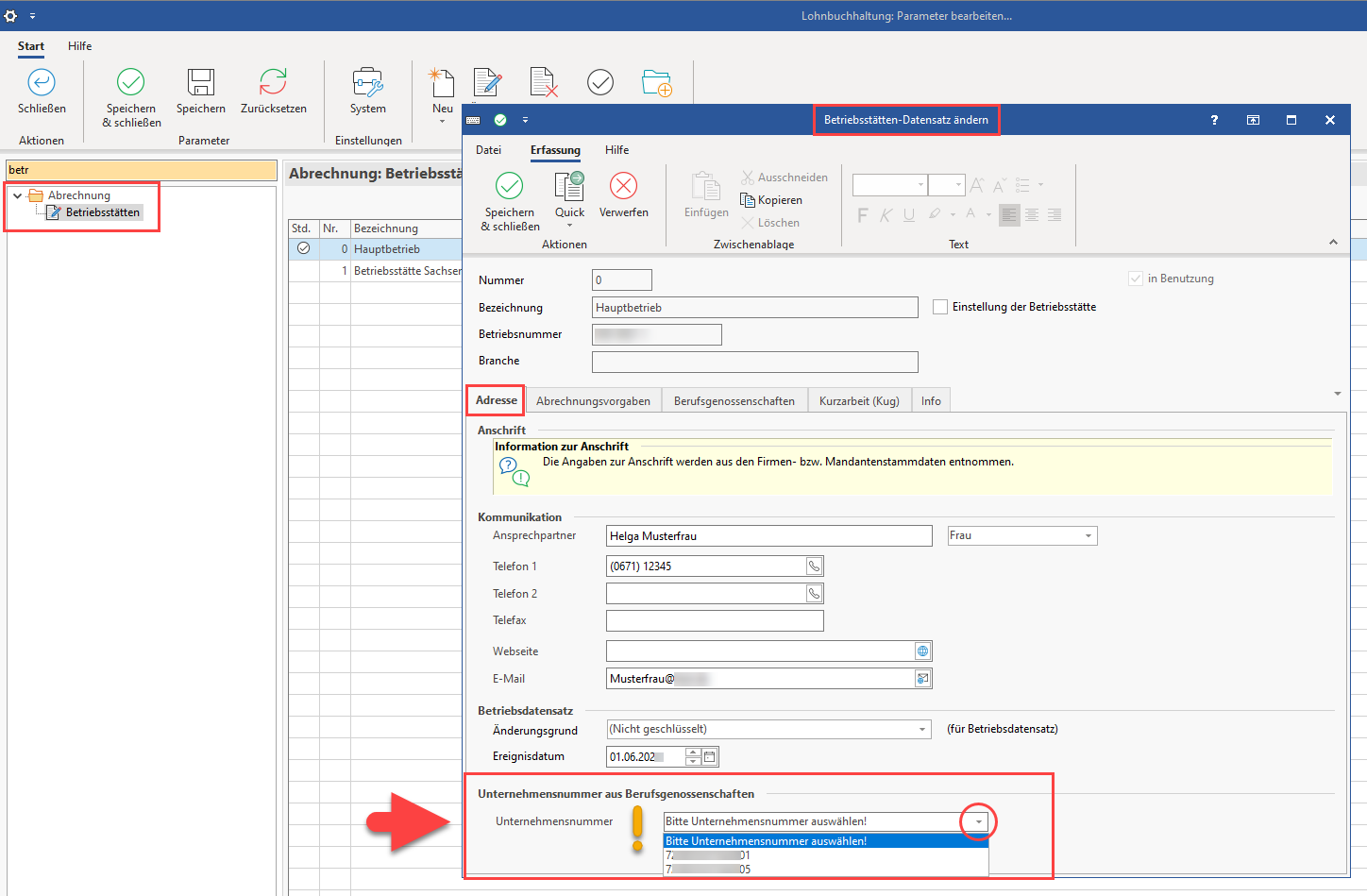

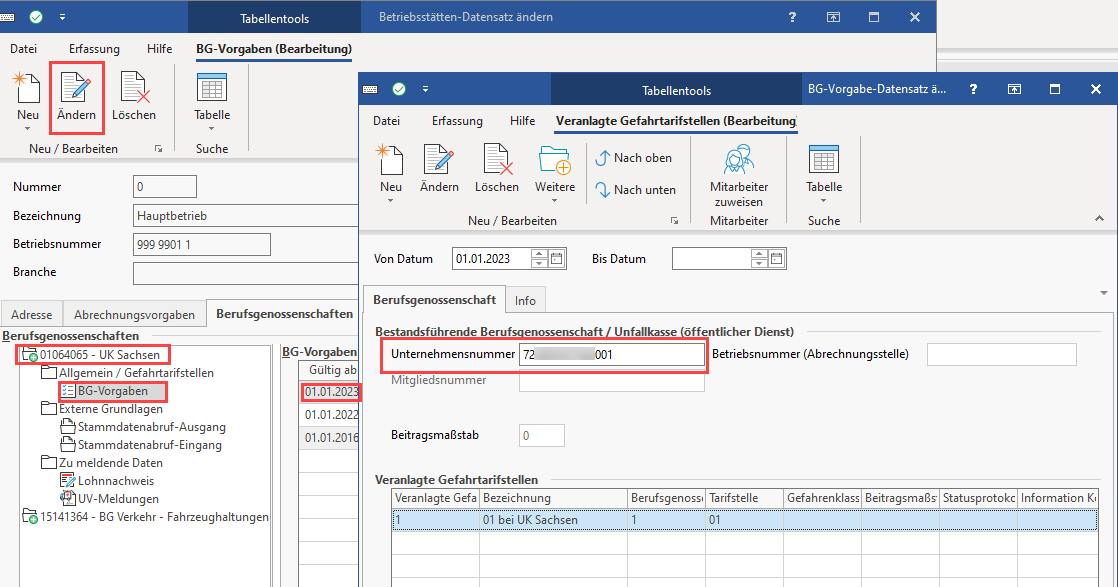

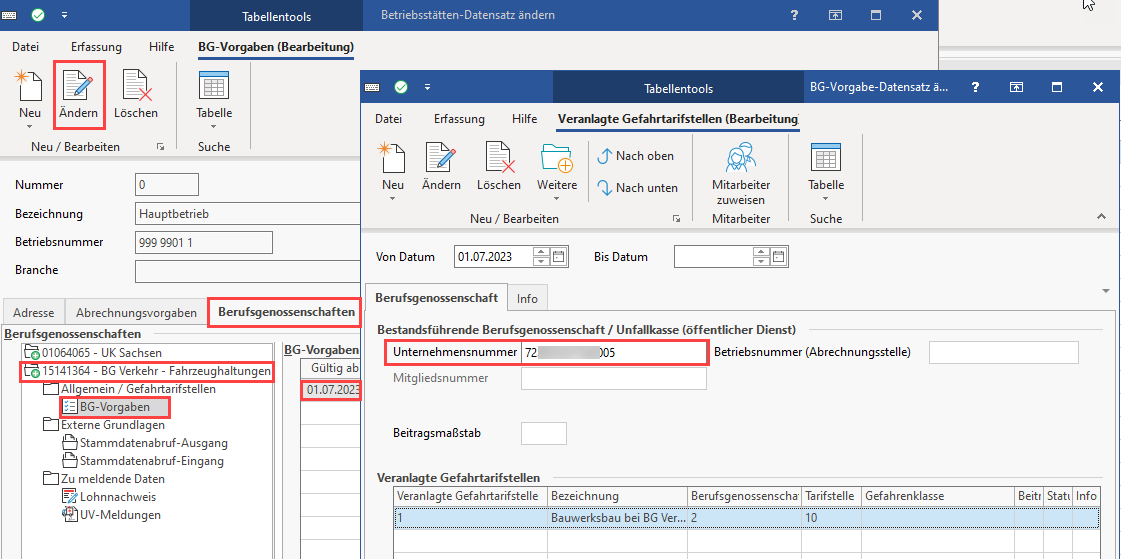

2.5 In Betriebsstätten: Auswahlliste verwendeter Unternehmensnummern

Im Falle mehrerer Betriebsnummern wird durch die Software sichergestellt, dass bei der Generierung eines Datensatzes Betriebsdatenpflege (DSBD) mit den folgenden Abgabegründen, die korrekte Unternehmensnummer ausgewählt wird:

- Abgabegrund 01 (Änderung der Firmenstammdaten)

- Abgabegrund 05 (DSBD manuell initialisieren)

- Abgabegrund 06 (neuer Dienstleister/neue Abrechnungssoftware)

So ist gewährleistet, dass im Falle mehrerer vorhandener Unternehmensnummern auch der "Verursachers des Datensatzes" (BBNR-VU) aus der Software heraus benannt werden kann.

Die Betriebsstätten finden Sie im Lohnmodul über die PARAMETER - ABRECHNUNG - BETRIEBSSTÄTTEN.

Im Betriebsstätten-Datensatz befindet sich auf dem Register: ADRESSE das Auswahlfeld: "Betriebsnummer aus Berufsgenossenschaften" - "Unternehmensnummer".

Es stehen die verfügbaren Unternehmensnummern zur Verfügung.

Dadurch lässt sich, wenn Sie mehrere Unternehmensnummern besitzen, ganz klar deklarieren, welche Unternehmensnummer zu welcher BG-Vorgabe besteht. Unternehmensnummer UV und Betriebsnummer BA sind so klar geführt.