Inhaltsverzeichnis

Eine detaillierte Beschreibung zu den Tätigkeiten im Zusammenhang mit dem Jahresabschluss (inklusive Checkliste) stellen wir Ihnen Ihnen in der Hilfe unter Jahresabschluss Lohn & "Checkliste nach Dezember-Abrechnung" zur Verfügung. Ein Ausdruck des Dokumentes kann hilfreich sein.

Voraussetzung für die Durchführung des Jahresabschlusses ist, dass die Erfassung für die Lohn- und Gehaltsabrechnung Dezember 2020 abgeschlossen ist und alle Drucke und sonstigen Auswertungen erledigt wurden. |

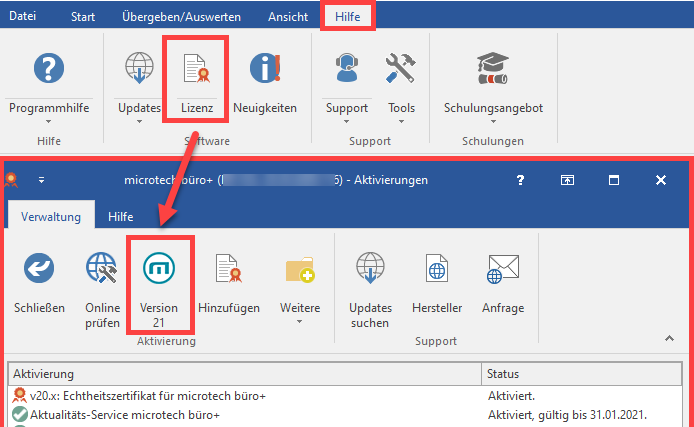

Ein Assistent führt Sie durch den weiteren Prozess.

Überprüfen Sie die Stammdaten Ihrer Mitarbeiter auf die Richtigkeit der neuen Abrechnungsvorgabe ab 01.01.2021, sowie den Urlaubsanspruch für das neue Jahr. In allen Ausbaustufen werden die SV-Jahresmeldungen immer beim Monatswechsel von Dezember auf Januar erstellt. |

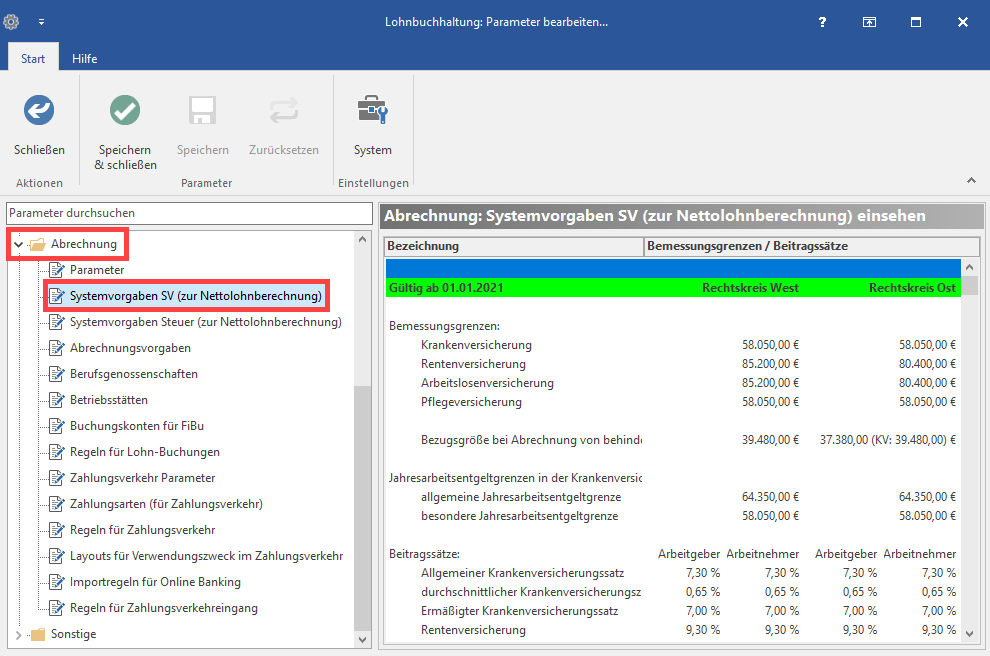

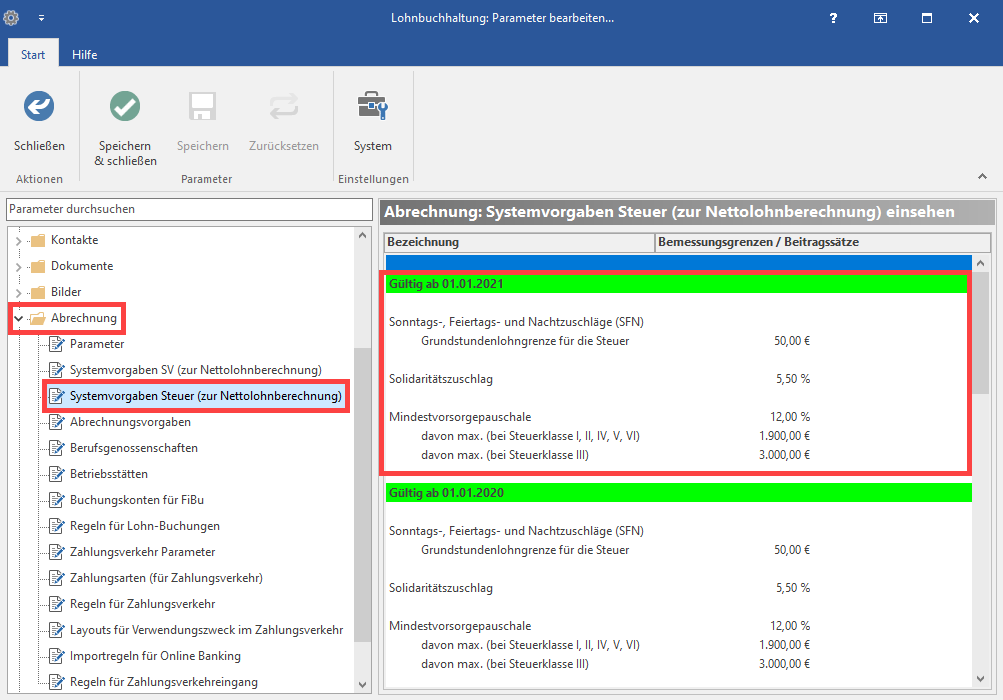

Die "Systemvorgaben zur Nettolohnberechnung" können Sie unter Start - Schaltfläche: PARAMETER – ABRECHNUNG einsehen.

Diese Daten werden durch das Update eingefügt und können / müssen NICHT manuell eingetragen werden.

In den nachfolgenden Tabellen erhalten Sie einen Überblick über die wichtigsten Vorgaben. Weitere Werte entnehmen Sie bitte den o.a. Systemvorgaben im Programm.

| Kranken- und Pflegeversicherung: | |

| alle Bundesländer (monatlich / jährlich): | 4.837,50 Euro / 58.050,00 Euro |

| Allgemeine Jahresarbeitsentgeltgrenze (monatlich / jährlich) | 5.362,50 Euro / 64.350,00 Euro |

| Renten- und Arbeitslosenversicherung: | |

| alte Bundesländer (monatlich / jährlich): | 7.100,00 Euro / 85.200,00 Euro |

| neue Bundesländer - ohne Berlin (monatlich / jährlich): | 6.700,00 Euro / 80.400,00 Euro |

| Bezugsgröße in der Sozialversicherung: | |

| alte Bundesländer (monatlich / jährlich): | 3.290,00 Euro / 39.480,00 Euro |

| neue Bundesländer (monatlich / jährlich): | 3.115,00 Euro / 37.380,00 Euro |

| Krankenversicherung: allgemein / ermäßigt | 14,60 % / 14,00 % |

| durchschnittlicher KV Zusatzbeitrag (individueller Zusatzbeitrag ist den Einzugsstellen/Krankenkassen zu entnehmen) | 1.30 % |

| Beitragszuschuss AG zur KV | 353,14 Euro |

| Rentenversicherung: | 18.60 % |

| Arbeitslosenversicherung: | 2,40 % |

| Pflegeversicherung: | 3,05 % |

| Pflegeversicherung Sachsen: | AGA 1,025 % ANA 2,025 % |

| zusätzlicher Beitragssatz zur PV für kinderlose Mitglieder, die das 23. Lebensjahr vollendet haben: | 0,25 % |

| Insolvenzgeldumlage: | 0,12 % |

| Pauschale Krankenversicherung: | 13,00 % |

| Pauschale Rentenversicherung: | 15,00 % |

| Pauschale Krankenversicherung (für Privathaushalte): | 5,00 % |

| Pauschale Rentenversicherung (für Privathaushalte): | 5,00 % |

| Pauschalsteuer (an Bundesknappschaft): | 2,00 % |

| monatliche Geringfügigkeitsgrenze: | 450,00 Euro |

| monatliche Geringverdienergrenze: | 325,00 Euro |

| Übergangsbereich | zwischen 450,01 Euro und 1.300,00 Euro |

| Faktor F: | 0,7509 |

| Beitragsbemessungsgrundlage zum Aufstockungsbeitrag zur RV ist das erzielte Arbeitsentgelt: | mind. 175,00 Euro |

| Vollarbeiterrichtwert | 1550 Stunden |

Folgende Veränderungen ergeben sich beim Wechsel von 2020 auf 2021:

Die Regelung der Entschädigungsleistungen für Eltern nach dem Infektionsschutzgesetz (Fehlzeit 1.9.5) wurde bis 31.03.2021 verlängert. Die Fehlzeit 1.9.5 war ursprünglich nur innerhalb des Zeitraums 30.03.2020 bis 31.12.2020 auszuwählen. Dieser Zeitraum wurde nun um drei Monate ausgeweitet. Weitere Informationen finden Sie im folgenden Artikel der Hilfe, unter: Fehlzeit 1.9.5: Fehlzeiten aufgrund des Infektionsschutzgesetzes.

Im Infektionsschutzgesetz wurde ergänzt, dass auch bei einem unter Quarantäne gestellten Kind eine Entschädigungszahlung möglich ist. (siehe hierzu "Drittes Gesetz zum Schutz der Bevölkerung bei einer epidemischen Lage von nationaler Tragweite", 19.11.2020)

Die Regelungen der Verdienstausfallentschädigung bei Urlaub und Reisen ins Ausland nach dem Infektionsschutzgesetz wurden dahingehend gefasst, dass kein Entschädigungsanspruch besteht, wenn die Quarantäne durch Nichtantritt der Reise hätte vermieden werden können. Vermeidbar heißt nach dem Gesetz, dass zum Zeitpunkt der Abreise keine zwingenden und unaufschiebbare Gründe vorliegen. Ist die Arbeitsleistung jedoch aus dem Home-Office möglich, dann bleibt der Anspruch auf Zahlung von Arbeitsentgelt bestehen. Wird das bereiste Land erst nach Reiseantritt zum Risikogebiet erklärt, so liegt kein schuldhaftes Handeln vor und es besteht ein Entschädigungsanspruch für die Zeit der Quarantäne. Im Zweifelsfall hilft Ihnen die Gesundheitsbehörde bei der Einschätzung.

Zum 01.01.2020 ist im Berufsausbildungsgesetz die Mindestvergütung in Kraft getreten. Dadurch existiert bei ab 2021 begonnenen Ausbildungen eine Mindestvergütung von 550 Euro. In den Folgejahren beträgt die Mindestvergütung im ersten Lehrjahr 585 Euro (2022) bzw. 620 Euro (2023). Die Mindestvergütung steigt im zweiten Lehrjahr jeweils um 18%, im dritten Lehrjahr jeweils um 35% und im vierten Lehrjahr um jeweils 40%. Weitere Informationen erhalten Sie hierzu bei der Industrie- und Handelskammer (IHK) oder Handwerkskammer (HWK).

Der Mindestlohn wird in den nächsten beiden Jahren in vier Stufen angehoben:

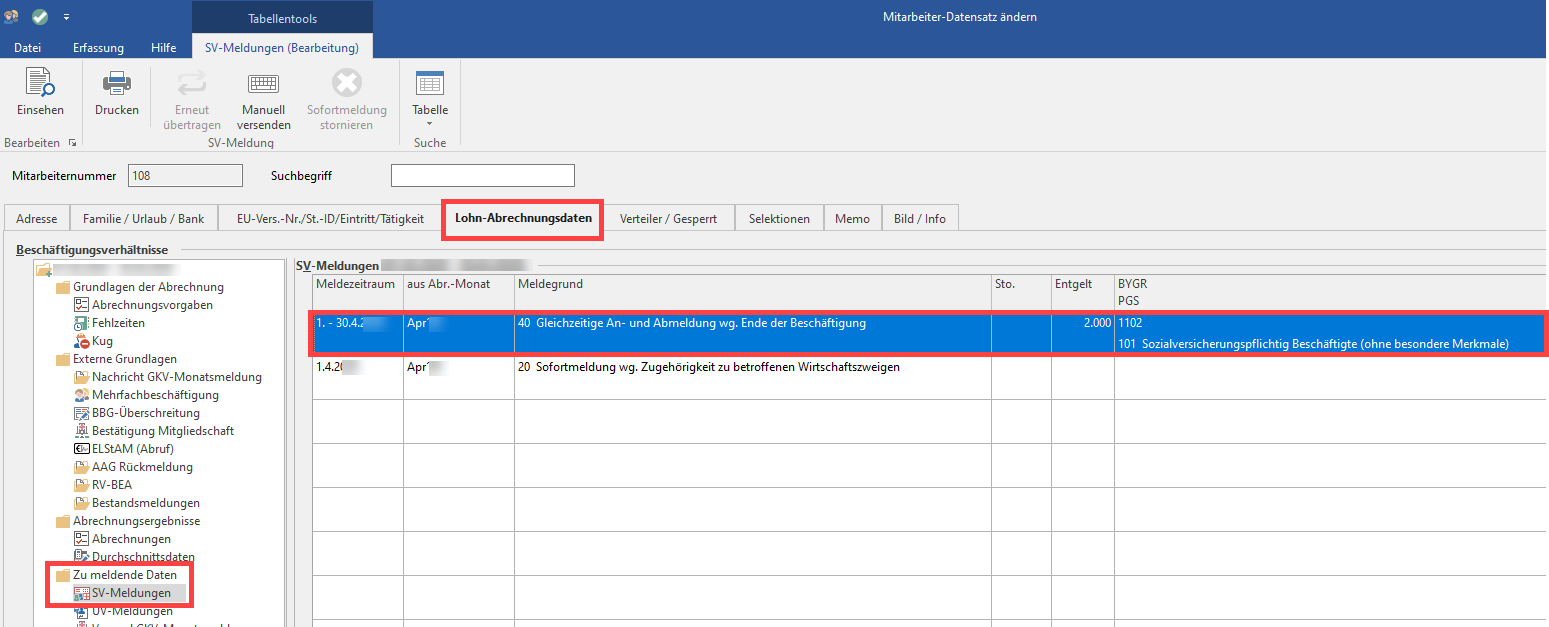

Im Rahmen des Statusfeststellungsverfahren ist auch bei SV-Meldungen mit Grund der Abgabe 40 (Gleichzeitige An- und Abmeldung) das Statuskennzeichen anzugeben und zu übermitteln. Nach dem Doppelparagraph im ITSG Pflichtenheft muss nicht nur bei Anmeldung mit Grund 10, sondern auch Anmeldung mit Grund 40 (gleichzeitige An- und Abmeldung) das Statuskennzeichen mit übermittelt werden.

Auf dem Register: "Lohn-Abrechnungsdaten" steht innerhalb der "Zu meldenden Daten" der Bereich: SV-Meldungen zur Verfügung.

In der SV-Meldung mit Grund der Abgabe 40 ist das Statuskennzeichen vermerkt.

Die Entfernungspauschale wird - begrenzt von 2021 bis 2026 - ab dem 21. Kilometer auf 0,35 Euro angehoben. Für die ersten 20 Kilometer sind weiterhin 0,30 Euro anzusetzen.

Die Programmablaufpläne (PAP) für den Lohnsteuerabzug sowie für den Lohnsteuerabzug bei KUG sind in microtech büro+ eingebracht worden. Diese dienen der korrekten Berechnung der einzubehaltenden Lohnsteuer, Solidaritätszuschlag und der Maßstabsteuer für die Kirchenlohnsteuer um den gesetzlichen Vorgaben.

Folgende Veränderungen ergeben sich beim Wechsel von 2020 auf 2021:

Kurz zusammengefasst: In vielen Fällen ist nun die Gesamtsteuer geringer - der Auszahlungsbetrag höher. |

Das Kindergeld steigt pro Kind um je 15 Euro.

| Kind | Kindergeld |

|---|---|

| Kind 1 und 2 | Von 204 Euro auf 219 Euro. |

| Kind 3 | Von 210 Euro auf 225 Euro. |

| Kind 4 und weitere Kinder | Von 235 Euro auf 250 Euro. |

Die Steuerbefreiung der Zuschüsse des Arbeitgebers zum Kug werden verlängert. Dies gilt für Lohnzahlungszeiträume, die nach dem 29.02.2020 beginnen und vor dem 01.01.2022 enden.

Weitere Informationen in folgendem Artikel: Zuschuss zum Kurzarbeitergeld.

Die Zahlung einer Corona-Prämie bis 31.12.2020 wurde verlängert und kann nun bis 30.06.2021 erfolgen. Der Freibetrag von 1.500 Euro zählt für den gesamten Zeitraum.

Bis Ende 2021 ist erhöhtes Kug (bis zu 80% des ausgefallenen Nettoentgelts) möglich. Voraussetzung: Der Anspruch auf KUG ist bis zum 31.03.2021 entstanden. Bis 31.03.2021 müssen KUG Antrag und Bewilligung erfolgt sein. Dann werden noch Bezugsmonate berücksichtigt.

Die Regelung für erhöhtes Kug war zunächst befristet bis 31.12.2020 und wurde durch das Beschäftigungssicherungsgesetz bis 31.12.2021 verlängert. Weitere Informationen unter: Erhöhtes KUG inklusive Beispiele. |

Monate, in denen ein Mitarbeiter nur Krankengeld in Höhe von Kug (Fehlzeit 8.1) bezieht, zählen nicht als Bezugsmonate für Kug.

Aufgrund von Corona konnte sich der Arbeitgeber bei Bezug von Kug die SV-Beiträge zu 100 Prozent erstatten lassen.

Diese Regelung war bis zum Jahresende begrenzt, wurde nun aber verlängert und gilt jetzt bis zum 30.06.2021.

Ab dem 01.07.2021 werden nach aktuellem Stand nur noch 50 Prozent erstattet.

Diese Regelung wurde erneut verlängert, sodass bis 31.12.2021 noch 100 Prozent der SV-Beiträge erstattet werden. Ab 01.01.2022 erfolgt eine 50-prozentige Erstattung der SV-Beiträge, jedoch nur bei vorliegen einer Weiterbildungsmaßnahme während KUG. |

Nebenbeschäftigungen, die geringfügig und keine Hauptbeschäftigung sind, werden weiterhin dem Kug nicht zugerechnet.

Bis 31.12.2020 war jede während Kug aufgenommene Beschäftigung unschädlich, solange sie die Summe aus Ist-Entgelt und Nebenbeschäftigung das Soll-Entgelt nicht übersteigt.

Der Aufwand der Berechnung war im Alltag aber unpraktisch. Deshalb ist der Gesetzgeber wieder zu folgender Kug-Berechnung beim Thema Nebenbeschäftigung zurückgekehrt: Alles was den Wert von 450 Euro übersteigt, ist dem Kug anzurechnen. Beträge darunter sind unschädlich.

Bisher erfolgte im Jahresabschluss die Prüfung, ob im laufenden Jahr ein Stammdatenabruf vorhanden ist. Diese Prüfung wurde nun in den November vorgezogen, da im aktuellen Jahr kein Stammdatenabruf für das Vorjahr erlaubt ist und ein Jahresabschluss unter Umständen auch im Folgejahr durchgeführt wird.

Bitte bedenken Sie, dass der Stammdatenabruf frühzeitig im Jahr durchgeführt werden sollte. |

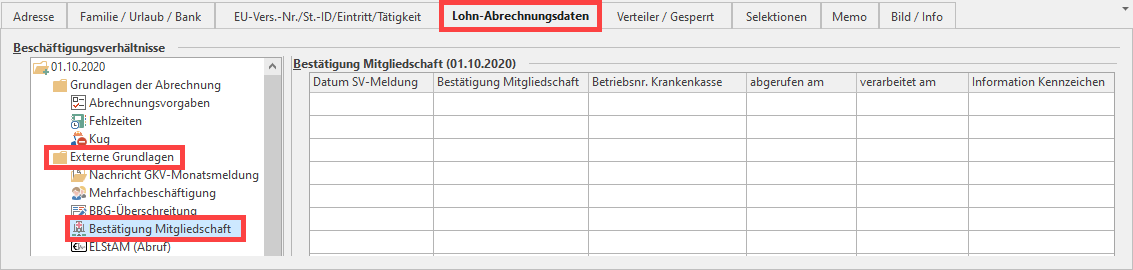

Die Mitgliedschaft bei einer Krankenkasse wird nicht mehr in Papierform bestätigt, sondern nach erfolgter Anmeldung digital von den Krankenkassen in die Software zurückgemeldet.

Geringfügig Beschäftigte nehmen nicht am Verfahren teil. Für diese erhalten Sie keine elektronische Bestätigung. Weitere Informationen erhalten Sie auch stets aktualisiert in der Hilfe: Bestätigung Mitgliedschaft (Krankenkasse). |

Weitere Informationen stellen wir für Sie in der Hilfe bereit: Anforderung fehlender Jahresmeldungen für Mitarbeiter.

Geringfügig Beschäftigte nehmen nicht am Verfahren teil. |

Im Rahmen dieses Abkommens gelten für Personen, die ab dem 01.01.2021 ins Vereinigte Königreich entsandt wurden die bisherigen Rechtsvorschriften über soziale Sicherheit weiter, wenn folgende Punkte zutreffen:

Das bedeutet z. B., dass eine Person auch ab dem 01.01.2021 weiterhin dem deutschen Sozialversicherungsrecht unterliegt, wenn sie in das Vereinigte Königreich entsandt wird, wenn auch die sonstigen Entsendevoraussetzungen erfüllt sind.

Quelle und weitere Informationen: Deutsche Verbindungsstelle Krankenversicherung - Ausland (DVKA) https://www.dvka.de/de/informationen/brexit/arbeitgeber/entsandte_4.html (Externer Link) |

Der Steuersatz für Gastronomieumsätze ist bis Ende 2022 ermäßigt:

Der bereits geltende ermäßigte Mehrwertsteuersatz von sieben Prozent auf Speisen in der Gastronomie war zunächst bis zum 30. Juni 2021 vorausgesehen, wird nun aber bis Ende 2022 verlängert. Für Getränke bleibt es beim regulären Steuersatz von 19 Prozent. |

Ausweitung des Reverse-Charge-Verfahren auf Telekommunikationsdienstleistungen (§ 13 b (2) Nr. 12 i.V.m. (5) S. 6 UStG - Externer Link).

Beim Reverse-Charge-Verfahren kann die Steuerschuldnerschaft beim Leistungsempfänger liegen. Das Unternehmen, welches die Leistung erhält, muss unter bestimmten Umständen die Umsatzsteuer an das Finanzamt abführen.

Trotz Senkung der USt-Sätze gibt es keine überarbeitete Jahressteuererklärung 2020, das heißt: Es gibt keine gesonderten Erklärungsfelder für 16% bzw. 5%, sondern diese Informationen sind einheitlich in Zeilen zu anderen Steuersätzen anzugeben.

Der Bundesfinanzhof hat das Abzugsverbot von immateriellen Wirtschaftsgütern bzgl. Investitionsabzugsbeträge aufgehoben (§ 7g EStG). Ein Investitionsabzugsbetrag und eine Sonder-AfA darf für bewegliche Wirtschaftsgüter genutzt werden. Dies war zuvor jedoch nur auf materielle Gegenstände beschränkt, nun ist dies auch auf immaterielle Gegenstände wie Software ausgeweitet.

Für ab 2021 hergestellte Anlagegüter gibt es Änderungen. Die Änderungen des Jahressteuergesetzes 2020 führen dazu, dass der Investitionsabzugsbetrag ab 01.01.2021 von 40% auf 50% erhöht wird.

Der Wert 50% ist bei der Art: Sonderabschreibung und der Art: Investitionsabzug berücksichtigt.

Weitere Informationen zum Thema: Sonderabschreibung und Investitionsabzugsbetrag.

Warenlieferungen von und nach GB sind keine innergemeinschaftlichen Lieferungen / Erwerbe mehr.

Weitere Informationen in folgendem Artikel: Sonderfall: Länder anlegen für Brexit.

Die Berichtigung einer Zusammenfassenden Meldung sollte innerhalb eines Monats geschehen, nach diesem Zeitraum kann es sein, dass die Steuerfreiheit nicht mehr gegeben ist.

Sofern Arbeitnehmer im Jahr mehr als 410 Euro Kurzarbeitergeld erhalten haben, sind diese zur Abgabe einer Einkommenssteuererklärung verpflichtet.

Hintergrund: Das Kurzarbeitergeld ist steuerfrei und unterliegt dem Progressionsvorbehalt. |