Inhalt

Tipp:

Es gibt eine Fristverlängerung für die Registrierung zum OSS-Verfahren:

Das Bundeszentralamt für Steuern (BZSt) bestätigte am 1. Juli 2021, dass sofern es bisher nicht möglich war, die Registrierungsanzeige bis zum 30. Juni 2021 zu übermitteln, dies verspätet erfolgen kann.

Die Registrierung kann bis zum 10. August 2021 nachgeholt werden. Dies ermöglicht Ihnen, Ihre Fernverkäufe für das gesamte 3. Quartal über den OSS zu melden, auch wenn Sie den Stichtag (30. Juni 2021) verpasst haben.

Weitere Ausführungen hierzu – auch zur genauen Vorgehensweise im BOP, um die verlängerte Frist in Anspruch zu nehmen – erhalten Sie im im kostenlosen Webinar: One Stop Shop (OSS) und was ist eigentlich BOP? Dieses findet am Mittwoch, 14.07.2021 von 10:00 Uhr bis 12:30 Uhr statt.

Weitere Informationen erhalten Sie in unserem microtech Blog sowie in der Anmeldung zum kostenlosen Webinar.

1. Prüfung auf Anmeldepflicht zu OSS mittels Auswertung

In microtech büro+ erhalten Sie in allen Ausbaustufen eine Auswertung, mit der Sie eine Information darüber bekommen, ob bisher getätigte oder künftige Umsätze vorliegen, die unter OSS fallen.

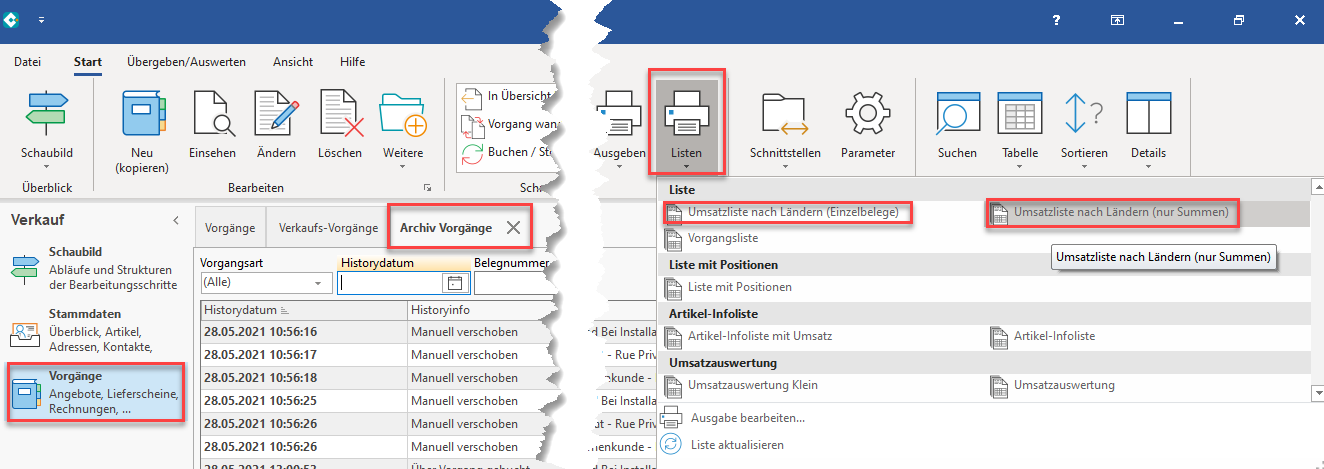

Um die Auswertung zu erhalten, navigieren Sie in den Bereich: VERKAUF - VORGÄNGE - Register: ARCHIV VORGÄNGE - Schaltfläche: LISTEN - Eintrag: "UMSATZLISTE NACH LÄNDERN". Diese steht zur Verfügung als:

- Umsatzliste nach Ländern (Einzelbelege)

- Umsatzliste nach Ländern (nur Summen)

Info:

Diese Auswertungs-Liste ist auch für die Meldung wichtig.

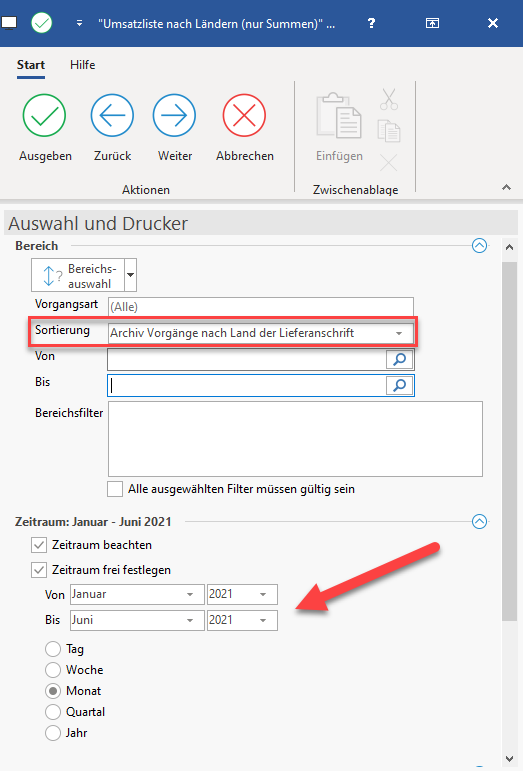

Vor der Ausgabe erhalten Sie im Bereich "Auswahl und Drucker" die Möglichkeit die Sortierung anzupassen. Wählen Sie hier mittels der Auswahl den Eintrag: "Archiv Vorgänge nach Land der Lieferanschrift".

Wählen Sie außerdem den Zeitraum, für den die Auswertung erfolgen soll:

- Kennzeichen: "Zeitraum beachten" aktivieren

- Kennzeichen: "Zeitraum frei festlegen" aktivieren

- Zeitraum: z. B. Januar bis Juni 2021 (um alle Umsätze seit Jahresbeginn zu beachten)

- Auswahl nach: Monat

Wählen Sie nun die Schaltfläche: AUSGEBEN.

Beachten Sie:

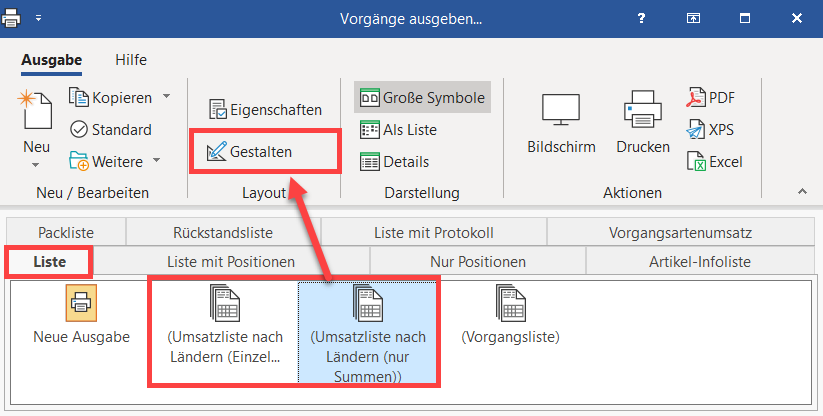

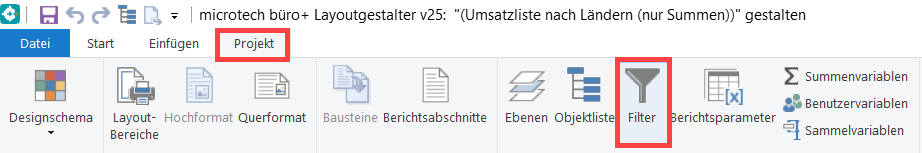

Die Layouts beachten standardmäßig die gebuchte Vorgänge der Vorgangsarten:

- Rechnung I

- Rechnung II

- Schlussrechnung

- Abschlagsrechnung

- Gutschrift

Sollten Sie abweichende Vorgangsbezeichnungen oder weitere zu berücksichtigende Vorgangsarten verwenden, muss der Filter in den Layouts angepasst werden.

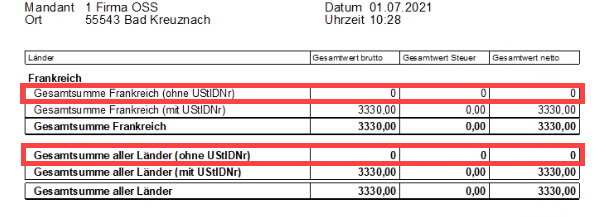

Beispiel 1: Umsatzsteuerschwelle für OSS wird sehr wahrscheinlich nicht für das Gesamtjahr erreicht

Beispiel 1: Umsatzsteuerschwelle für OSS wird sehr wahrscheinlich nicht für das Gesamtjahr erreicht

Nun erscheint die Auswertung der Umsatzsteuerschwelle. Die Gesamtsummer aller Länder (ohne UStIDNr) beträgt für den gewählten Zeitraum 0 Euro (Schwellenwert für das Gesamtjahr: 10.000 Euro).

Es wurden keine Umsätze erwirtschaftet, die eine Registrierung für das OSS-Verfahren notwendig machen. Bleibt dieser Wert für das aktuelle Jahr unter dem Schwellenwert von 10.000 Euro, ist keine Aktion erforderlich.

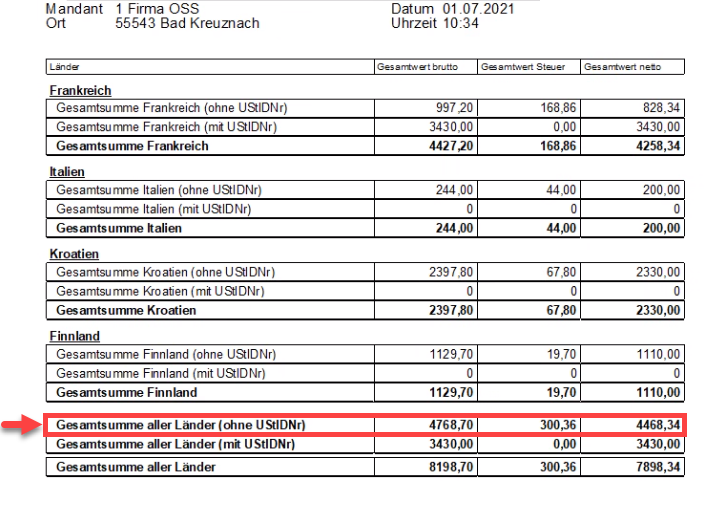

Beispiel 2: Umsatzsteuerschwelle für OSS wird voraussichtlich für das Gesamtjahr erreicht

Beispiel 2: Umsatzsteuerschwelle für OSS wird voraussichtlich für das Gesamtjahr erreicht

In der Auswertung der Umsatzsteuerschwelle beträgt die Gesamtsumme aller Länder (ohne UStIDNr) für den gewählten Zeitraum 4.468 Euro (Schwellenwert für das gesamte Kalenderjahr: 10.000 Euro).

Es muss angenommen werden, dass bei exakt gleichbleibenden Umsatz in diesen EU-Ländern, ein Umsatz im Gesamtjahr von um die 8.936 Euro erwartet werden kann. Der Abstand zur Schwelle für das Gesamtjahr von 10.000 Euro würde somit knapp 1.064 Euro betragen. Da der Abstand zur Schwelle gering ist, könnte eine Registrierung für das OSS-Verfahren notwendig werden. Behalten Sie Ihre Umsätze deshalb durch eine monatliche Auswertung im Überblick.

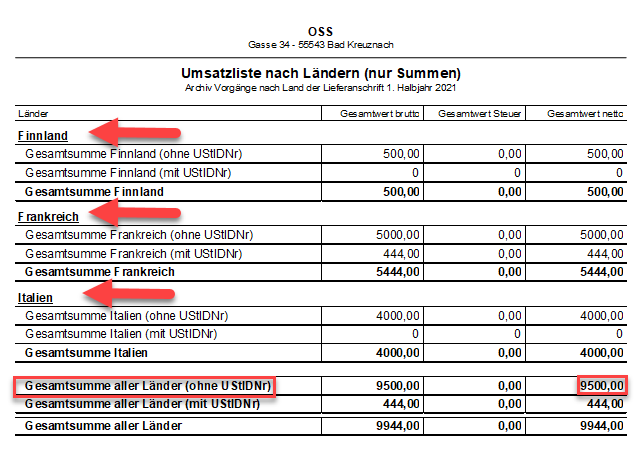

Beispiel 3: Umsatzsteuerschwelle für OSS wird sehr wahrscheinlich für das Gesamtjahr erreicht

Beispiel 3: Umsatzsteuerschwelle für OSS wird sehr wahrscheinlich für das Gesamtjahr erreicht

In der Auswertung für das erste Halbjahr wurde eine Summe von 9.500 Euro für die Gesamtsumme aller Länder (ohne UStIDNr) ermittelt (Schwellenwert für das gesamte Kalenderjahr: 10.000 Euro). Da für das zweite Halbjahr angenommen werden kann, dass Sie mehr als 500 Euro Umsätze im gleichen Zeitraum in diesem Bereich erwirtschaften werden, ist die Notwendigkeit einer Anmeldung für das OSS-Verfahren sehr wahrscheinlich.

Beachten Sie:

Der Abruf dieser Auswertung wird im Idealfall regelmäßig durchgeführt:

Diese Auswertung sollte einmal im Monat erfolgen, da Ihr Unternehmen auch zu einem späteren Zeitpunkt unter die Regelungen von OSS fallen könnte. Kontrollieren Sie deshalb regelmäßig Ihre Umsätze.

Info:

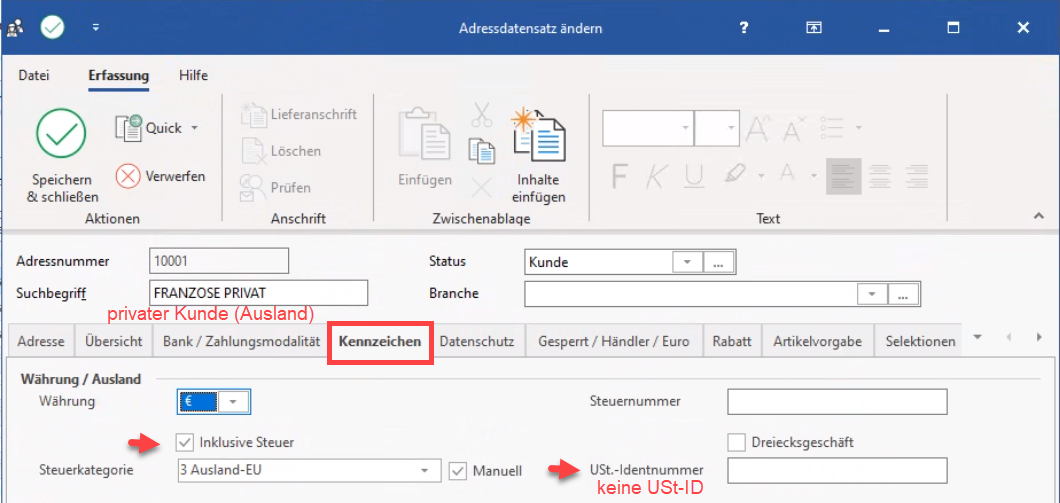

Das OSS-Verfahren betrifft nur den Umsatz, welcher in Zusammenhang mit Endkunden erwirtschaftet wurde (B2C mit dem EU-Ausland: Business to Customer). Private Endkunden besitzen i. d. R. keine Umsatzsteuer-ID-Nummer.

Das B2B-Geschäft (Business to Business) fällt nicht unter die OSS-Regelung, dieses wird weiter mittels Umsatzsteuer-ID über die ZM-Meldungen versandt.

2. Anmeldung bei BOP (Bundeszentralamt für Steuern Online-Portal)

Die Anmeldung zum OSS-Verfahren erfolgt mit Ihrem bestehenden Elster-Account. Halten Sie Ihre Anmeldedaten und Ihre Sicherheitsmerkmale (z. B. Elster-Zertifikat) bereit.

Tipp:

Hinweise zur Anmeldung beim BOP (Bundeszentralamt für Steuern Online-Portal) haben wir für Sie auch in einem kurzen YouTube-Video zusammengefasst:

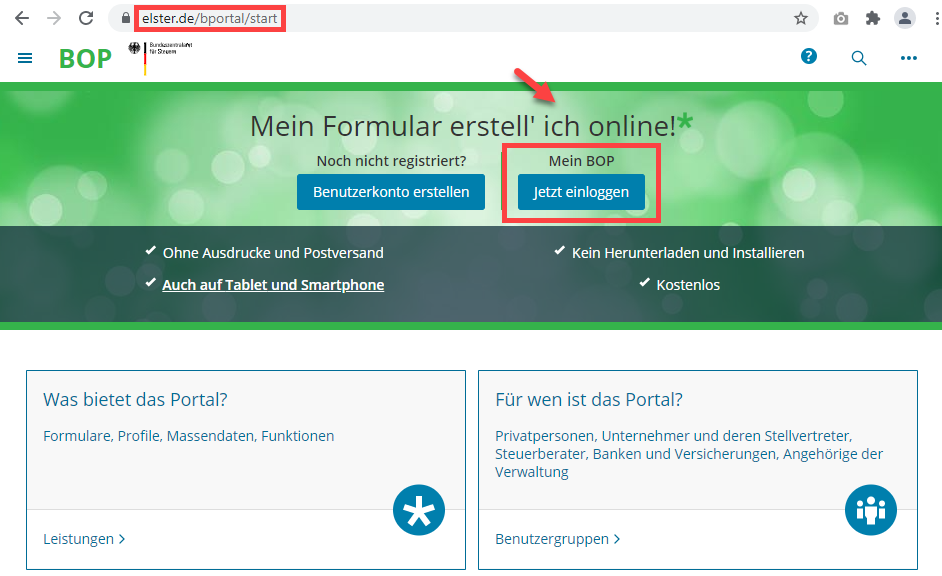

A) Anmeldeseite

Wechseln Sie zunächst auf die folgende Website: https://www.elster.de/bportal/start (Externer Link).

Nachdem Sie im Bereich "Mein BOP" die Schaltfläche: JETZT EINLOGGEN gewählt haben, öffnet sich auf der Website ein Konfigurations-Assistent. Je nach Computer-Hardware kann dies wenige Sekunden dauern, bis dieser geladen ist.

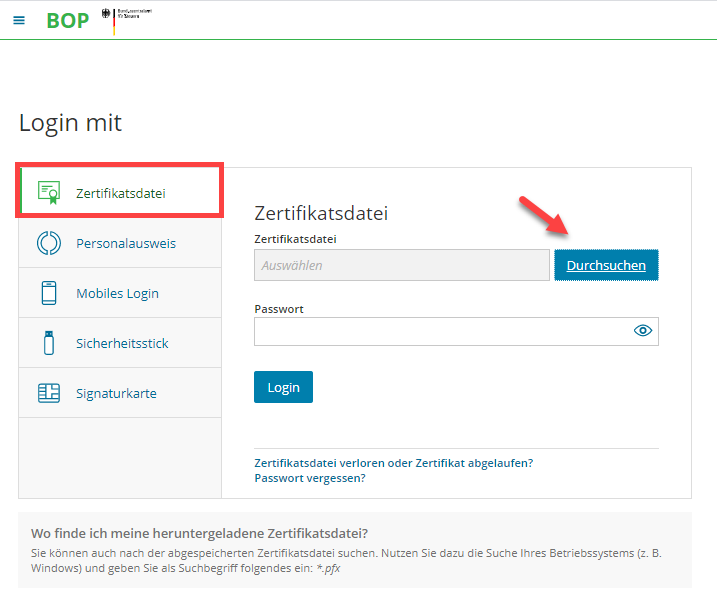

Ist dieser Assistent nun in der Website geöffnet, haben Sie die Auswahl unter "Login mit" zwischen folgenden Einträgen: Zertifikatsdatei, Personalausweis, Mobiles Login, Sicherheits-Stick, Signaturkarte.

B) Zugang mit Sicherheitsmerkmal bestätigen

In unserem Beispiel wählen wir den Eintrag: "Zertifikatsdatei": Über die Schaltfläche: DURCHSUCHEN suchen Sie diese Datei auf dem Speicherpfad Ihrer Computers oder eines angeschlossenen Mediums (z. B. Externe Festplatte, USB-Stick) - diese hat die Endung PFX, nutzen Sie ggf. auch die Windowssuche mit Sternchen nach "*.pfx". Ist die Zertifikatsdatei ausgewählt, geben Sie nun das zugehörige Passwort ein und bestätigen Sie die Angaben mit "Login".

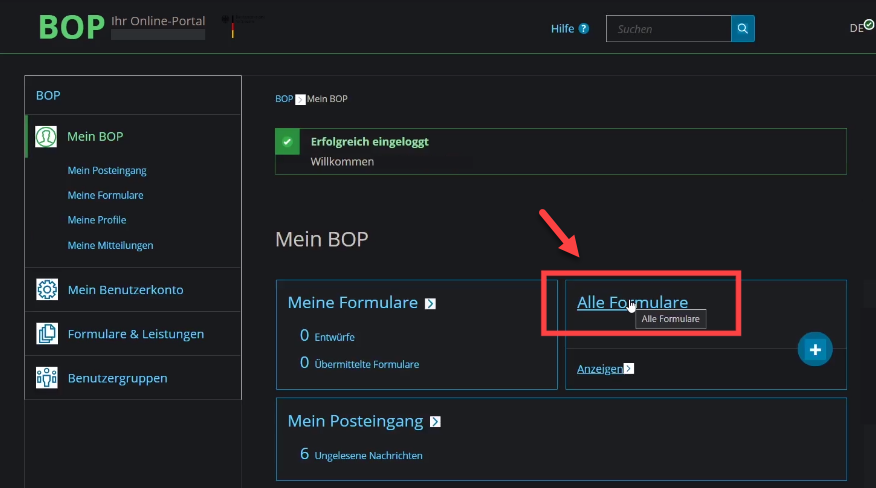

C) Unter "Mein BOP" in den Bereich: "Alle Formulare" wechseln

Öffnen Sie den entsprechenden Link "Alle Formulare".

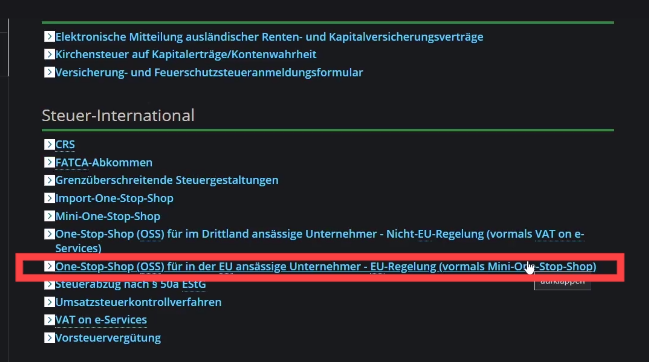

D) Wählen Sie den Bereich "Steuer-International" - One-Stop-Shop

Im Bereich: "Steuer-International" klicken Sie auf den Link von: "One-Stop-Shop (OSS) für in der EU ansässige Unternehmer - EU-Regelung (vormals Mini-One-Stop-Shop).

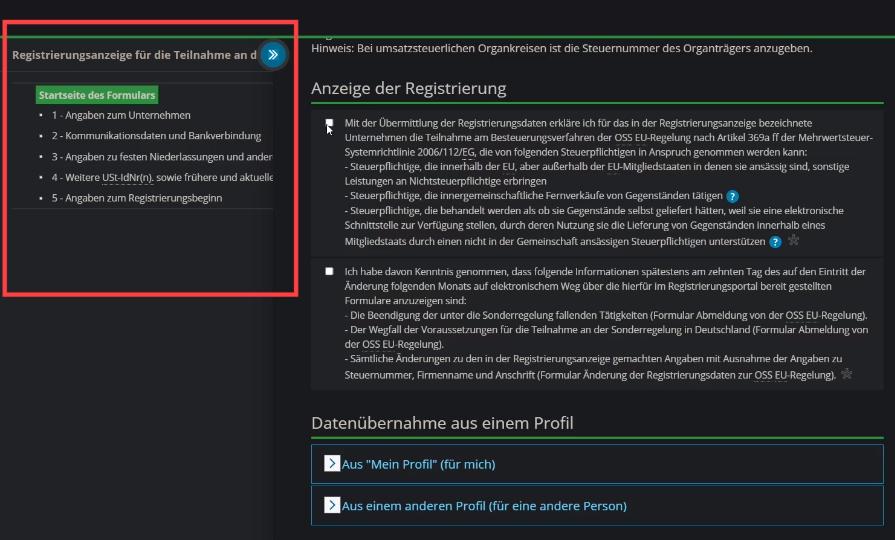

E) Sie werden auf die Startseite des Formulars weitergeleitet

In fünf Schritten werden nun Angaben zu Ihrem Unternehmen, Kommunikationsdaten und Bankverbindung, Angabe zu Niederlassungen, weitere Umsatz-Steuer-ID-Nummern sowie Angaben zum Registrierungsbeginn abgefragt.

3) Einstellungen in den Parametern vornehmen

Nachdem Sie sich für das OSS-Verfahren angemeldet haben, sind weitere Einstellungen notwendig.

A) MIT ASSISTENT: Anlage der Steuerschlüssel für die EU-Umsatzsteuer durchführen

Beachten Sie:

WICHTIG: Der Assistent und die Möglichkeit bis zu 200 Steuerschlüssel anzulegen ist ab Ausbaustufe M verfügbar.

Bei früheren Ausbaustufen wie büro+ professionell, commercial, universal und ERP-complete sind die Steuersätze manuell (d. h. ohne den Assistenten) anzulegen. Für diese Ausbaustufen stehen bis zu 100 Steuerschlüssel zur Verfügung.

Wir haben wir für Sie eine detaillierte Anleitung zur Verfügung gestellt, damit Sie diese Einstellungen auch in der früheren Produktlinien vornehmen können. Haben Sie eine ältere Produktlinie im Einsatz, wechseln Sie bitte in diesem Hilfe-Artikel in den Bereich: "B) OHNE ASSISTENT: Anlage der Steuerschlüssel für die EU-Umsatzsteuer ausführen".

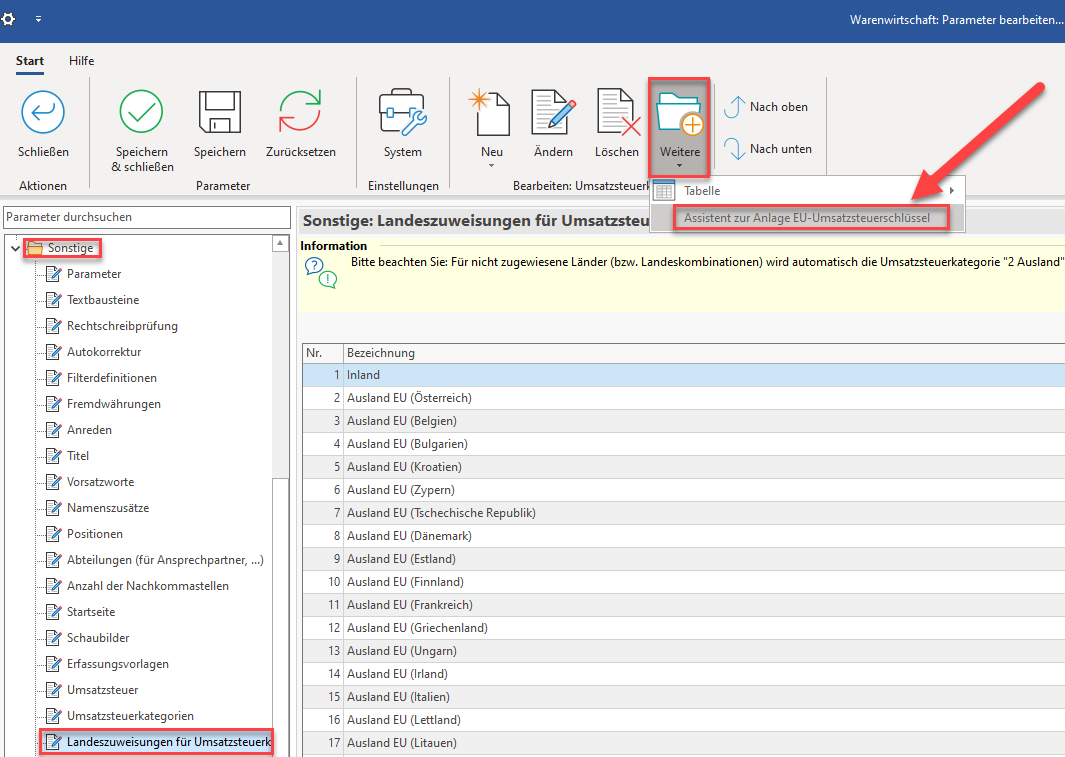

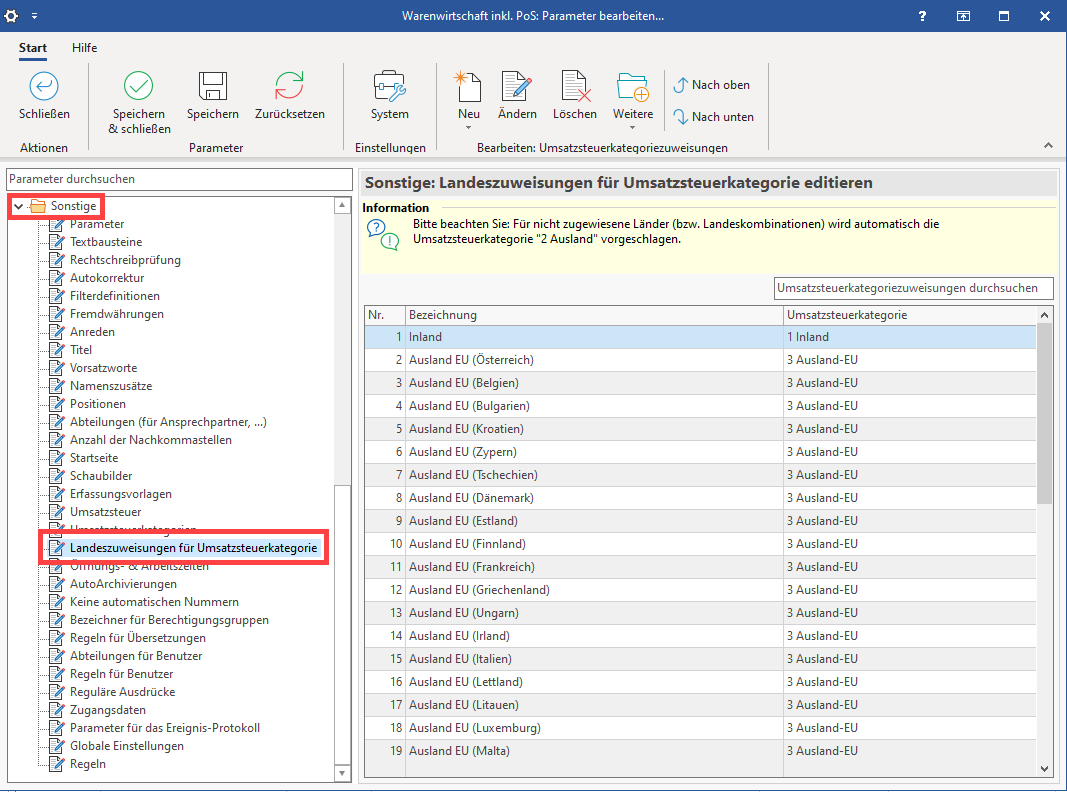

Wechseln Sie in die PARAMETER - SONSTIGE - Landeszuweisungen für Umsatzsteuerkategorie.

Wechseln Sie nun auf die Schaltfläche: WEITERE und wählen Sie den den "Assistent zur Anlage EU-Umsatzsteuerschlüssel"

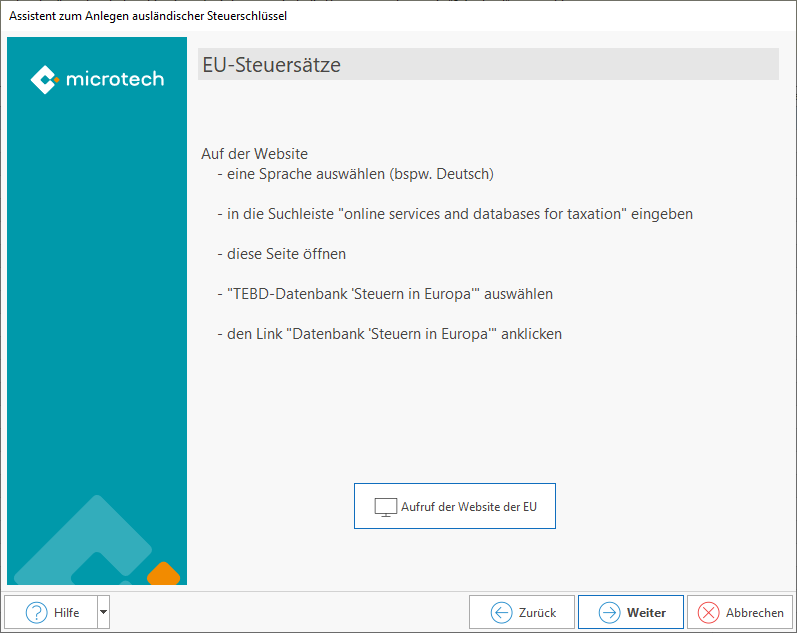

Bestätigen Sie das Willkommensfenster und den Datensicherungshinweis. Sie erhalten im nachfolgenden Fenster den Link zur Informationsseite der Europäischen Union.

Auf dieser Seite der EU werden über die Suchleiste "online services" weitere Informationen zu den Steuersätzen angezeigt.

Tipp:

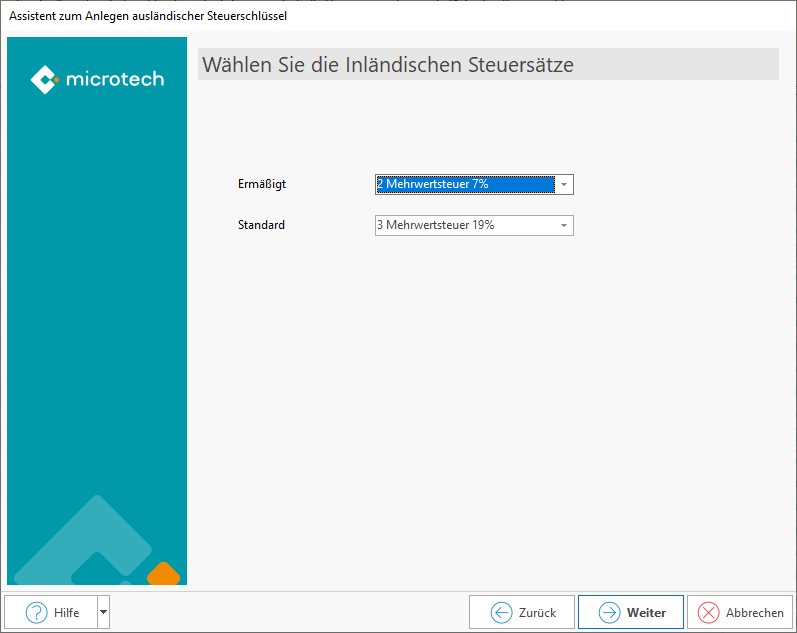

In Deutschland beträgt der Steuersatz 19 Prozent, ermäßigt 7 Prozent. Viele Länder besitzen zwei ermäßigte Steuersätze, teils auch spezielle "super reduced"-Steuersätze.

In dieser Zuordnung ist in der Software bei den ermäßigten Steuersätzen als Standard-Wert immer der höhere Satz hinterlegt.

Haben Sie den Sonderfall, dass der niedrigere Steuersatz oder ein "super reduced"-Steuerschlüssel herangezogen werden muss, erfahren Sie den genauen Wert auf den Seiten der EU und können diesen in der Software anpassen.

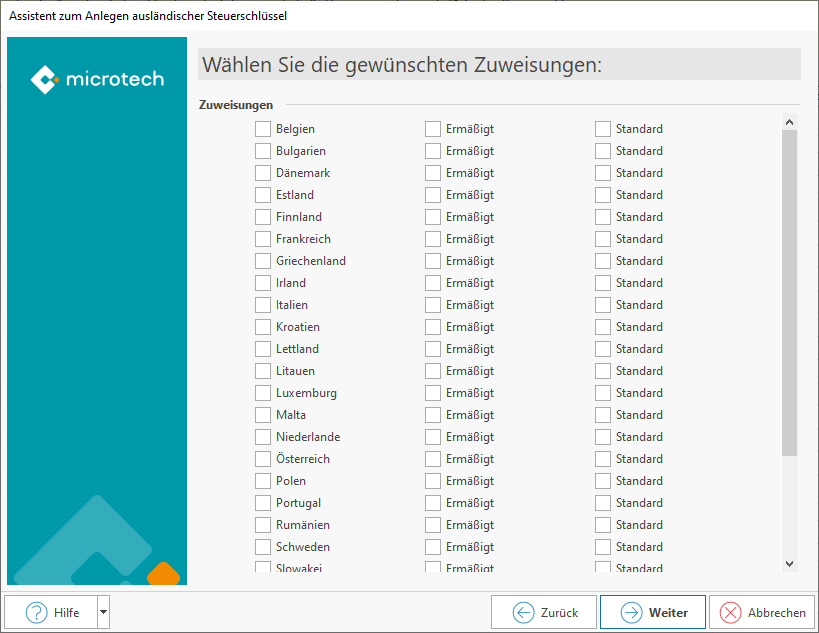

Wählen Sie nun die gewünschten Zuweisungen

Sie haben über die Kennzeichen im Assistenten die einzelnen Zuweisungen vorzunehmen.

Über das erste Kennzeichen wählen Sie das Land. Über die Kennzeichen: "Ermäßigt" und "Standard" steuern Sie, ob nur der standardmäßige, ermäßigte oder beide Schlüssel zugewiesen werden sollen.

Nachdem der Assistent zur Anlage ausländischer Umsatzsteuerschlüssel für OSS durchlaufen wurde, kann nach Fertigstellung über die Registerkarte: "Übergeben/Auswerten" ein Protokolleintrag eingesehen werden. In diesem Eintrag wird unter anderem festgehalten, für welche Länder ein ermäßigter bzw. Standard EU-Umsatzsteuerschlüssel angelegt wurde. Weitere Informationen zum Aufruf der Protokolle: Protokollübersicht.

Tipp:

Sie können den Assistenten mehrfach ausführen, also auch ein zweites oder drittes Mal usw. Bei jedem erneuten Aufruf weist der Assistent, welche Sätze bereits übernommen wurden. Einmal ausgewählt, ist der Wert dann aktiviert und erscheint im Assistent nicht mehr zur Auswahl (siehe im oberen Bild die Einträge zu "Frankreich"). Der Assistent speichert den Wert aufgrund der vorliegenden Daten - Datengrundlage sind die von der EU zur Verfügung gestellten Werte. Nutzen Sie auch die Website der EU, um einen Überblick über die verfügbaren Steuersätze zu bekommen.

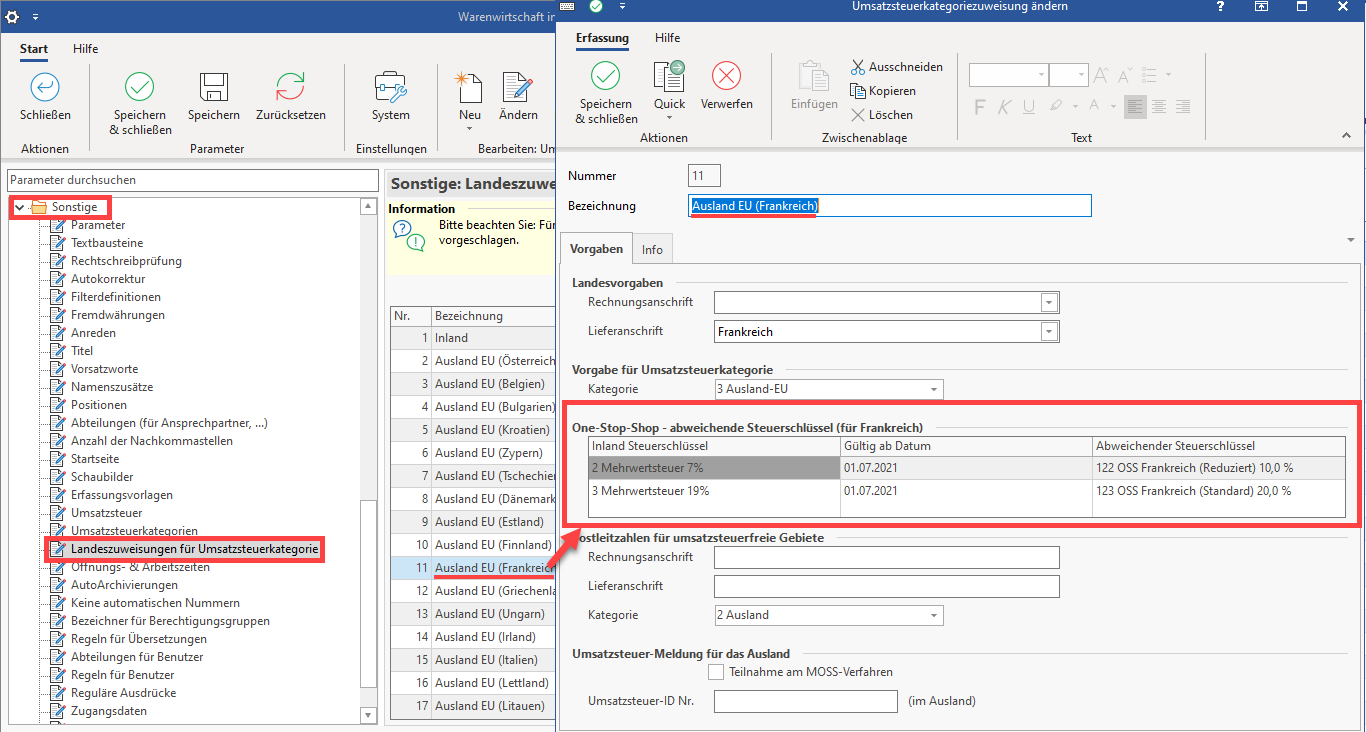

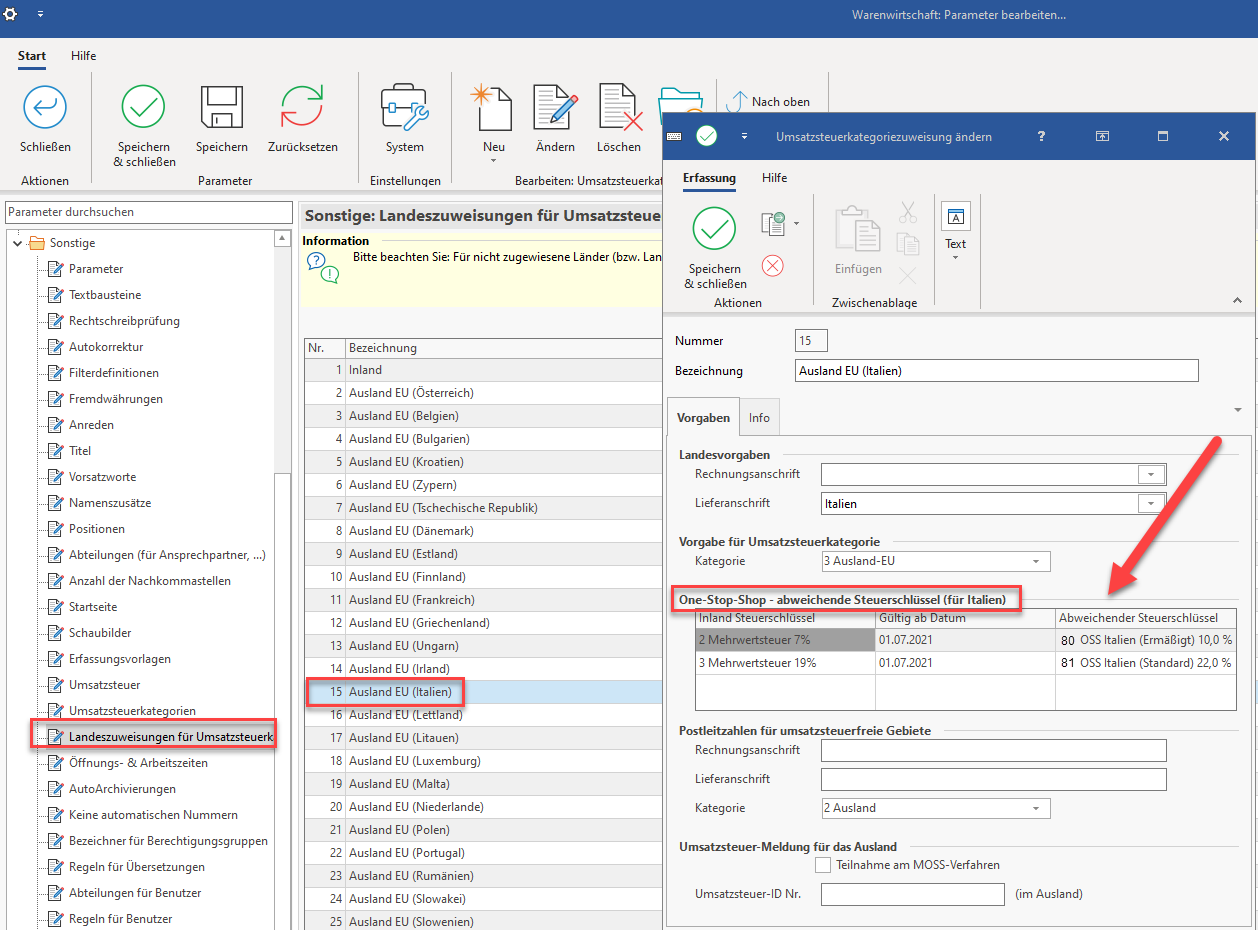

Kategorie in den "Landeszuweisungen für Umsatzsteuerkategorie": "One-Stop-Stop-Shop - abweichende Steuerschlüssel ("für ausgewähltes Land")

Dieser Schritt dient lediglich zur Information und Überprüfung der Werte:

Nachdem der Assistent die Landeszuweisung für die ausgewählten Länder durchgeführt hat, können Sie die entsprechenden Datensätze öffnen und auf dem Register: "Vorgaben" über den Eintrag "One-Stop-Shop - abweichende Steuerschlüssel" sich die Zuweisungen anzeigen lassen. In der Tabelle sind die vom Assistenten vorgenommenen Zuweisungen gespeichert. Kontrollieren Sie gegebenenfalls die Einträge.

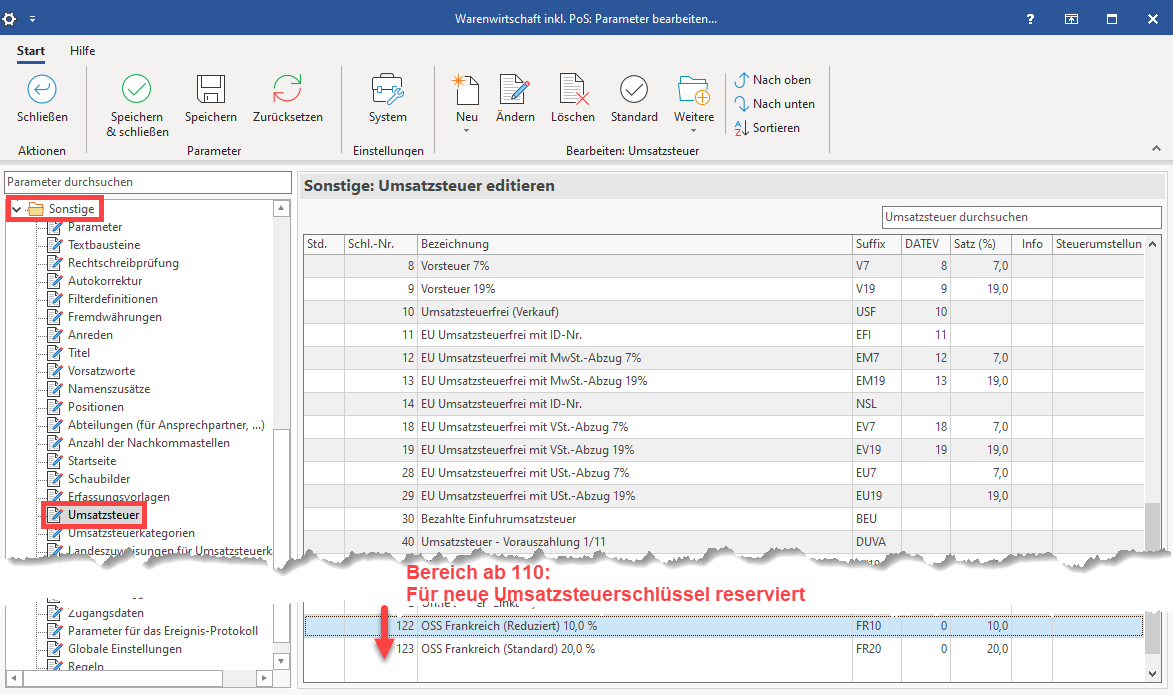

PARAMETER - SONSTIGE - Umsatzsteuer

Im Bereich: PARAMETER - SONSTIGE - UMSATZSTEUER wurden mittels des Assistenten die neuen Steuerschlüssel angelegt.

Der Bereich ab Nummer 110 wird für die neuen Steuerschlüssel verwendet.

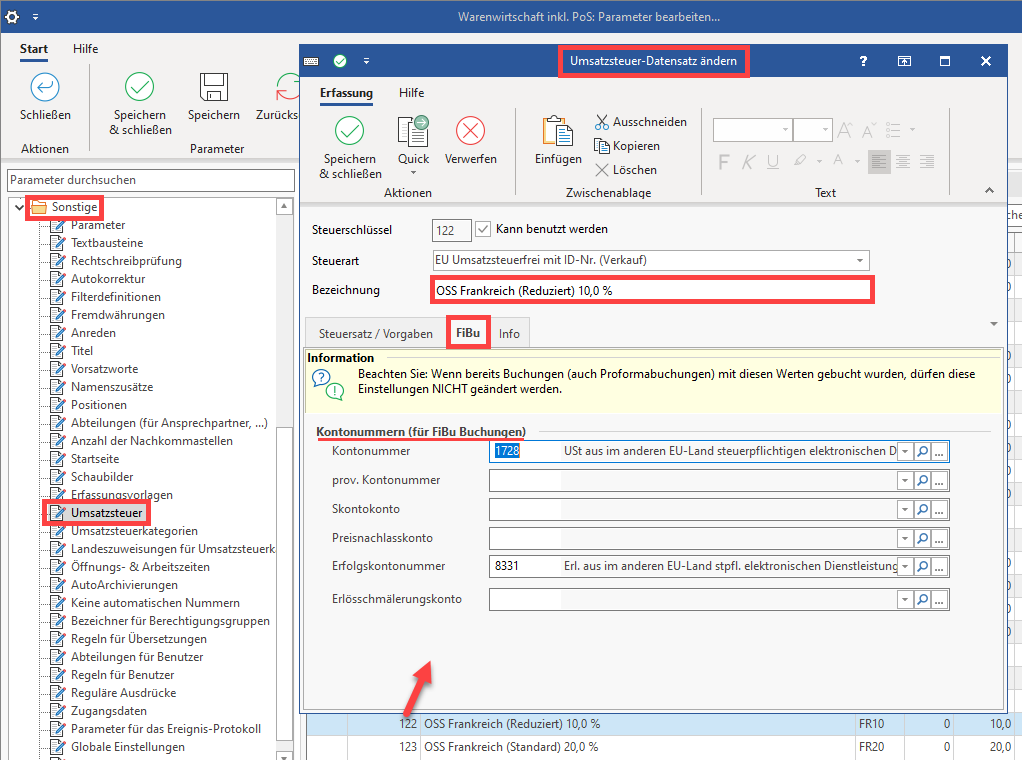

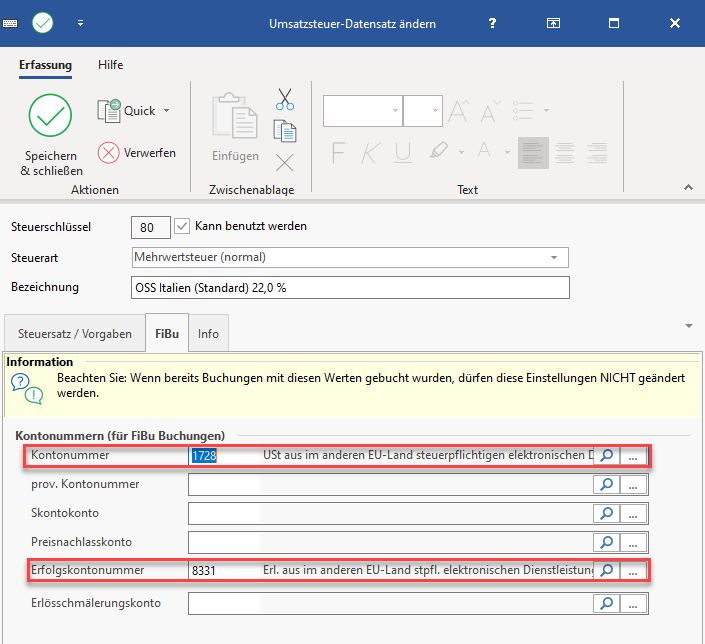

Öffnen der Umsatzsteuerdatensätze und Anzeige der FiBu-Buchungskonten

Auf dem Register: FIBU werden die FiBu-Konten mit angelegt. Dies erfolgt ebenfalls automatisch über den Assistenten.

Beachten Sie:

Es wird NICHT für jedes Land ein separates FiBu-Erlöskonto verwendet. Da der Bedarf je Mandant sehr individuell zu bewerten ist - und die verfügbaren Konten im DATEV-Kontenrahmen endlich sind - wird dies so vorgenommen.

Sollten Sie andere Anforderungen haben, können Sie auch von diesem Beispiel abweichen. Besprechen Sie dann Ihr individuelles Vorgehen z. B. mit Ihrem Steuerberater.

Der Assistent trifft automatisch die folgende Hinterlegung:

| Konto | SKR03 | SKR04 |

|---|---|---|

| Steuerkonto | 1728 | 3798 |

| Erlöskonto | 8331 | 4331 |

Beachten Sie:

Nachdem Sie den Assistenten ausgeführt haben und die Steuerschlüssel kontrolliert haben, verlassen Sie über "Speichern & schließen" den Bereich der Parameter. Nach dem Speichern der Parameter sollte ggf. auch das Programm einmalig neu gestartet werden.

Info:

Bei den Ausbaustufen büro+ professionell, commercial, universal und ERP-complete sind die Steuersätze manuell (d. h. ohne den Assistenten) anzulegen. Für diese Ausbaustufen stehen bis zu 100 Steuerschlüssel zur Verfügung. Es kann sinnvoll sein, für die anzulegenden Steuerschlüssel einen einheitlichen freien Bereich zu wählen, z. B. von 70 bis 100 oder 80 bis 100.

B) OHNE ASSISTENT: Anlage der Steuerschlüssel für die EU-Umsatzsteuer ausführen

Die Anlage der Steuerschlüssel wird in Ausbaustufen büro+ professional, commercial, universal sowie ERP-complete manuell angelegt.

Beachten Sie das folgende Vorgehen:

Manuelle Anlage der Steuerschlüssel für die EU-Umsatzsteuer unter: PARAMETER - SONSTIGE - UMSATZSTEUER

Legen Sie die benötigten Steuerschlüssel manuell an und benennen Sie diese korrekt.

Beispiel für Italien

Legen Sie eine neue Umsatzsteuer im Nummernbereich ab z. B. 70 oder 80 an und verwenden Sie die nachfolgenden Einstellungen:

| Bezeichnung | Suffix | DATEV* | Satz (%) |

|---|---|---|---|

| OSS Italien (Ermäßigt) 10,0 % | IT10 | 0 | 10,0 |

| OSS Italien (Standard) 22,0 % | IT22 | 0 | 22,0 |

* = Den Wert für das DATEV-Feld besprechen Sie bei Bedarf mit Ihrem Steuerberater

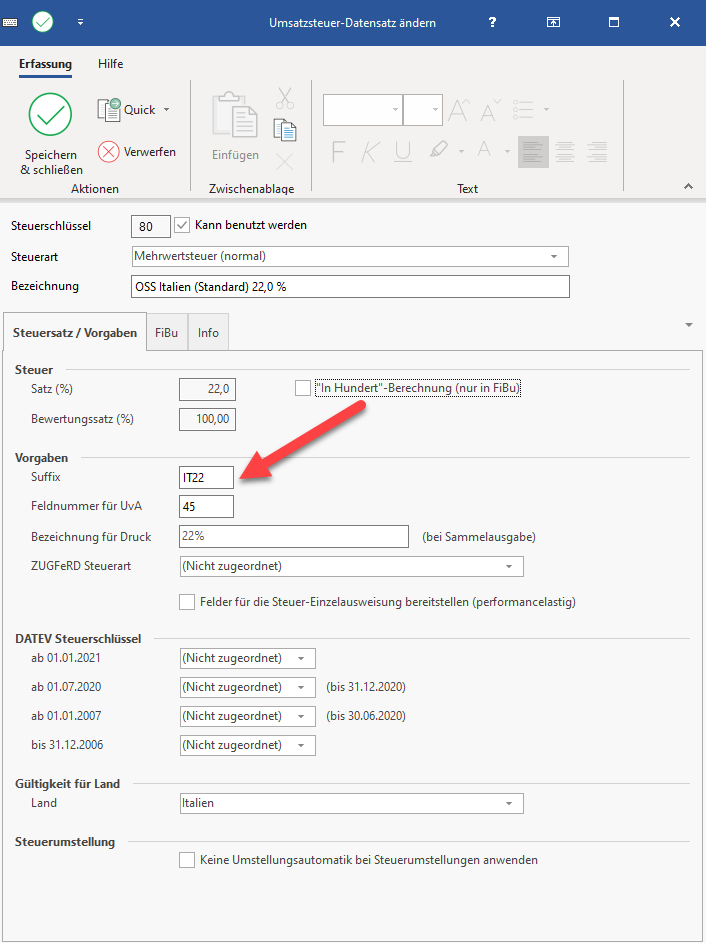

Register: Steuersatz Vorgaben (am Beispiel: Italien mit dem Steuersatz "Standard")

- Im Bereich "Steuer" ist als "Satz (%)" ist der passende Wert einzutragen, z. B. 22,0 für den Standard-Satz (Italien)

- Wählen Sie als "Suffix "IT22"

- Bezeichnung für Druck: "22%"

- Gültig für das Land: "Italien" (per Drop-Down-Menü zu wählen)

- In Umsatzsteuervoranmeldung sind diese Umsätze weiterhin im Bereich „im Inland nicht steuerbar, EU-Ausland“ anzugeben, UvA-Feldnummer: 45 (keine Änderung zu bisher)

Nachdem Sie diese Eingaben getroffenen haben, wechseln Sie das Register.

Register: FiBu

Wählen Sie hier folgende Hinterlegung:

| Konto | SKR03 | SKR04 |

|---|---|---|

| Steuerkonto | 1728 | 3798 |

| Erlöskonto | 8331 | 4331 |

Beachten Sie:

Es wird NICHT für jedes Land ein separates FiBu-Erlöskonto verwendet. Da der Bedarf sehr je Mandant sehr individuell zu bewerten ist - und die verfügbaren Konten im DATEV-Kontenrahmen endlich sind - wird dies so vorgenommen.

Sollten Sie andere Anforderungen haben, können Sie auch von diesem Beispiel abweichen. Besprechen Sie dann Ihr indivudelles Vorgehen z. B. mit einem Steuerberater.

MANUELLE Landeszuweisung unter: PARAMETER Sonstige - Landeszuweisungen für Umsatzsteuerkategorie

Nachdem Sie alle Umsatzsteuer-Datensätze für die benötigten Länder angelegt haben, müssen Sie die Landeszuweisungen für die Umsatzsteuerkategorie vornehmen.

Öffnen Sie hierzu den Datensatz, den Sie bearbeiten möchten mittels Schaltfläche: ÄNDERN. Als Beispiel soll der der Datensatz für "Italien" geöffnet werden.

Tragen Sie nun auf dem Register: "Vorgaben" im Bereich: "One-Stop-Shop - abweichende Steuerschlüssel (für Italien)" die Zuweisung händisch ein und tragen Sie auch ein Gültigkeitsdatum ein (da das Verfahren ab 01.07.2021 in Kraft tritt, ist z. B. dieser Wert zu wählen).

Dem entsprechenden Wert des Inland-Steuerschlüssel ist der zugehörige Wert des Steuerschlüssels für die EU-Umsatzsteuer zuzuordnen.

In diesem Beispiel wird sowohl der normale, als auch der ermäßigte Steuerschlüssel zugeordnet.

Info:

Generell ist es sinnvoll, an dieser Stelle beide Zuweisungen (normal / ermäßigt vorzunehmen) - in bestimmten Fällen kann es auch sinnvoll sein, davon abzuweichen:

- In Konstellationen, in denen Sie immer nur den ermäßigten oder nur den normalen Steuersatz benötigten, würde es auch ausreichen, nur den benötigten Steuerschlüssel zuzuweisen

- Haben Sie in einem Land mehrere ermäßigte Steuerschlüssen und muss davon ein bestimmter hinterlegt werden, ist dieser nach den Maßgaben der EU einzutragen

Wiederholen Sie im Anschluss die Zuordnung für alle Länder, die Sie benötigen und für die Sie zuvor die Anlage der Steuerschlüssel für die EU-Umsatzsteuer durchgeführt haben.

Info:

Die Werte für die jeweiligen Zuordnungen erfahren Sie auf der Website der EU:

- https://ec.europa.eu/taxation_customs/tedb/taxSearch.html (Externer Link) bzw. allgemeine Übersicht: https://ec.europa.eu/ (Externer Link)

4. Einstellungen in der Adresse beachten

Bei Adressen, die unter das Thema: OSS fallen, muss im Adressdatensatz das Kennzeichen: "Inklusive Steuer" gesetzt sein, sofern die Kalkulation aufgrund von Brutto-Preisen erfolgt.

5. Abweichende Steuerschlüssel im Artikel konfigurieren

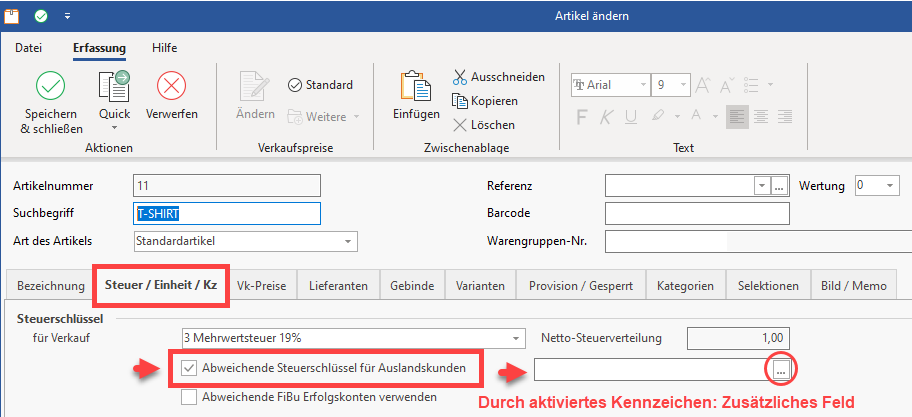

Im Bereich: VERKAUF - ARTIKEL kann auf dem Register: STEUER / EINHEIT / KENNZEICHEN auch ein abweichender Steuerschlüssel genutzt werden.

Beachten Sie:

Aufgrund des Assistenten oder der von Ihnen manuell vorgenommen Belegung in den Landeszuweisungen muss nicht in jeden Artikel ein abweichender ausländischer Steuersatz angelegt werden. Dies ist schon mit der Zuweisung passiert.

Unter Umständen sind in den Artikeln bereits ausländische Steuerschlüssel angelegt. Die Priorisierung von büro+ ist wie folgt:

- Hinterlegung im Artikel (Folgendes ist in einem solchen Fall zu hinterlegen: Die Abweichung zwischen "normal" und "ermäßigt", wenn z. B. in Deutschland für einen Artikel der normale Steuersatz gilt, in Italien hingegen der ermäßigte oder wenn in einem Land für den entsprechenden Artikel ein zweiter ermäßigter Steuersatz oder "super reduced"-Steuersatz für diesen Anwendung findet)

- Hinterlegung in den Landeszuweisungen für Umsatzsteuerkategorien

- Hinterlegung in den Umsatzsteuerkategorien (für den Fall, dass in 2. keine Hinterlegung stattfand)

Tipp: Sollten Sie bereits vor der Einführung des OSS-Verfahrens "Abweichende Steuerschlüssel für Auslandskunden" in den Artikeln vergeben haben, prüfen Sie diese bitte.

Bei der Aktivierung des Kennzeichens ist über die Schaltfläche mit den drei Punkten "..." ein zusätzliches Fenster mit der Tabelle der abweichenden Steuerschlüssel verfügbar. Über ein Auswahl-Menü können Sie die Werte kontrollieren und mittels Drop-Down-Menü die Werte ändern, sofern dies notwendig ist.

Tipp:

In unserem microtech-Blog-Artikel: "Alles Neue zum Thema One Stop Shop (OSS)" stellen wir Ihnen eine kompakte Übersicht über das One Stop Shop-Verfahren zur Verfügung:

In diesem Hilfe-Artikel zeigen wir Ihnen die einzelnen Schritte, die im Rahmen der Benutzung innerhalb der Software vorzunehmen sind.

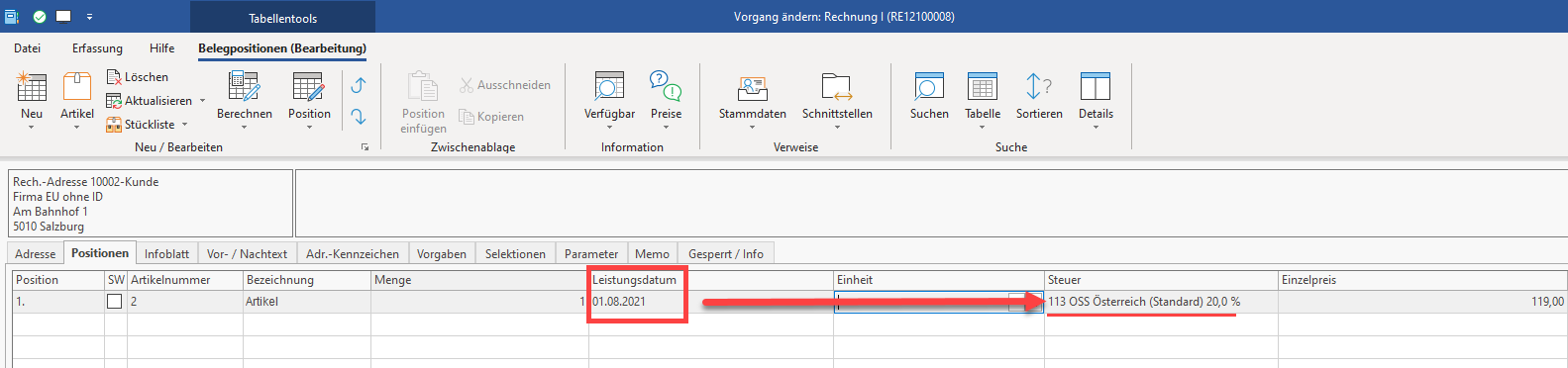

6. Berücksichtigung des Leistungsdatum im Vorgang

Die abweichenden Steuerschlüssel des OSS-Verfahrens werden aufgrund des Leistungsdatums beachtet.

Beispiel:

- Arbeitstag ist der 23.06.2021

- Ein Kunde aus dem EU-Ausland ohne Steuer-ID hat eine Bestellung aufgegeben, die am 01.08. des Jahres ausgeführt werden soll

- Es wurde ein Vorgang "RE12100008" mit Datum 23.06.2021 erfasst

- In den Positionen ist das Leistungsdatum mit 01.08.2021 hinterlegt

→ Die abweichenden Steuerschlüssel des OSS Verfahrens werden aufgrund des Leistungsdatums erkannt und automatisch passend eingefügt.

7. Abführung der Umsatzsteuer durch elektronische Schnittstelle eines Marktplatzbetreibers

Sollte die Umsatzsteuer bereits für Fälle, die unter OSS fallen, bereits durch den Marktplatzbetreiber abgeführt werden, kann über ein Feld im Vorgang auf dem Register: ADR.-KENNZEICHEN diese Information eingepflegt werden.

Für das Feld: "USt durch elektr. Schnittstelle" stehen folgende Werte zur Verfügung:

- Ja

- Nein

- Unbekannt

Als Vorgabewert ist "Unbekannt" ausgewählt.

Beispiel:

Als Unternehmer verkaufen Sie Artikel über Plattformen. Je nach Ausgangsland, Zielland und Wert der zu liefernden Ware, wird die zu entrichtende Umsatzsteuer ggf. bereits durch die Plattform abgeführt oder muss vom Unternehmer entrichtet werden. Sofern eine unterstützte Plattform die Abführung der Umsatzsteuer übernimmt, wird das Feld "USt durch elektr. Schnittstelle" automatisch gefüllt.

Weitere Informationen finden Sie in unserem speziellen Artikel zu dieser Thematik:

Beachten Sie:

Das Feld: "USt durch elektr. Schnittstelle" beeinflusst die Steuerberechnung! Der Feldwert sollte deshalb nur automatisch von der Schnittstelle gefüllt werden!

8. Land des Lieferbeginns

Damit klar nachvollzogen werden kann, wo eine Lieferung startet, befindet sich in den Vorgangspositionen das Feld: "Land des Lieferbeginns".

Info:

Weitere Informationen finden Sie im Hilfe-Artikel: Amazon FBA: Land des Lieferbeginns (Vorgangspositionen).

Optional: Was ist, wenn das Kennzeichen: "Teilnahme am MOSS-Verfahren" bereits vor längerer Zeit gesetzt wurde, da man bereits am MOSS-Verfahren teilnahm?

Wenn in den Parametern bei "Umsatzsteuer-Meldung für das Ausland" bereits das Kennzeichen: Teilnahme an MOSS-Verfahren gesetzt wurde, sind Sie bereits für das Vorgängerverfahren registriert. Von der Handhabung her unterscheiden sich das MOSS- und OSS-Verfahren kaum. Der hauptsächliche Unterschied ist die kleinere Umsatzschwelle, welche nun für alle Länder der EU gilt. Im bisherigen MOSS-Verfahren galt die Lieferschwelle noch pro Land. Diese wurde im OSS-Verfahren vereinheitlicht: Die neue Lieferschwelle von 10.000 Euro gilt für alle Länder der EU.

Beachten Sie:

Die Hinterlegungen, die bereits für das MOSS-Verfahren hinterlegt wurden, werden über das neue Verfahren nicht überschrieben.

Lesen Sie hierzu auch nachfolgende Artikel des bisherigen Verfahrens und kontrollieren Sie ggf., ob Anpassungen notwendig sind:

- Übersichtsartikel MOSS: Abrechnung elektronischer Dienstleistungen an Privatkunden unter Berücksichtigung von MOSS (Mini-one-stop-shop)

- Die Hinterlegung der benötigten Steuerschlüssel: Hinterlegung der benötigten Steuerschlüssel

- Hinterlegung der "Abweichenden Steuerschlüssel" im Artikel https://hilfe.microtech.de/x/ER2z