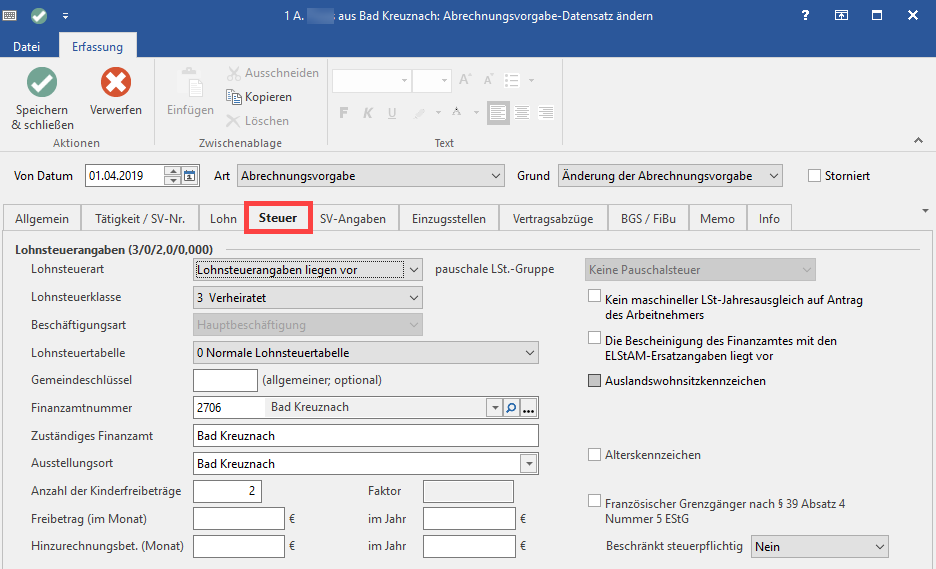

Innerhalb der Abrechnungsvorgabe(n) für einen Mitarbeiter steht das Register: "Steuer" zur Verfügung.

Lohnsteuerangaben (././...)

Lohnsteuerart

...

Aus der Listbox wählen Sie die zutreffende Steuerart aus. Dabei wird zwischen

...

Wird beispielsweise für einen steuerpflichtigen Arbeitnehmer, welcher seine Steuerkarte bisher nicht vorgelegt hat, der Eintrag "Lohnsteuerangaben liegen nicht vor" gewählt, ist im Feld Lohnsteuerklasse automatisch die Klasse VI hinterlegt.

Pauschale Lohnsteuer-Gruppe

...

Hier erfolgt die Wahl des Steuersatzes für pauschale Besteuerung. Ein pauschaler Steuersatz kann nur gewählt werden, wenn die Lohnsteuerart " Geringfügigbeschäftigte (Aushilfen)" eingetragen ist.

...

Über die Schaltfläche: PARAMETER - ABRECHNUNG - ABRECHNUNGSVORGABEN - ABRECHNUNGSVORGABEN GÜLTIG AB XX.XX.XXXX über das Register: "pauschale Sätze" können sie die Vorgaben für die pauschalen Lohnsteuersätze prüfen oder anpassen.

Lohnsteuerklasse

...

Haben Sie die Lohnsteuerart "Lohnsteuerangaben liegen vor" eingestellt, wählen Sie aus der Listbox die entsprechende Steuerklasse.

Lohnsteuertabelle

...

Um den Neuregelungen des § 10c EStG gerecht zu werden, haben Sie die Möglichkeit zwischen folgenden Lohnsteuertabellen zu wählen:

- 0 Normale Lohnsteuertabelle

- 1 Besondere Lohnsteuertabelle: für den Arbeitnehmer wird die gekürzte Vorsorgepauschale angewandt (§10c Abs 3 EStG)

- 2 Besondere Lohnsteuertabelle (lt. JStG 2008 mit ungekürzter Vorsorgepauschale): für den Arbeitnehmer wird die gekürzte Vorsorgepauschale nach dem Recht 2008 angesetzt (§ 10c Abs. 3 EStG n.F.), jedoch bei der Günstigerprüfung die ungekürzte Vorsorgepauschale nach dem Recht bis 2004 berücksichtigt ( § 10c Abs. 2 EStG a.F.)

Gemeindeschlüssel

...

Das Feld Gemeindeschlüssel wurde für die Übermittlung der Lohnsteuerbescheinigung an das Finanzamt benötigt. Eine Hinterlegung ist nicht mehr erforderlich, kann aber optional vorgenommen werden.

Finanzamtnummer

...

Die vierstellige Finanzamtnummer wird hier eingetragen.

Zuständiges Finanzamt

...

Angabe des für den Mitarbeiter zuständigen Finanzamtes.

Ausstellungsort

...

Angabe des Ausstellungsortes der Lohnsteuerkarte.

Anzahl der Kinderfreibeträge

...

Hier erfolgt die Hinterlegung der Anzahl der Kinderfreibeträge. Mögliche Eingaben sind: Von 0,5 bis 9,5. Der Eintrag 0,5 entspricht einem halben Kinderfreibetrag.

Faktor

...

Anstelle der Steuerklassenkombination III / V können Arbeitnehmer-Ehegatten ab dem Kalenderjahr 2010 auch die Steuerklassenkombination IV / IV mit Faktor wählen. An dieser Stelle erfolgt die Hinterlegung des Faktors.

Freibetrag (im Monat)/(Jahr)

...

Hier erfassen Sie den Jahres- bzw. Monatsfreibetrag. Der Freibetrag vermindert die Berechnungsgrundlage zur Berechnung der Lohnsteuer. Das Steuerbrutto wird aber ohne Abzug des Freibetrags ausgewiesen.

Hinzurechnungsbet. (Monat)/(Jahr)

...

Hier erfassen Sie den Jahres- bzw. Monats-Hinzurechnungsbetrag. Der Hinzurechnungsbetrag erhöht die Berechnungsgrundlage zur Berechnung der Lohnsteuer. Das Steuerbrutto wird aber ohne Hinzurechnen des Betrags ausgewiesen.

Bei der Konstellation Hinzurechnungsbetrag und Lohnsteuerklasse VI im zweiten Arbeitsverhältnis ist zu beachten, dass der Arbeitgeber für den Mitarbeiter keinen Jahresausgleich durchführen darf.

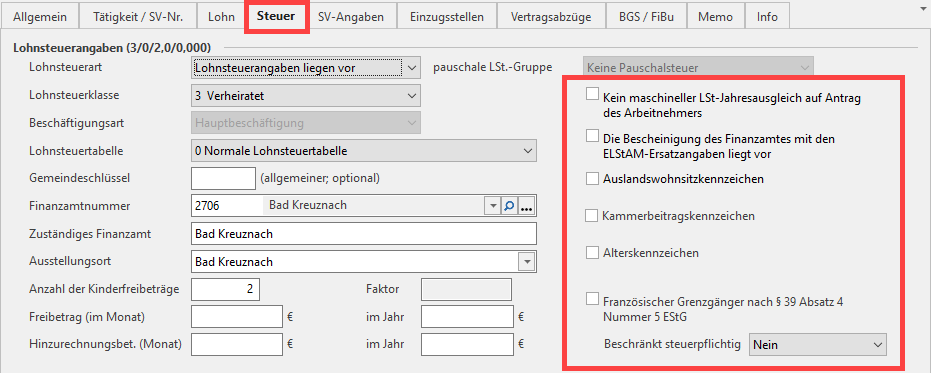

Lohnsteuerangaben (././...) - Kennzeichen im rechten Bereich der Seite

Auf der rechten Seite in diesem Bereich stehen Ihnen mehrere Kennzeichen zur Verfügung. Diese Felder sind aktiv, wenn ein Häkchen gesetzt ist.

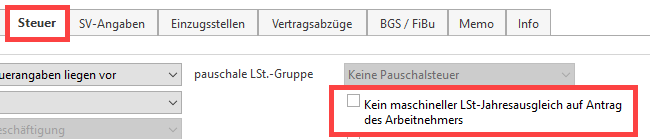

LohnsteuerjahresausgleichskennzeichenKein maschineller LSt-Jahresausgleich auf Antrag des Arbeitnehmers:

Beschäftigen Sie am Jahresende zehn oder mehr Mitarbeiter, so sind Sie verpflichtet, einen Lohnsteuerjahresausgleich durchzuführen. Arbeitgeber mit weniger als zehn Mitarbeiter sind von der Durchführung freigestellt. Führt der Arbeitgeber den Lohnsteuerjahresausgleich durch, so heißt dies nicht automatisch, dass für jeden Mitarbeiter der Ausgleich durchzuführen ist. Sofern der Arbeitnehmer bei seinem Arbeitgeber beantragt hat, dass der Lohnsteuerjahresausgleich nicht durchgeführt werden soll, so ist dieses Kennzeichen in der Abrechnungsvorgabe zu aktivieren.

Bei aktiviertem Kennzeichen findet für den gewählten Mitarbeiter kein maschineller Lohnsteuerausgleich statt.

| Note | ||

|---|---|---|

| ||

Detaillierte Informationen haben wir für Sie auf der Seite "Lohnsteuerjahresausgleich" zusammengefasst. |

Der Lohnsteuerjahresausgleich ist z. B. nicht vorzunehmen, wenn der Mitarbeiter innerhalb des Jahres:

- nicht durchgehend beschäftigt war,

- in die Steuerklasse III oder IV gewechselt hat,

- einmal nach Steuerklasse V oder VI versteuert wurde,

- auf der Lohnsteuerkarte des Arbeitnehmers ein Hinzurechnungsbetrag eingetragen ist,

- sowohl nach der allgemeinen als auch nach der besonderen Tabelle versteuert wurde,

- die Voraussetzungen für den Eintrag von Unterbrechungstagen auf der Lohnsteuerkarte erfüllt ist,

- dem Arbeitgeber zum Zeitpunkt des Lohnsteuerjahresausgleichs die Lohnsteuerkarte nicht vorliegt.

...

Kammerbeitragskennzeichen : (ausschließlich relevant für Saarland und Bremen) Wird nur

in den Bundesländern Dieses Kennzeichen wird nur für die Bundesländer Saarland und Bremen benötigt (für andere Bundesländer wird dieses Kennzeichen deshalb nicht eingeblendet).

Die Vorgaben für die eigentliche Berechnung des Kammerbeitrages werden über die Schaltfläche: PARAMETER - ABRECHNUNG - ABRECHNUNGSVORGABEN - ABRECHNUNGSVORGABEN GÜLTIG AB XX.XX.XXXX über das Register: "Kirchen.-St./Soli./Kammer." vorgenommen.

...

Sonderzahlungen: Wurden im Kalenderjahr des Versorgungsbeginns Sonderzahlungen geleistet, ist die Höhe hier einzutragen.